| Piano di Trading |

|

SPMIB: FORECAST 2008 con la Teoria di Gann

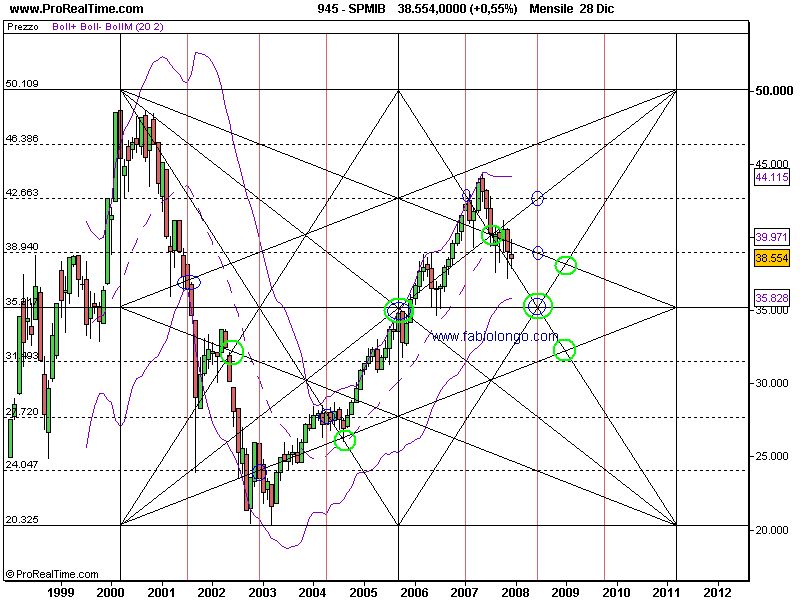

Riporto in questo documento la mia personale analisi di Gann per SPMIB nel 2008, eseguita a fine anno 2007. Le considerazioni non sono immediate ed univoche ma sembra che tutto possa essere spiegato secondo i movimenti chiave che si prenderanno a Febbraio e Giugno. Per quanto concerne i prezzi importante sarà la tenuta di 36,5K e poi 35,3K mentre area 40/42,2 si configura come importante resistenza che, se violata, aprirebbe a nuovi massimi. Questa non appare oggi una ipotesi probabile, a dire il vero. Anzi l'impressione è che il mercato sta prendendo una brutta piega ribassista. Non voglio essere drammatico, perchè sono sempre per la vita, ma la senzazione istintiva è negativa. In particolare quota 25000 punti (metà del massimo di 50K punti) che oggi sembra un nightmare ribassista sarà uno spartiacque fra scenari ancora più catastrofici o fra la ripresa del mercato dopo aver passato un bruttissimo periodo Qui di seguito comunque c'è questa mia analisi da manuale secondo quanto ad oggi numerologicamente visibile. Gann SquareMi affido ad un possibile quadrato di Gann sul range, range individuato dal massimo del marzo 2000 e minimo del marzo 2003. Fra le varie ipotesi che ho avanzato, questa che presento si mostra particolarmente efficace nella schematizzazione dei corsi, sebbene non trovi particolare valenza in due aspetti. Il primo concerne gli incroci dei valori indice con le divisioni importanti dei prezzi (multipli di 1/8) mentre il secondo è il fatto che il ciclo è pari a 134 mesi (11.2 anni), numero che non trova particolare attinenza con il numero 144, numero che dovrebbe essere sempre una delle chiavi di quadratura sui grafici mensili. Tuttavia i 134 mesi si relaziona molto al "12" con le dovute approssimazioni e ciò è comunque un successo. L'impostazione data al ciclo ci proietta fino a marzo 2011, con centro del quadrato nel mese di settembre 2005. A differenza di illustri scienziati dell'analisi tecnica che fanno analisi di Gann ma che non dichiarano mai i setup (es sul quadrato dei 9 dei prezzi o dei tempi), forse perchè li inventano o forse perchè ne sono gelosi, io comunico che la quadratura è pari a 7.41 unità indice/unità giorno ed è dovuta essenzialmente a ragioni di "baricentro" del grafico. Ciò spiega questa impostazione che trova successivamente conferma nelle armonie dei movimentoi. Maggiori informazioni sulla quadratura del range possono essere trovare sul mio corso, capitolo Gann, sezione Angoli - Fan. Nel grafico ho riportato :

Sono cerchiate in blu le intersezioni fra prezzi e tempi ed in verde le intersezioni riuscite fra prezzi e incroci fan (attrazione). Per i verdi, ovvero per gli incroci delle fan, si noti che scorrendo nel tempo i target in attrazione sono stati completati tutti, eccetto quello del 2004, che rispetto al centro è il secondo a sinistra. Nel 2008 ci attende un primo incorcio il 2 giugno circa, pari ai 6/8 del ciclo, che è il secondo destra dalla metà della figura (dal centro). La teoria vuole che questo punto svolga attrazione oppure respinga i valori dell'indice. L'ipotesi più probabile è sempre quella attrattiva e quindi si deve necessariamente ipotizzare la convergenza di SPMIB a 35.217 entro Giugno, ma fortunatamente per "simmetria" con la parte sinistra del grafico potrebbe evitarlo e far comandare l'incrocio dei tempi con le fan. Infatti i cerchi blu, ovvero per gli incroci delle fan con i tempi, dimostrano che i prezzi hanno sempre realizzato convergenza su quelle intersezioni di prezzo, 5 volte su 5. Ci attende la sesta prova, sempre ai 6/8 del ciclo, al 2 Giugno circa. Ed abbiamo 3 probabili target, tutti coerenti col setup del trend indicato dall'ultimo che era indice di negatività. Quale sia dei tre non è ancora definibile anche se il più vicino è 38.940 ma fra i possibili target di giugno c'è anche 42,6K (i livelli di indice sono indicati a sinistra in figura). Il setup di giugno è particolamente importante. Spero, quindi, che non faccia 35,2K sposando questa ipotesi con quella del comportamento simmetrico, ma questi target alternativi rimangono teoricamente più deboli rispetto al comportamento naturale che prevederebbe 35K di indice. Ci sono in ogni caso ben 6 mesi di corsi, metà del 2008, che potrebbero far muovere l'indice al rialzo almeno temporaneamente senza invalidare questa figura. Una possibilità viene dal potenziale rimbalzo sull'ultima fan "supporto" toccata a dicembre e che sappiamo dovrebbe far reagire il titolo in quanto non ancora infranta. Trascuro infatti ed in ogni caso il contenimento nel triangolo di prezzi in cui attualmente si muove, in quanto il supporto superiore non si è affatto mostrato un proven angle, essendo stato rotto e recuperato senza troppi problemi. Dopo l'indeterminazione inziale e di giugno la convergenza pare invece scontata, se i valori prenderanno a flettere, ad una successiva piegata sotto i valori di oggi addirittura con secondo target poco sopra a 31,4K, una vera distruzione dei valori delle quotazioni oltre la chiusura completa di un ciclo aperto nel 2005, per fine 2009, circostanza vera anche in altre teorie. Sarà importante essere fuori dalle posizioni long per questa estate, io ritengo con queso tool di analisi, mentre è possibile vedere dei rialzi ameno per questo primo periodo di gennaio, come reazione di rimbalzo breve giustificata precedentemente.

GANN FANIl metodo delle fan nell'anno solare 2007 ha rappresentato uno strumento di significativa valenza predittiva. Nella figura seguente si evidenzia la struttura realizzata su grafico weekly, su base minimo ottobre 2005, data che ha spiegato molto bene i movimenti del 2007, e sul massimo di maggio 2007. Sono evidenziate con uno spessore maggiore le fan 1x3 sia del minimo sia del massimo che attualmente fungono rispettivamnente da affidabile supporto e da resistenza fortissima, questa peraltro coincidente con una trend line e quindi particolarmente valente. Si evidenziano infatti ben 3 tentativi di rottura, il cui fallimnento ha generato da forti movimenti ribassisti di rimbalzo che hanno trovato fine solo su nuove fan di resistenza. Il grafico è corredato di una fan 1x2 del minimo del 2003 a 20324, di colore blu, che rappresenta il supporto al trend di lungo periodo. Rotta quella linea tutto il trend di lungo sarebbe compromesso. La teoria vuole che prima o pi si vada a convergere su quella linea, ma speriamo lo si faccia molto avanti nel tempo quando sarà sufficientemente alta rispetto alle attuali quotazioni. Sono anche indicati gli angoli verticali, ossia le instersezioni delle fan con la linea parallela ai massimi e quella al minimo di 31732 di ottobre 2005. Quelle linee dovrebbero generare equivalente movimento, quindi le prossime 2 di maggio e di novembre 2008 reazione ribassista, mentre quella di dicembre 2008 reazione "toro". Gli aspetti salienti del forecast sono comunque due:

In ogni caso si evidenziano maggiori supporti che resistenze: gli spazi si crescita sono enormi, quelli di flessione supportati da diversi livelli proprio perchè la discesa dai massimi è stata comunque molto rapida

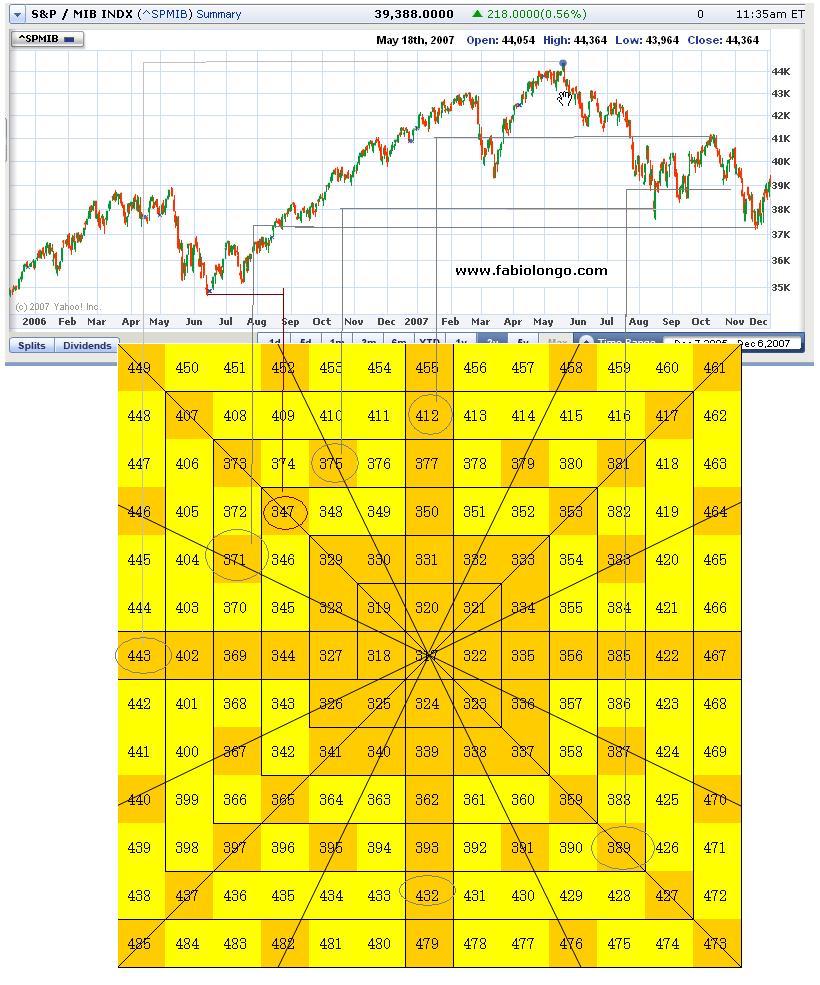

Squares of 9 of Price (S9oP)Consentitemi di ricordarvi che credo di essere l'unico personaggio in Italia che, senza richiedere nessuna forma di compenso, spiega la teoria di Gann e pubblica le proprie elaborazioni, frutto di anni di esperienza. Gli S9oP sono infatti un metodo di elevatissima capacità predittiva che per essere appresi ed utilizzati richiedono libri costosissimi e software altrettanto costoso. Inoltre devo evidenziare che sono davvero molti i ciarlatani autori di blog od articoli per importanti portali finanziari italiani che poco conoscono questa teoria e che spesso fanno analisi di Gann confondendo la Gann Wheel con i S9oT. In pratica fanno curnuti e mazziati i poveri appassionati di borsa che putroppo cadono nella loro trappola informativa, sia essa fatta con o senza premeditazione. Detto questo riporto qui di seguito il mio specifico setup in chiaro, con centro ancora una volta il minimo di 31.7K di Ottobre 2005, valore di prezzo che mi sembra sia utilizzato anche da alcuni strumenti finanziari legati a SPMIB per regolare l'erogazione di bonus. Anche questo è una conferma sul questo importante momento prezzo/tempo del nostro indice SPMIB. L'impostazione vede il massimo di SPMIB 44,3K sulla linea caridnale ad "ore 6": se i quadrati si costruiscono al contrario sterebbe sulla destra ma starebbe sempre a 0 gradi. Questa coincidenza "magica" di allineamento è la chiave di lettura do dove cercare i minimi (o supporti) che si sono formati nel tempo (vedi esempio) e che si formeranno sulle linee non cardinali, quindi con angolazioni di 45° rispetto alle linee dei massimi (sono le resistenze in questo caso). E' molto probabile pertanto che i nuovi minimi di rilevanza vadano cercati in quelle zone di prezzo. Secondo il mio "understanding" degli S9oP, probabile che un supporto forte sotto l'attuale in area 37,1K potrebbe essere 36,5K. Seguono 35,3K o 34.1K. Nuovamente ritroviamo in questa teoria il famoso 35,2K ma preceduto da un nuovo numero (36,5K) che si trova oltre il 3% sopra questo fatidico minimo target e che teoricamente è fortissimo da rompere. Per le resistenze, oltre quella intermedia di 40,2K e 41,2K, ha particolare valenza quella di 42.2K, che ritroviamo grossomodo anche con il metodo delle fan o del quadrato di Gann. Il resto va visto day by day in funzione delle linee cardinali e diagonali e del valore di SPMIB. Questo S9oP è valido fino alla rottura dei 31.7K.

Squares of 9 of Time (S9oT)Stessa premessa della tecnica precedente a cui voglio aggiungere che, essendo comunque laurato in Matematica a pieni voti a La Sapienza di Roma, non ho accettato la sconfitta di non conoscere i loro setup delle S9oT, ed ho eseguito reverse engineering di quelle che loro chiamano "date di setup". Ebbene il risultato è che i loro S9oP sono banalmente delle visioni del cerchio (Gann wheel) dell'anno solare e quindi i watch avvengono banalmente ogni 14-15 giorni ..... altro che quadrati del 9 .... queste sono divisioni lineari dell'anno. Per giunta queste date sono taroccate per coincidere con le date del siderografo di Bradley: direi che siamo veramente alla frutta. Povera Italia. Detto questo ho realizzato diverse "soluzioni" con step mensili, giornalieri, settimanali, basate sui minimi di lungo termine e di breve termine. Ciascun modello si adatta bene all'evoluzione dei prezzi ma non spiega perfettamente le cose e per cui non ha una valenza di rilievo. Invece per il contesto annuale mi affido ad un setup giornaliero costuito sulla data del max, considerando i giorni solari, che ben spiega i movimenti. Tuttavia in alcuni casi presenta dei piccoli fault. Non tutto è perfetto. Ebbene le date di reverse offerte sono queste riportate qui di seguito nel formato anno/mese/giorno (YYMMDD) Linee dei minimi (il centro è in rosso) 081202 080902 080611 080328 080121 071123 071003 070821 070717 070620 070601 070521 070518 070525 070609 070702 070802 070910 071027 071221 080222 080503 080721 081016 081108 080811 080522 080310 080105 071109 070921 070811 070709 070614 070528 070519 070518 070523 070605 070626 070725 070831 071015 071207 080206 080415 080701 080924 081226 Le date riportate in colore blu si trovano sulla linea del nord sul quale si sono registrati i terribili minimi di agosto e di novembre 2007, peranto è li che appare ragionevole cercare il peggior minimo dell'anno, potenzialmente fra queste date: 081202 080902 080611 080328 080121. Non si esclude chiaramente che il minimo sia anche nella altre 3 linee cardinali. Massimi importanti (sono inseirte in ordine cresente per semplificare la lettura) 080113 080129 080214 080301 080319 080406 080424 080512 080601 080621 080711 080731 080822 080913 081005 081027 081120 081214 Evidenzio la presenza del 1 Giugno (domenica in verità) e la presenza del 14 Febbraio che si legano alle considerazioni precedenti. Anche 11 luglio è una data di una certa rilevanza per quanto segue.

Gann WheelHo dato un'occhiata anche alla Gann Wheel, sebbene io non usi spesso questo strumento in quanto mi affido maggiormente al metodo dei quadrati del 9. La maggiore valenza della ruota si ha infatti su periodi lunghissimi e quindi poco utile per il trading/scalping ma per una vision di medio/lungo periodo è senz'altro un ottimo tool. Lo strumento ha varie possibilità interpretative, di cui qui descrivo solo due maggiori risultanze. La prima evidenzia possibili massimi annuali nelle prima metà di Gennaio, Aprile, Luglio (preferred) e Ottobre . La configurazione di "trine" indica minimi a metà Maggio e metà Settembre. La seconda, sulla base del minimo fatto ad ottobre 2005, indica fine Giugno come periodo di minimo assieme agli altri trimestri: fine Settembre, Dicembre, Marzo 2009 (e 2008). Componendo i forecast per ogni mese si ha un segnale, eccetto per Febbraio e Novembre. Si noti che Giugno (min) e Luglio (max) sono estremamente vicini per cui se accadessero in questo ordine i movimenti potrebbero essere veloci. Le due ipotesi non si contraddicono fra loro e nemmeno con i S9oT, in quanto SPMIB potrebbe scendere violentemente dai primi di Giugno fino a fine Giugno validando entrambe le previsioni dei 2 strumenti.

Master ChartSto raccogliendo le serie storiche per costruire la Master Chart per capire se ci siano segnali di rilevanza in questo anno. Aggiornerò se possibile con questa analisi. ROMA, 30 Dicembre 2007 Fabio Longo

|