Angoli di Gann - Fan

In questo articolo: Teoria di Gann metodo degli angoli FAN definizione angolo naturale linea della vita regole costruzioni operatività trading fan sui minimi fan sui massimi incrocio fan come metodo target price time

INDICE CORSO DI BORSA TRADING WAYS

La pubblicità ci consente di portare avanti il sito senza metterci del nostro e mantenendo quella totale autonomia ed indipendenza che ci ha sempre contraddistinto ...

Gli angoli di Gann sono un metodo geometrico per predire l'evoluzione dei prezzi di uno strumento finanziario nel tempo ovvero permettono di eseguire valutazioni di tipo quantitativo funzione del tempo.Sono pochi gli strumenti che possono predire (cercare di predire) l'andamento di uno strumento su base temporale. Infatti molte tecniche di analisi, quali l'AT statistica o la teoria di Elliot, analizzano e predicono i movimenti degli strumenti sulla base dei soli prezzi, ad esempio con i famosi Target Price, ma nessuno di questi strumenti fornisce indicazioni su quando o entro quanto possano avvenire tali movimenti. Per questo motivo, ma anche per la bontà quantitativa dei risultati, ritengo che le Fan siano uno degli strumenti di forecast più potenti e più affidabili che ci sia. Non per ultimo si evidenzia una valenza temporale predittiva relativamente "lunga" una volta che si è definito il giusto "setup".

Una considerazione preliminare su questa tecnica è doverosa: molti siti, libri e letteratura in generale mostrano grafici delle Fan ma non indicano mai come calcolarle: da un lato è palese l'intenzione di far acquistare libri o programmi trading system. Dall'altro è dimostrata una forte incompetenza/ignoranza sul tema. Spesso c'è enorme confusione sulla definzione dell'angolo 1x1, confondendo la squadratura (o quadratura del grafico) e le Fan. Ebbene se da un lato il pensiero di Gann non è mai completamente rigido ma apre a valutazioni, impostazioni e esperienze soggettive (hard work lo chiamava) che possano meglio spiegare i movimenti degli strumenti, molte delle considerazioni che si trovano in giro (soprattutto sui siti italiani che pretendono di fare corsi on-line) sono decisamente prive di fondamento matematico e soprattutto confondono i concetti "core" della teoria di Gann. Per questo tali spiegazioni evitano l'espressione dei concetti chiave argomentando spesso questa mancanza con giustificazioni di complessità della teoria o di numerosità delle regole di definizione.

Gli angoli di Gann, dette Fan, sono individuati dalle divisioni di un rapporto di prezzi/tempo, o meglio da divisioni di una variazione di prezzi (incrementi o decrementi) realizzati in un certo intervallo di tempo. Questa è l'unica definizione corretta delle FAN.

La variazione di prezzi può essere basata su diverse regole, descritte nel seguito, ma le divisioni importanti sono sempre 2,3,4,8,16. L'angolo più importante, ovvero l'angolo 1x1, detto angolo naturale o linea della vita, è l'angolo il cui incremento di 1 unità di tempo corrisponde un incremento/decremento di " 1 unità di prezzo". Se il grafico viene costruito in modo tale che le misure dell'unità prezzo siano graficamente uguali a quelle delle unità di prezzo la Fan assume una inclinazione di 45° gradi, altrimenti non assume questa speciale inclicazione (e pazienza, ossia non cambia nulla).

Oltre l'angolo 1x1, gli angoli importanti sono i seguenti:

- 2x1, 3x1, 4x1, 8x1,16x1 (che indicano l'incremento/decremento di N unità di prezzo in funzione di 1 unità di tempo)

- 1x16, 1x8, 1x4, 1x3, 1x2 (che indicano l'ncremento/decremento di 1 unità di prezzo in funzione di N unità di tempo)

Alcuni testi indicano anche le 3x2 e 2x3 come Fan da osservare, io personalmente non le uso.

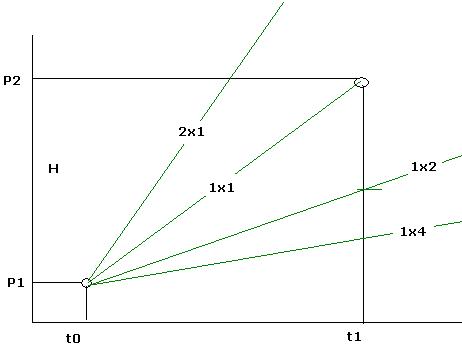

Nella figura seguente viene indicata la rappresentazione grafica a partire da un range di prezzi P1 e P2 individuati rispettivamente al tempo T0 e T1.

Gli angoli che individuano una crescita dei prezzi superiori all'angolo 1x1 sono anche chiamati Angoli Bullish. In figura sarebbe l'angolo 2x1 e superiori mentre se si fosse costruita la figura con l'angolo 1x1 orientato al ribasso (su un massimo) gli angoli bullish sarebbero il 1x2, 1x4, 1x8, 1x16. Per simmetria sono chiamati Angoli Bearish gli angoli che individuano una crescita dei prezzi inferiore all'angolo 1x1. In figura sarebbero gli angoli 1x2 e 1x4 mentre se si fosse costruita una figura con l'angolo 1x1 orientato al ribasso gli angoli bearish sarebbero il 2x1, 4x1, ecc.. in pratica individuano sempre, indipendemente dalla specifica figura, un trend più forte rispetto all'angolo naturale. A me non piace questa terminologia e preferisco chiamarli per quello che sono, ad esempio 2x1 rialzista oppure 1x2 rialzista (in figura).

Per quanto riguarda i tempi, che è il secondo fattore che definisce il rapporto prezzi/tempo su cui eseguire le divisioni per rintracciare gli angoli, la letteratura (se così possiamo definirla in senso "ottimistico") fa perecchia confusione in quanto Gann si riferiva a titoli che variavano nell'ordine dell'unità di dollaro (o cent) e definiva gli angoli su base tempo pari ad 1 giorno, 1 settimana, 1 mese, ottendendo con questi setup delle figure in cui l'angolo naturale aveva una inclinazione di 45°. Questo confonde con le quadrature. Il concetto teorico originale non vuole assolutamente che si cerchi di forzare un setup in modo che ci sia crescenza prezzi/tempo in modo che l'unità tempo classica (giorno, settiamana, mese) che corrisponde ad una unità prezzo (1 $, 1 euro, o 1 valore indice) sia pari ad 1: direi tutt'altro....

Quanto si trova su molti siti internet e descritto come "quadratura" è una devizione del principio originale di Gann che non ha nessuna attinenza con il suo concetto di base, ovvero variazione prezzi in funzione del tempo. In buona sostanza se uno strumento fiananziario ha avuto un movimento di prezzi pari ad esempio a Y? in un intervallo di tempo pari ad X (con X che potrebbe essere N giorni, N settimane o N mesi) allora l'unità prezzo/tempo naturale (1x1) è semplicemente data da Y/X. Ed è chiaro che se su una rappresentazione grafica prezzi/mesi l'angolo naturale avrà una angolazione ipoteticamente di 45°, su base settimanale o giornaliera l'angolo si "abbassa" in quanto il tempo si "allunga" ma rimane sempre l'angolo 1x1 o linea della vita, anche se esso non è di 45°.

Chiarito questo concetto gli angoli di Gann possono costruirsi diversi angoli:

- Angoli sul Minimo

- Angoli sul Massimo

- Angoli dallo Zero

Queste sono figure con un solo punto origine. Poi ci sono figure composte da più angoli, ovvero che usano incroci di angoli per eseguire altre valutazioni di tipo predittivo:

- Angoli sui Minimi e sui Massimi

- Angoli sul Range

- Gann Grid

- Altri

Prima di discuterli vengono esposte le regole per costruirli e l'operatività generale.

Regole di Costruzione

Nel mio libro Trading ways espongo concetti e metodi di costruzioni che sono evoluzioni di quanto indicato qui di seguito, indicazioni che rappresentano già una prima modalità per la costruzione delle fan.

Gli angoli di Gann dovrebbero essere costruiti sulla base di alcune regole anche se il concetto delle Fan, ed il modo di sfruttarle, è assimilabile a quello di medie mobili o di speciali trend-line e per esperienza funzionano bene su specifici setup che in alcuni casi non sono costruiti rispettando fedelmente queste regole di massima. In ogni caso le regole sono principalmente 3:

- definizione del pattern (setup)

- prezzi di riferimento

- time-frame

Definizione del pattern (setup)

La Fan deve essere costruita (setup) dopo la formazione di un un "livello di minimo o di massimo", livello che viene individuato dopo 3 "sedute" consecutive contrarie al trend principale. Infatti solo dopo tre sedute contro il trend egli ritiene che il livello raggiunto possa considerarsi un massimo od un minimo. Le tre sedute consecutive possono essere quindi tre giorni, tre settimane e tre mesi in ragione del grafico prezzi/tempo che si sta utilizzando. Alcuni ritengono, nel caso di minimo, che Gann abbia indicato di iniziare la Fan sul punto del grafico in cui hanno inizio le 3 sedute contro il trend negativo, quindi in genere successivamente alla formazione del vero minimo. In pratica dopo aver fatto il minimo assoluto il titolo sale, ripiega leggermente, e poi segna le 3 sedute che definiscono il path rialzista. La Fan andrebbe costruita all'inizio del pattern delle 3 sedute bullish. Personalmene non ho trovato conferma di questo ed a mio avviso, per esperienza, la Fan va costruita sul vero minimo, non su quello che viene dopo. E se ci si trova in configurazione di doppio minimo si deve prendere il primo.

Prezzi di riferimento

Non ci sono invece regole esplicite e chiare che indichino di selezionare il valore di open, di close, di max o di minimo (giornaliero, settimanale, o mensile) su qui iniziare la costruzione della Fan. Per esperienza vanno fatte delle prove per capire quale valore scegliere. E' forse questo un problema ? In genere io sono solito usare il valore minimo della candle sui minimi e il valore massimo della candle sul massimo, ovvero gli estremi del move, indipendentemente dal tipo di compressione dei tempi, ottenendo un "ventaglio" maggiormente "largo" quindi con maggiori margini di tolleranza. Infine, sempre per quanto riguarda i prezzi, essi vanno presi senza eseguire rettifiche dovute da stacchi di dividendi.

Time-Frame

Per quanto riguarda il time-frame su cui operare, ci sono dei riferimenti a queste impostazioni:

- daily: almeno 144 giorni. Non è chiarito se siano giorni di borsa o solari. Poco cambia quando il range è così lungo.

- settimanale: almeno 36 mesi (3 anni)

- mensile: almeno 6 anni

Questi time-frame di riferimento individuano semplicemente l'asse del tempo in cui monitorare i corsi alla ricerca di cambiamenti che possano essere affidabili, in quanto time-frame più brevi individuano Fan la cui valenza temporale risulta molto breve. Ma non c'è nessuna regola che indichi di non provare con time-frame più brevi: l'esperienza dimostra solo che la valenza delle Fan diviene meno affidabile, quindi forse è meglio rispettare questi time-frame.

Esempio

Voglio fare un esempio molto chiaro e privo interpretazioni, evitando (come gli ignoranti) di scelgiere casualmente dei valori che creino ambiguità perchè rapportati agli intervalli di tempo classici (1 giorno, 1 settimana, 1 mese, 1 anno), per cui scelgo numeri a "casaccio" come potrebbe essere nella realtà.

Ad esempio un titolo da un minimo di 9$ è cresciuto di 33$ (valori estremi) in un 314 giorni: nè 9, ne 33 , ne 314 sono numeri "furbi". 33/314 è il rate 1x1 su base giornaliera, mentre 33/(314/7) è il rate 1x1 su base settimanale. Giornalmente la 1x1 sul grafico viene indivudata da una crescita di circa 0.10$/gg , mentre settimanalmente di 0.73 $/week. Se volessimo conosce dove passa la 1x2 365 giorni dopo il minimo (un anno preciso) avremmo 9+ 365*0.10/2= 28.17$ stesso valore che si ottiene su base settimanale ovvero 9+ (365/7)*0.73. Sul grafico prezzi/giorni e prezzi/settimane gli angoli hanno inclinazioni diverse: nessun problema, i rate prezzo/tempo sono sempre gli stessi e conseguentemente le sue divisioni. Chi vuol vedere la 1x1 a 45° basta che ridimensioni il grafico in funzione della dimensione del monitor o delle proporizioni di assi del grafico che sta utilizzando: il resize del grafico li accontenterà.

Operatività

Ciascuna Fan definisce, in funzione del tempo, una linea di supporto o resistenza di un trend rialzista o ribassista. Equivalentemente lo strumento finanziario si trova sempre fra 2 Fan che definiscono una zona del grafico spazio/tempo (prezzi/tempo) di resistenza e supporto, indipendentemente da dove venganano tracciate queste linee.

Di particolare importanza è l'angolo 1x1, da considerare come angolo fondamentale su cui testare nuovi trend rialzisti o ribassisti. Quando questi supporti dinamici vengo rotti, si passa ad un nuovo livello impulsivo che identifica una nuova porzione di spazio in cui il titolo può muoversi. La discesa da angoli più forti (es da 4x1 a 2x1) equivale ad una diminuzione di forza, e tanto più il trend è debole tanto più si prevede una inversione di trend. Un trend, secondo tale teoria, viene infatti, invertito, temporaneamente o definitivamente, quando la correlazione variazione prezzi / variazione temporale definita viene a mancare.

Gann riteneva:

- equilibrati gli angoli 1x2, 1x1 e 2x1

- troppo deboli gli angoli 1x3, 1x4, 1x8

- troppo forti 3x1, 4x1, 8x1.

dove questi angoli possono essere gli angoli costruiti sui massimi o sui minimi rispetto al pattern che definisce l'angolo naturale 1x1. Una vota definito questo angolo le regole "operative" sono queste:

- la perdita di una fan (rottura contro l'inclinazione) genera un movimento rapido con target la fan "successiva". Ad esempio rotta la 1x1 si converege verso la 1x2 e poi, se persa, sulla 1x3.

- la perdita avviene solo se il movimento è tale da non recuperla brevemente, ovvero in qualche seduta.

- la perdita viene rafforzata da eventuali gap di prezzo che si realizzano in corrispondenza della Fan.

- una linea di supporto (resistenza) diventa una linea di resistenza (supporto) quando violata in modo stabile.

- la riconquista di una Fan nel tempo viene considerata un segnale di grande forza. Più è lontano il punto origine delle Fan più il segnale di forza del trend (rialzista o ribassista) è affidabile e forte. Più il prezzo si allontana dalla retta di crescenza (decrescenza) di riferimento, più il segnale rialzista diviene forte.

Ci sono inoltre delle Fan speciali:

- Proven Angle, ovvero quelle Fan sulle quali lo strumento finanziario dimostra reazioni significative quali rimbalzi o crash.

- Trend-lines, ovvero quelle Fan che coincidono con le linee di trend, quelle linee di supporto o resistenza costruititi in base alla AT classica, quindi su due o più minimi crescenti o massimi decrescenti

Fan dal Minimo (o dal Massimo)

In questo caso lo strumento analitico usa un punto di minimo (assoluto o relativo) dal quale costruisce le Fan verso il massimo. Di maggiore valenza sono le analisi costruite sul minimo storico piuttosto che sui minimi relativi, anche se queste ultime possono avere specifiche valenze sui movimenti "intermedi" dei prezzi, che percentualmente possono essere significativi. La Gann sul minimo storico, come quelle sul massimo storico, producono range di prezzi/tempi (zone) molto large e quindi lente a completarsi.

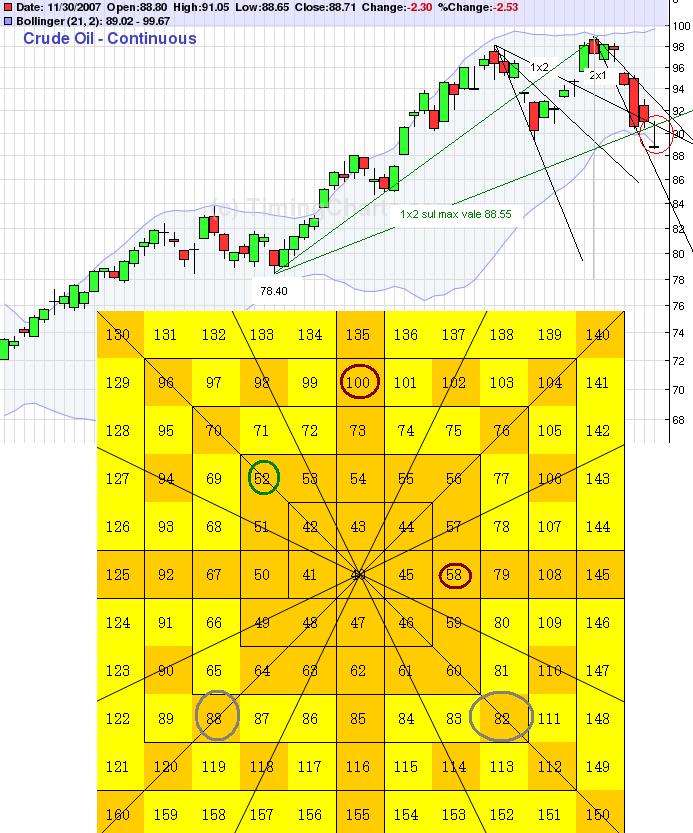

Ho scelto questa figura le migliaia disponibili su Internet perchè mi sembra maggiormente descrittiva di alcuni aspetti:

- viene usato il minimo assoluto della candle di minimo (come sostengo io)

- viene scelto il massimo assoluto delle candle e la candle scelta per il massimo (ovviamente che segna il massimo intorno al 31 dicembre 2000) è poi seguita da 3 candle in verso opporto al trend

- sono disegnate le bullish e le bearish

- il primo setup (31 dicembre) inizialmente viene considerato una 1x1 ma durante l'evoluzione viene evidentemente "ribatezzato" come una 4x1 mentre la 1x1 assume una inclinazione di 45°. Spesso ci si trova in queste situazioni: si definisce una variazione prezzi tempi e quindi un angolo natuale 1x1 che poi i corsi ribattezzano in modo diverso. In merito a questo non ho trovato indicazioni specifiche di Gann ma ritengo che non ci sia "preoccuparsi" nel senso che l'analisi e l'operatività va costrutita nel tempo e l'evoluzione dei prezzi su un time-frame più ampio ridefinisce le Gann o semplicemente "ribattezzandole" od anche ridefinendo un nuovo setup a fronte di nuovi massimi e nuovi minimi. Quello che bisogna raggiungere è un grafico che funzioni, tutto il resto sono sciocchezze teoriche di chi non ha capito il concetto di correlazione della variazione prezzi/tempi.

Si noti il comportamento descritto nella sezione di operatività. Innanzitutto la rottura di una fan è tale che il prezzo converge velocemente sulla successiva, sia a rialzo sia a ribasso.

Secondariamente la permanzenza in angoli non equilibrati (deboli e forti) tende a non durare molto nel tempo.

Poi la riconquista di una Fan genera un movimento di rilievo, ad esempio nella parte centrale del grafico.

Infine si noti che la riconquista di una Fan lontano nel tempo (ultima parte del grafico) indica una dinamica di grande forza.

Tutto questo ovviamente vale anche per le Fan costruite sui massimi.

In questo secondo esempio (che avevo usato diversi anni orsono e che non so se sia corretto !), si evidenziano le solite dipendenze di tipo prezzo/tempo in termini di "zone spazio-temporali" ma soprattutto l'alto volume di scambio in corrispondenza dei punti di supporto della 1x1. Anche qui il supporto 2x1 (ex 1x1) dura poco, e la rottura della fan 1x1 porta velecemente su una 1x2 che viene rotta in breve tempo. Si noti inoltre la zona di congestione successiva al trend toro.

Gli esempi sono praticamente infiniti. Lascio al lettore il piacere di fare prove su prove, prendendo un minimo, un massimo e considerando quel path prezzi/tempo come setup della 1x1.

Timing dai Minimi e dai MassimiOltre l'operativà generale ci sono specifiche tecniche sulle Fan costruite sui minimi (massimi). In pratica i punti del tempo di potenziale reverse del trend sono individuati anche quando le Fan di riferimento, quelle fra le quali si muove il titolo, incociano delle speciali linee:

- linea dello 0 nel caso di Fan costruita sui massimi

- linea parallela al massimo nel caso di Fan costruita sui minimi.

- linea parallela al minimo nel caso di Fan costruita sui massimi.

Queste tecniche rappresentano dei casi particolari di tecniche basate su più Fan, descitte a seguire. Un esempio di riferimento è in quello della figura della sezione "incrocio degli angoli".

Angoli dallo Zero.

Gli angoli tracciati dallo zero sono angoli che non hanno origine sul punto cartesiano di minimo, ma sull'asse del tempo (valore prezzo = 0) in corrispondenza ad un punto di massimo o minimo. Anche questi angoli rappresentano uno strumento valido per l'individuazione delle zone di trend. Se si prova a fare un esempio si noterà comunque come le zone sono molto più "large" e meno significative di quelle degli angoli, giacchè le proiezioni vengono fatte da un punto molto distante dalla curva dei prezzi.

Proprio per questo queste linee dovrebbero rappresentre supporti o resistenze molto più importanti ed affidabili di quelle che si ottengono con gli angoli tracciati dal minimo o dal massimo.

Angoli dal Massimo e dal Minimo (incrocio degli angoli)

Il metodo dell'incrocio degli angoli di Gann (dal minimo e dal massimo) si basa sulla costruzione delle Fan sul minimo e sul massimo e rappresenta uno strumento con valenza predittiva duplice:

- definizione delle zone di trend, derivata dal mix di 2 forze/fan di trend opposte (minimo e massimo)

- Target Price intermedi individuati dagli incroci delle Fan nel tempo o di Fan con "linee orizzontali" specifiche che invece individuano il timing del movimento di change .

In genere il supporto (resistenza) offerto da un angolo proveniente da un minimo (massimo) molto "vecchio" risulta decisivo anche nel futuro remoto, indicando zone di coincidenza spazio temporale con particolare valenza. Il titolo si muove inoltre in delle zone a grafiche di 4 lati, fa le 2 fan dai minimi e fra 2 fan dai massimi, rafforzando il trend ogni qual volta una delle due forze prevalica sulla forza dell'altra. In pratica un trend viene dai massimi ed uno dai minimi, e nel tempo il valore dello stumento deve transitare necessarialmente in una nuova zona di movimento in quanto graficamente esce o dall'uno o dall'altro.

Anche per questo caso non mi interessa dimostrare delle tesi ma solo descrivere un concetto e come buon esempio ho trovato una figura particolarmente efficace che contiene anche la rappresentazione del "Timing dai Minimi e dai Massimi". Le linee blu in figura sono dichiarate dall'autore di essere le 1x1 mentre, le rosa le 2x1 bearish e verdi le 1x2 bullish. A dire il vero questo setup è incomprensibile e ben che gli vada andrebbero ribattezzate in modo differente. Quello che conta e che si evidenzia un comporamento di attrazione o di repulsione dei prezzi verso gli incroci delle Gann.

Inoltre quando la fan sul massimo incrocia la linea parallela ai minimi e quando la fan sul minimo incrocia la linea parallela ai massimi si genera un sensibile movimento sui prezzi. Questo secondo teoria di cui non abbiamo, comunque, trovato grandi conferme.

Grid, Box e simili

Grid e Box sono delle "esasperazioni" al metodo degli incroci delle Fan in cui addizionalmente alle fan sui max e sui min si costruiscono anche altri ventagli su

- punti mediani del range di prezzi

- punti mediani del range tempo

- sul tempo del punto di minimo viene costruito l'impianto delle fan sul prezzo del massimo

- (vicerza) sul punto di max viene costruito l'impianto delle fan sul prezzo del minimo

Ho notato anche che talvolta funzionano ventagli costruiti su punti dello spazio/tempo (ovvero del grafico) che non hanno alcuna una ragione teorica ma che se riescono a spiegare un movimento passato individuano con precisione anche movimenti futuri.

Per queste figure volgone le regole predittiva del caso precedente:

- definizione delle zone di trend, derivata del mix di N forze/fan di trend

- Target Price intermedi individuati dagli incroci delle Fan nel tempo

- Timing intermedi individuati dagli incroci delle Fan con "linee orizzontali" specifiche .

GRID

Fra le tanti rappresentazioni grafiche ho scelto questa figura, che potrebbe essere anche un Box, che mi sembra particolarmente esplicativa dei concetti anche se in questo caso le 1x1 (probabilmente rosse) hanno definizione sconosciuta e forse l'unica ragione di essere è l'inclinazione di 45 grafico su questo specifico setup temporale.

Doppio Massimo

Le Fan sul doppio massimo cercano di predire i movimenti dello strumento in prossimità di una configurazione di doppio massimo. In questo caso vanno costruiti gli impianti delle fan sul primo e sul secondo massimo (ed eventualmente su tutti gli altri che si seguono nel tempo), come fossero due normali punti di massimo. In generale tali massimi dovrebbero essere sufficientemente distanziati ripetto alla compressione temporale utilizzata, dove sufficientemente è un termine qualitativo che si può quantificare in minimo 3 unità di tempo proprio per dare luogo alle regole di costruzione delle Fan

La regola principale vuole che si guardino gli incroci della 1x2 e della 2x1 successiva: se i prezzi si muovono sopra questo incrocio allora è probabile che si prosegua il rialzo, altrimenti i prezzi sono destinati a scendere. Anche in questo caso viene confermato il potere attrattivo o repulsivo dei prezzo di incrocio (in figura si tratta di una attrazione). Infine anche gli incroci di una 1x2 "precedente" e della 1x1 "attuale! possono indicare potenziali move con la stessa regola precedente, ma non in maniera forte come la 2x1.

Gann Box

Un esempio di Gann Box o di un Gann Square (discusso dopo) è il seguente. L'autore ha ritentuo di usare un quadrato prezzi/tempo senza dichiarare perchè si sia scelto questo specifico setup, ritendo che sia un Gann "square". Probabilmente si è basato sul range max e minimo per le ordinate mentre per le ascisse ha scelto un intervallo definito dal completamento del secondo minimo. Sono costruiti gli impanti delle Fan sui vertici. Si evidenzia l'attrazione su diversi punti incrocio, mentre altri respingono il titolo. Si evidenzia inoltre la convergenza nel centro del quadrato, concetto che verrà descritto dopo nelle quadrature. Ovviamente questo specifico esempio è una spiegazione a posteriori a meno che il quadrato non si sia disegnato per qualche ragione a priori, cosa che francamente diviene difficile da spiagare senza averlo costruito di persona. Comunque l'impianto "era scritto e andava solo rintracciato", per dare una commento un po "intrigante".

Quadrature o Quadrati di Gann (Gann Squares)

Le considerazioni esposte fino adesso hanno teso a trascurare l'impostazione della fan line 1x1 (linea della vita) e si sono soffermati sul concetto di variazione di prezzi in un dato intervallo di tempo.

La ricerca della 1x1 non è trascurabile quando si cerca di costruire il quadrato di Gann, ovvero il Gann Square che vuole quadrare (o anche squadrare) il prezzo nel tempo ottendo una figura in cui i prezzi hanno comportamenti specifici, fra cui convergere verso il centro del quadrato. Gann chiamava questo punto il "baricentro" della figura evolutiva. La figura di riferimento è data una serie di impianti fan sui 4 angoli di un quadrato del grafico prezzi/tempo, come concettualmente raffigurato di lato.

Il metodo del quadrato di Gann, prevede innanzitutto che il comportamento del titolo tenda al completamento target price al centro del quadrato. Inoltre questo quadrato definisce delle zone di prezzi (Gann Levels) e di Tempi (Gann Cycles) derivati dalle divisioni importanti dei prezzi e dei tempi, anche in questo caso (64, 32,16, 8, ....2). Maggiori considerazioni su queste devisioni possono essere trovate nella sezione dei Gann Levels e nei Cycles

Il cosidetto metodo pivot a due punti (max e minimo assoluti esposti precedentemente) permette di calcolare l'angolo naturale nei casi di Fan, ma per la quadratura dei prezzi questo angolo non è significativo in quanto, se lo fosse, il vertice "in alto a destra del quadrato" sarebbe immediatamente raggiunto. Quello che va definito in diversa scala è il tempo. Equivalentemente va cercato un setup di incremento di prezzi che sia correlato all'unità giorno, mese o anno. La ragione di questo è che Gann si riferiva a strumenti che variavano nell'ordine di 1 dollaro o centesimo di dollaro. Oggi indici e/o strumenti hanno valori di centinaia o migliaia (prezzi) che difficilmente possono essere relazionati nella sua impostazione originale che per ogni unità prezzo vedeva la correlazione naturale con 1 giorno o mese o anno. E' chiaro che, senza regole ben definite, questa ricerca diviene soggettiva, e questo conforta coloro che hanno passione e pazienza alla ricerca della chiave di lettura quindi alla ricerca del giusto setup prezzi/tempo.

La ricerca di questo angolo naturale è basata sull'idea che quando il valore dell'angolo 1x1 è corretto si evidenzia un buon rapporto tra il 2x1 sopra l'1x1 e tra l'1x2 sotto all'1x1. Se un mercato esplode il movimento che parte dall'1x1 dovrebbe incontrare resistenza al 2x1 superiore. Se crolla al di sotto dell'1x1 dovrebbe trovare appoggio, almeno per un breve periodo, all'1x2 sotto l'1x1, e successivamente sulla 1x3 e 1x4. Dato un minimo ed un massimo completati in un intervallo di tempo T non si individua quindi nessun quadrato, anzi quell'escursione di prezzi dovrebbe essere solo una parte del grafico, come nel caso di sopra per il Gann Box.

Ci sono diverse tracce con cui costruire tali quadrati, ma risultato è che questi angoli devono rispettare certe proporzioni "magiche" (per usare un termine speciale) descritte dall'inserimento di quadrati e triangoli in cerchi e le cui proporzioni siano o correlate alle serie di Fibonacci od alle divisioni importanti di un cerchio. Questa immagine ne riassume in breve tutti i concetti possibili. Inoltre il comportamento dei prezzi deve aderire alle regole della linea dell vita, descritte per le Fan. E' chiaro che in questo caso la 1x1 deve essere necessariamente orientata a 45°.

Riporto qui di seguito un metodo di costruzione, in originale, che appunto svergogna coloro che quadrano i prezzi sul range dei prezzi/tempi di un minimo ed un massimo, senza spiegare come si faccia. Come si vede il tempo usato per quadrare è in questo caso il valore "1 giorno" e non il range di tempo nel quale si è completato il move. Come detto quella era una valida impostazione per strumenti che variavano nell'ordine delle unità.

The cycles derived from prices are based on High, Low and Range (i.e. difference between high and low). The most powerful is the square of the range. The absolute number at high, low or that of range is assumed to be forming a time cycle with so many days, weeks or months. In other words, a high at 60 means a time cycle of 60 days/weeks/months. All the division as mentioned earlier will be applicable to this cycle. Thus a cycle derived from prices will have two axis - Vertical price axis and horizontal time axis. Significant changes can be expected at important divisions of price or time. But the most significant changes should be expected at the angles made by combining the two. These angles are made on the square of the price. Here square does not mean price raised to the power of two. This is the geometrical square where the length of one side is equal to the price. The square is drawn down from high and up from low. The square of range can be made down from top or up from low. In a square of high at say 60, drawn on daily graph will have its corners at the following four points - 1) at the price (at 60) 2) at the price (at 60) 60 days away in future i.e. 60 on price axis 60 days to the right on the time axis from the day on which the price has reached 60. 3) at zero on price axis just below the high and 4) at zero 60 days to the right of point 3.

If the price moves down one point each day the price will reach to the point 4, i.e. 0 on the 60th day. This action is called squaring off of the price. The angle of fall will be 45% on the square. This is also referred to as 1x1 angle i.e. fall of one unit in one day. In same fashion we can draw angle 2x1 i.e. fall of two units in one day and so on. The most significant angles are 2x1, 1x1 and 1x2. These angles are drawn from point 1, 3 and the mid-point between 1 and 3 and the mid-point on 2 and 4. Crossing over of the angles drawn on the square are considered probable turning points. Angles from 50% mark should always be seen. When the price breaks below 45% angle line it signifies a weak position and indicates a decline to the next angle. If it again crosses the 45% angle it is said to have regained its strength. At the crossover of these angles distance from the base i.e. the day of high/ low is important. Larger the distance, more powerful the trend is likely to be. 1/2 is the most important level. This is the centre of gravity. If the price falls below this level and bounces back to touch this level again, on the first such occasion it is good set up to shortsell. If the price comes to 50% of high and 50% in time, it may be a high probability buy which may result in 3 months fast move up on the weekly chart. The third time against any support or resistance zone is the dangerous time. The 1st, 2nd, 3rd, 4th, 7th, 9th and 12th squares are the significant squares of lows but all should be monitored. (i.e. the price levels at 2,3,4,7,9,12 times the low).