Prodotti Finanziari a Leva (Leveraged)

In questo articolo: introduzione ai prodotti finanziari a leva (leveraged) disponibili sul mercato telematico italiano con valutazioni preliminari

INDICE CORSO DI BORSA TRADING WAYS

La pubblicità ci consente di portare avanti il sito senza metterci del nostro e mantenendo quella totale autonomia ed indipendenza che ci ha sempre contraddistinto ...

Operare "a leva" sul mercato finanziario significa poter utilizzare un capitale inferiore (una frazione) a quello necessario per acquisire il possesso di un sottostante (azione, indice, ecc...) ottenendo quindi una performance moltiplicata per le variazioni del prezzo del sottostante. In pratica si moltiplica la performance rispetto ad un sottostante tramite un meccanismo che può prevedere 2 modalità principali:

- leva offerta dalla SIM direttamente sul sottostante

- prodotti finanziari nativamente leveraged , legati in modo più o meno diretto ad un sottostante od alle sue performance.

Nella prima modalità la SIM, ed in particolare quasi tutte le banche che offrono piattaforme di trading on line, offrono meccanismo di levasu prodotti "standard" (azioni ed obbilgazioni e da qualche tempo anche ETF). La leva permette di operare con controvalori virtuali più elevati utilizzando solo una parte della liquidità necessaria per l'operazione, arrivando anche ad ottenere performance leveraged di 1000%. I meccanismi con i quale viene regolato "il prestito finanzario" necessario ad operare con leva varia da SIM a SIM: permettendo, infatti, di operare con un controvalore più elavato di quello utilizzato per l'operazione, la SIM ovviamente richiede un interesse per il prestito finanziario implicitamente erogato (caso del multiday), ed applica anche condizioni automatiche di chiusura della posizione laddove la perdita superi certi limiti di garanzia dello scoperto. Più in dettaglio, oltre la maggiorazione per chiusure d'ufficio della posizione, il prestito titoli prevede una remunerazione sul valore del prestito che matura dalla data valuta di accensione alla data valuta di estinzione e tale valore è determinato in base al numero di azioni prestate con tasso di prestito definito, generalmente, per singolo titolo. Questa forma di leva è la più semplice e sicura nel senso che avendo marigni per evitare la chiusura automatica della posizione, l'apprezzamento del sottostantein qualsiasi momento del tempo (anche multi-day se la SIM lo permette) produrrà un equivalente apprezzamento della propria posizione moltiplicata per leva che si è definita/aperta sulla posizione.

Nella seconda categoria ricandono invece veri e propri prodotti finanziari, derivati da un sottostante, emessi e gestiti da un emittente solitamente diverso dal sottostante e specializzati in prodotti "derivati" (es RBS). In via teorica, ma non certamente pratica, l'obiettivo di questi strumenti è quello di offrire il meccanismo della leva all'investitore, ossia un meccanismo finanziario tale per cui l'investitore, attraverso un certificato, controlla un determinato sottostante investendo solo una frazione del capitale necessario per acquisirne il possesso, partecipando a possibili guadagni/perdite in percentuale più elevate rispetto alle variazioni del sottostante. In genere questi strumenti fanno capo al mercato dei Covered Warrant (SeDeX) oppure degli ETF Leveraged. Esistono profonde differenze sia tra CW e ETF e sia all'interno del comporto SeDeX per tipologie di prodotti leveraged che sono solo apparentemente uguali.

Prodotti Derivati a Leva Fissa

I prodotti leveraged "a leva fissa", sia long sia short, si contraddistinguo, almeno per definizione, per una moltiplicazione delle performance del sottostante a cui si riferiscono. Esistono sia ETF sia prodotti della famiglia CW, di cui fanno parte anche i Certificati (sempre nel comparto SEDEX). Per gli ETF esistono prodotti levaraged long o short oggi molto diffusi, quale a titolo di esempio quello della Lyxor su FTSE/MIB (Lyxor Etf Ftse Mib Daily Leveraged, ISIN FR0010446658) che ha una leva 2 ed ha un obbligo di spread fra denaro e lettera (market maker) inferiore al 1,50%. Per quanto concernela leva, si precisa quanto tratto dalla scheda informativa del prodotto: "Tale moltiplicatore, determinato da SGAM Alternative Investment S.A. sette giornilavorativi precedenti l'ultimo giorno di pubblicazione dell'Indice di ogni trimestre (marzo, giugno, settembre, dicembre) ed applicato il primo giorno lavorativo successivo a tale data di pubblicazione dell'Indice, può essere revisionato ogni trimestre solare. In merito al valore del moltiplicatore, si precisa che esso deve essere compreso tra 1,50 e 2,50."

Fra i prodotti del comparto SEDEX si evidenziano prodotti a leva fissa daily chiamati certificati come ad esempio "LEVA FISSA +4X" su FTSE/MIB emesso da Societe Generale Effekten, ISIN IT0006725086 nome Sgefmidl4Slfissae271017. Ne esistono diversi con più o meno leva, per diversi sottostanti, ma la leva è sempre riferita alle performance giornaliere del sottostante; per questi prodotti l'informazione finanziaria è evidentemente molto importante per capire obblighi del Market Maker (emittente) in termini di spread, modalità di variazione dei prezzi, trattamento allo stacco dei dividendi, scadenze, stop loss ecc...

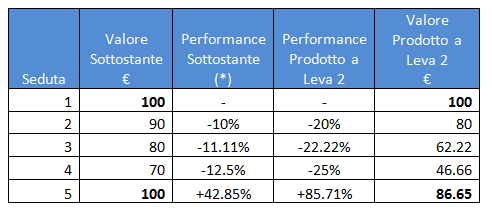

Una caratteristica di questi strumenti da non dimenticare mai è che per un ritorno del sottostante (qualsiasi esso sia) al prezzo origine, un prodotto a leva (e quindi anche un ETC) non ritorna al valore precedente. Questo è dovuto ad un semplice aspetto matematico legato al fatto che la "performance a leva" è calcolata sulla prestazione giornaliera (ci si riferisce proprio a questi prodotti). Si illustra qui di seguito un esempio senza pretesa di dare una dimostrazione matematica. Si noterà che il prodotto a Leva 2 ha una perdita non trascurabile per il ritorno del sottostante al prezzo origine, circostanza che non si presenta con prodotti a strike come indicato nel seguito.Questo effetto è ovviamente tanto maggiore quanto più alta è la leva.

Infine c'è profonda differenza tra un ETF Leveraged ed un certificato a leva fissa sia per quanto concerne aspetti fiscali (le plusvalenze e minusvalenze degli ETF non sono cumulabili con quelle azionarie ed obbligazionarie) ma soprattutto in termini di spread e presenza del Market Maker.

Prodotti Derivati a leva variabile - Leverage Certificate RBS

Un'altra tipologia è invece quella dei Levearge Certificate RBS, facenti parti del comparto SeDeX. Anticipando un po le conclusione ritengo che questi strumenti siano gli unici esistenti, ad oggi, per applicare strategie multi-day sul mercato senza ricorrere ai Derivati (Future), in quanto per un ritorno del sottostante ai prezzi precedenti il valore del certificato ritorna al valore precedente (meno un piccolo deprezzamento giustificato dagli interessi sulla leva finanziaria, come nel caso di leva offerta direttamente sul sottostante dalla SIM). Non sono infatti prodotti con una leva fissa ma con un livello di riferimento da cui si calcola il valore del prodottoe quindi "la leva".

Infatti un minilong d un minishort leverage certificate di RBS (precedentemente ABN Amro) prende a riferimento un livello numerico di un sottostante che può essere un indice, un'azione, una commodity od altro. Questo livello è detto strike e il prodotto finanziario in corrispondenza di quel valore del sottostante vale 0 (zero). Nel caso di un minlong il prodotto si apprezza al crescere del sottostante, nel caso di un minishort crece al decrescere del sottostante. Il fattore di parità individua, in pratica, il fattore di scala con il quale viene calcolato il prezzo dello strumento a partire dal livello di strike del sottostante.

Questi prodotti hanno leva varabile e tanto più alta (anche oltre 50 ) quanto il sottostante è molto vicino allo strike.Per fare un esempio su un indice come FTSE/MIB che vale nell'ordine di 15.000 punti +1000 punti di indice valgono solitamente +0.1 indipendentemente dal valore di strike: se questo strike è 13.000 la variazione del certificato da 15000 a 16000 sarà da 0.2 a 0.3 (+50%), se il valore di strike è10000, questo incremento apprezza il certificato solo da 0.5 a 0.6 (20%). E' evidente che questi prodotti hanno leva sempre maggiore di 1 (perchè lo strike non è mai 0) ed appunto infinita quando il valore del sottostante si avvicina allo strike o meglio al livello di stop loss.

Il problema principale di questi prodotti, infatti è che ad un certo valore del sottostante è fissato lo stop del certificato ossia quel valore oltre il quale il prodotto si estingue, dunque non è più negoziabile. In caso di stop può essere previsto un rimborso del valore residuo in ragione di specifiche condizioni di applicazione che variano in funzione della tipologia di certificato. Una di queste condizioni è, ad esempio, che l'indice non vada oltre il livello di strike nella giornata in cui il prodotto va a stop.

Altri Covered Warrant

Esistono infine una serie di prodotti della famglia "CW e Certificates", quali i famosi CW della Plain Vanilla (estremente sensibili all'effetto tempo, rovina di molti trader improvvisati od alle prime esperienze) ma anche gli Investment Certificates. Sono emessi da numerosi player fra cui Unicredit, Deutsche Bank, Barclays Bank Plc ed appunto RBS che si contraddistinguono per essere a capitale protetto, parzialmente protetto e non protetto. Torneremo su questi prodotti in undiverso articoli: per lo scopo di questa trattazione si evidenzia solo che questi strumenti hanno tutti un meccanismo implicito di leva (e di forte leva) ma sono difficilmente sfruttabile almeno per quanto concerne quelli della famiglia CW (put/call) e che quindi sconsiglio tassativamente di utilizzare.