Si può vivere di Trading ?

In questo articolo: si può vivere di trading se si opera con alti capitali con posizioni a basso rischio e performance elevate con basso capitale investimenti fuori mercato azionario ed attività parallele nei periodi di magra

INDICE CORSO DI BORSA TRADING WAYS

La pubblicità ci consente di portare avanti il sito senza metterci del nostro e mantenendo quella totale autonomia ed indipendenza che ci ha sempre contraddistinto ...

Spesso mi viene posta questa domanda, in diverse forme, e probabilmente tutti quelli che la prima volta hanno provato la soddisfazione di un bel trade ci hanno pensato.

Bisogna prima chiare cosa significhi "vivere" di trading e spesso si intende l'equivalente di uno stipendio medio: vogliamo dire, oggi come oggi, 2500 euro al mese netti ? Dato il periodo mi sembra una buona somma. In questo caso la risposta è sì e ed è tanto più facile quanto più capitale si ha. Se invece si pensa ad una vita "da ricchi", per così dire, allora posso garantire che ci vuole sempre una buona dose di fortuna, perchè quando questa manca, putroppo, non si va mai oltre certi limiti.

Il modo corretto di ragionare è capire quale sia la modalità operativa da attuare sul mercato per avere una rendita sistematica, pari alla somma mensile desiderata (ed al netto delle ritenute, commissioni e spese vive per operare). La risposta ovviamente non è univoca in quanto dipende dal capitale: potrei contare su una bassa performance con un alto capitale oppure su una performance più alta con un capitale basso. Ovvio, se ho 60K euro e voglio guadagnarne 2500, dovrò incassare circa 3000 al mese lordi, quindi sarei obbligato a performare circa il 5% al mese. Se di capitale a disposizione ne ho 600K, sarà richiesto solo lo 0.5% al mese di performance.

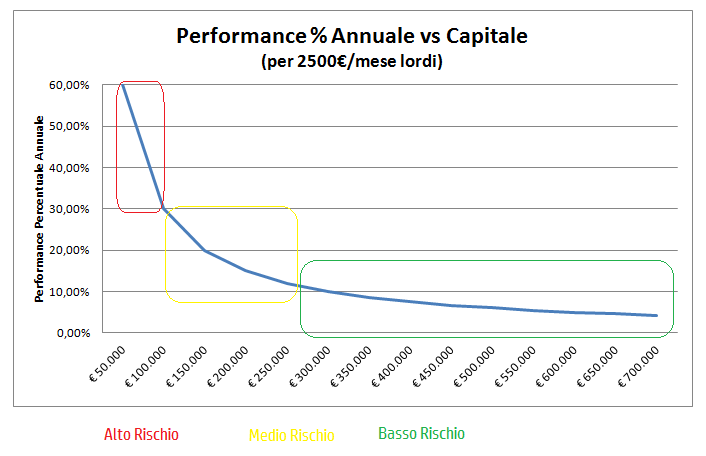

Il capitale su cui fare affidamento determina quindi il livello di rischiosità della attività di trading che andrò a svolgere . Per performare molto bisogna infatti rischiare altrettanto, non esistendo metodi di trading che possono garantire un profitto certo. Nella figura sono evidenziate le performance annuali richieste, in funzione del capitale, per avere un rendita lorda di 2500 euro/mese, ossia dal 5% al mese (60% anno) con 50K euro fino allo 0.36% al mese (4.29% annuo) per un capitale di 700 mila euro. Sono molte le storie di persone che con un trattamento di fine rapporto (incentivo alle dimissioni) non particolarmente sostanzioso (150K euro, ad esempio) hanno tentato la strada del trading ma dopo qualche anno si sono ritrovati a cercare nuovamente lavoro. Ciò perchè la performance mensile richiesta era in una zona a rischio medio, ossia non facile da ottenere. Attenzione quindi al troppo ottimismo e/o presunzione di buone performance, anche se aver coraggio è sempre un valore. Il concetto è che con poco capitale sarei comunque costretto a operare in modo altamente speculativo e rischioso, potendo certamente incappare in errori importanti, e questo anche se si applicano le migliori strategie di diversificazione, protezione e gestione del capitale.

Il capitale su cui fare affidamento determina quindi il livello di rischiosità della attività di trading che andrò a svolgere . Per performare molto bisogna infatti rischiare altrettanto, non esistendo metodi di trading che possono garantire un profitto certo. Nella figura sono evidenziate le performance annuali richieste, in funzione del capitale, per avere un rendita lorda di 2500 euro/mese, ossia dal 5% al mese (60% anno) con 50K euro fino allo 0.36% al mese (4.29% annuo) per un capitale di 700 mila euro. Sono molte le storie di persone che con un trattamento di fine rapporto (incentivo alle dimissioni) non particolarmente sostanzioso (150K euro, ad esempio) hanno tentato la strada del trading ma dopo qualche anno si sono ritrovati a cercare nuovamente lavoro. Ciò perchè la performance mensile richiesta era in una zona a rischio medio, ossia non facile da ottenere. Attenzione quindi al troppo ottimismo e/o presunzione di buone performance, anche se aver coraggio è sempre un valore. Il concetto è che con poco capitale sarei comunque costretto a operare in modo altamente speculativo e rischioso, potendo certamente incappare in errori importanti, e questo anche se si applicano le migliori strategie di diversificazione, protezione e gestione del capitale.

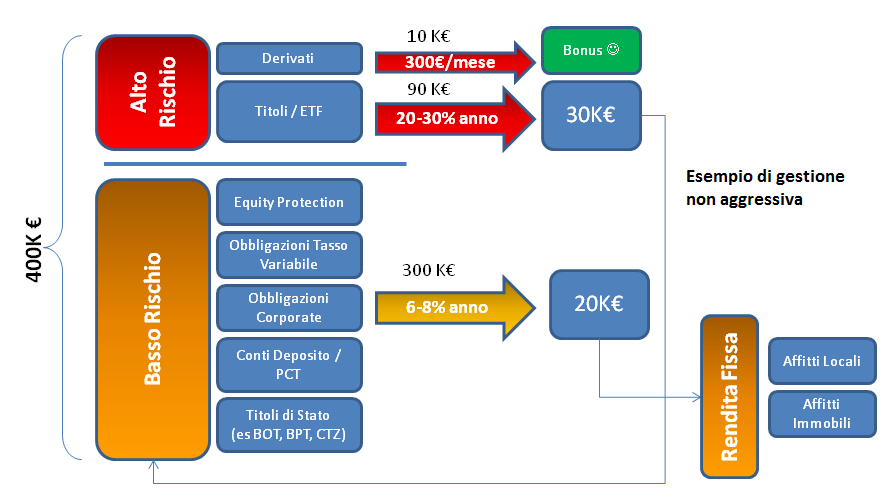

I mercati finanziari offrono però anche la possibilità di rendite certe, operando con prodotti come BOT, Titoli di Stato, obbligazioni di vario tipo (a tasso fisso o variabile), o anche strumenti derivati a protezione totale del capitale (ad esempio con certificati equity protection). Queste possibilità ci sono sempre ma la rendita è generalmente bassa, oppure non è garantita e si passa in una zona a rischio. Non è difficile immaginare che con un capitale di 400K euro si possa operare su questi prodotti a basso rischio (con o senza cedole) andando a realizzare lo "zoccolo duro" della rendita (diciamo 2 digit annue sul capitale) che sarà una base di cache flow sulla quale poi l'operatività di trading più squisitamente speculativa aggiungerà il guadagno necessario a conseguire la somma desiderata. Questo secondo vettore, azionario o derivato, non sarà comunque forzato ad operazioni molto azzardate ma preservando al tempo stesso la possibilità di avere un profitto assoluto del tutto rilevante, (es 3 digit annue) che anche se preso singolarmente rappresenta una entroito di rilievo. Sostanzialmente bisognerebbe poter operare come se la perdita totale di questo capitale "ad alto rischio" non vada mai ad intaccare la possibilità di mantenere vivo lo "zoccolo duro", ed anzi nei periodi migliori si dovrebbero pure perseguire forme di rendita alternative (es acquisto ed affito di un garage) per diversificare rispetto al mercato finanziario e preservare il capitale in essere (direi tentare di preservare, perchè come abbiamo visto anche il mercato immobiliare ha avuto le sue crisi). In questo senso l'operatività di lungo termine sugli strumenti ad alto rischio (es azionario), proprio perchè non soggetta a problemi di stop loss, può consentire adeguate strategie sui mercati moderni, (es operare senza stop loss), strategie altrimenti impossibili se la disponibilità del capitale (ossia liquidare le posizioni) fosse richiesta molto frequentemente proprio per realizzare la rendita stessa con cui vivere.

In conclusione in caso si operi con un capitale rilevante da un lato è ovvio che l'obiettivo rimanga sempre la conservazione del capitale stesso, anche perchè la perdita per essere recuperata richiede poi almeno una prestazione positiva regalata al mercato (la solita regola di evitare le perdite). Ma al tempo stesso è concessa molta più libertà rispetto a somme limitate, in quanto sarà possibile mettere a rischio una somma trascurabile rispetto al capitale (es metto a rischio solo lo 0.5%) per ricevere in premio una somma significativa in valore assoluto (es 2000 euro), guadagno che sarà difficilmente realizzabile invece con bassi importi e con strategia di difesa del capitale (limitato) quali restrizioni operative tipo stop loss o take profit non rilevanti.

Il concetto di basso rischio in forma relativa rispetto al capitale spiega storie reali di successo, ma in conclusione rimane sempre molto difficile (raro intendo) vivere di solo trading. In momenti di particolare indecisione, o di magra, molti trader infatti amplificano quelle "attività parellele e correlate al trading", quali quelle della consulenza finanziaria, della formazione (es eventi in aula), di servizi per il trading e altro. Si cerca ovviamente di "arrotondare" quando le cose non vanno rimanendo nella propria sfera professionale. Questa è la realtà, anche delle migliori famiglie.

E mi piace ricordare sempre che la possibilità di successo (ossia di vivere di trading) dipende anche e soprattutto dal periodo economico/finanziario che si vive: da quando esiste la borsa, i più grandi guadagni e le più grandi fortune si sono conseguite, anche senza averle programmate, con un mercato bull , che permette di operare nel modo più semplice e più "vero" che è quello di comprare i titoli e di rivenderli a prezzi superiori. E non c'è molto altro da dire: quando il mercato va a rialzo è difficile sbagliare e perdere nel trading, magari si performa sotto il mercato ma quando il mercato va a ribasso anche l'operatività short più feroce, coraggiosa e fortunata che sia non potrà mai dare gli stessi risultati di un mercato bull: solo qui i prodotti si apprezzano in modo "esponenziale" ma senza avere i rischi di un prodotto derivato. Se il mercato bull non c'è, vivere di trading diventa obiettivamente molto difficile.