Azioni e Prodotti Derivati SeDeX

In questo articolo: introduzione prodotti finanziari derivati SeDeX disponibili sul mercato telematico italiano quali CW e leverage certificate con valutazioni preliminari di tipo strategico ed operativo

INDICE CORSO DI BORSA TRADING WAYS

La pubblicità ci consente di portare avanti il sito senza metterci del nostro e mantenendo quella totale autonomia ed indipendenza che ci ha sempre contraddistinto ...

Questo articolo prosegue il precedente dove si sono tratte le azioni e i prodotti derivati del mercato IDEM.

Il mercato IDEM rappresenta il mercato principale dei derivati, per così dire quelli "istituzionali" e professionali, regolati dalla Clearing House.Il mercato SeDeX (SEcuritised DErivates eXchange) è invece il vecchio mercato dei Covered Warrant, evoluto dal 2004 nel mercato della Borsa Italiana per tutti i contratti Covered Warrant e Certificates in cui il contratto derivato viene stipilato con un emittente specifico (esSociete Generale). Questa è una prima differenza, ossia il rischio dell'emittente. Inoltre questo mercato ha una valenza oggettivamente meno professionale e più orientata al piccolo investitore (anche se ne costiuscono quasi sempre il principale motivo della rovina finanziaria).

Formalmente gli strumenti del SeDeX sono prodotti finanziari derivati cartolarizzati, le cui caratteristiche contrattuali sono incorporate in un titolo negoziabile al portatore. In questo mercato i soggetti principali sono proprio gli emittenti il prodotto, i Market Maker (anche noti come Specialisti), che in via teorica dovrebbero sempre assicurare equità e liquidità del mercato, presentando costantemente delle proposte in acquisto (denaro) ed in vendita (lettera) sul prodotto emesso, proposte che inoltre non si discostino tra loro in misura superiore ad uno scarto massimo stabilito da Borsa Italiana (spread denaro/lettera) e che siano anche in fair-value (prezzo teorico equo rispetto alla definizione stessa del prodotto).Una delle principali pericolosità del mercato SeDeX è proprio quella dell'aderenza a queste condizioni, quindi assenza del MM, prezzo del prodotto e spread: solo alcuni emittenti rispettano queste condizioni ed in particolare, per mia diretta esperienza, RBS è sicuramente il soggetto più affidabile: solo raramente contravviene alle regole di negoziazione (ad es al momento dei dati macro non è presente sul book ma forse proprio per regolamento del certificato stesso). Questi aspetti generali del mercato SeDeX verranno trattati in un articolo specifico dove si forniranno nozioni e valori aggiunti all'informazione teorica.

Esistono diverse tipologie di Covered Warrant (CW) e Certificates:

- CW Put/Call: sono dei prodotti molto simili, nel concetto, alle opzioni sulle azioni (Stock Option) ma estremamente diverse nel meccanismi di prezzo (oltre che di liquidità)

- Certificati Leveraged: ne esistono diversi tipi tutti caratterizzati da strike fisso (valore dal sottostante da cui è calcolato il il valore del prodotto derivato). Fra i più popolari citiamo i Leverage Certificate RBS che sicuramente sono prodotti affidabili come un derivato,con il vantaggio di non avere perdita illimitata ma con lo svantaggio di prevedere stop loss (estinzione del prodotto).

- Investiments Certificates:sono sempre certificati, che possono avere leva o meno, e che replicano una specifica caratteristica del sottostante (non abbiamo migliore definizione)

- Strutturati od Esotici: sono dei CW con particolari caratteristiche di prezzo per caratteristiche del sottostante, quali i CAP che prevedono in casodi rialzo oltre ad un certo livello, a scadenza, un bonus di capitale (CAP).

Nel seguito di questo articolo tratteremo solo le prime due classi, che sono le più popolari, mentre una trattazione su Investiments Certificates e Certificati Esotici (es CAP) saranno trattati in un articolo dedicato al mercato SeDeX. Si precisa infatti che, data la complessità della trattazione derivata dalla miriade di prodottiesistenti su SeDeX, esistono delle mappe di classificazione (sia quella di Borsa Italiana sia quella realizzata da ACEPI), che consentono di raggruppare questi prodotti secondo alcune tipologie comuni a tutti i sottostanti. Non ha grosso senso quindi una trattazione dedicata alle azioni poichè i concetti e le valutazioni sui "certificati a capitale" (Protetto o Garantito, Condizionatamente protetto o non protetto) valgono per tutte le tipologie di sottostante equindi meritevoli di essere esposte in un articolo più generale.

Covered Warrant (CW) Put/Call

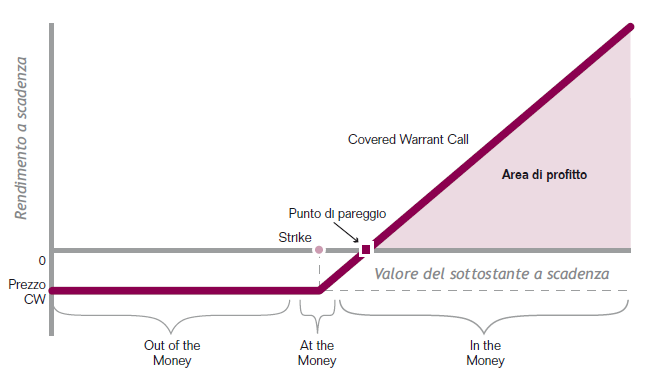

Questi prodotti, noti anche come Covered Warrant Plain Vanilla, sono simili alle opzioni put o call del mercato IDEM; in pratica sono un contratto con l'emittente sull'avverarsi entro un certo tempo massimo che il sottostante abbia un prezzo superiore (call) od inferiore (put) ad una determinata quota. Formalmente i CW sono definiti come opzioni cartolarizzate che attribuiscono al compratore il diritto, ma non l'obbligo, di comprare (CW Call) o di vendere (CW Put) a un prezzo prefissato (prezzo strike) una determinata attività finanziaria sottostante entro (esercizio americano) oppure alla data di scadenza (esercizio europeo), a fronte del pagamento di un premio. Gli emittenti di questi prodotti sono diversi, come Societe Generale, Unicredit, Banca IMI ed anche altri in funzione del sottostante. Il sito di Borsa Italiana offre un'informativa abbastanza completa su aspetti normativi e contrattuali di questi prodotti (es fase di negoziazione),a cui rimandiamo per semplicità di esposizione.

Volendo invece semplificare la lettura, la sintesi e le conlcusioni (a valore) di questo articolo è mia opinione (e anche di molti tanti altri) che questi prodotti non vadano mai comperati. Il meccanismo di calcolo del prezzo, è infatti rigorosamente regolato da una serie di parametri quali valore del sottostante, volatilità, distanza dalla scadenza temporale, greche ecc...(parametri che ne definiscono razionalmente la probabilità dell'evento che si è sottoscritto). Ma indipendentemente da questo, il meccanismo è tale che il prodotto si deprezzi sistematicamente ed anche velocemente nel corso del tempo, rendendo il "punto di pareggio" (ossia il valore del sottostante che permetterebbe di veder quotato il CW come in acquisto) estremamente più alto del valore attuale delsottostante. In pratica si compra il CW ad un prezzo che poi molto probabilmente non si rivedrà mai più: questa la migliore sintesi del meccanismo reale diandamento del prezzo di un CW, estremanente diverso da quello di una stock option.

I meccanismi di calcolo del prezzo del CW, indicati nelle varie brochure di questi prodotti , per quanto trasparenti siano, non informano mai esplicitamente su questa "caratteristica" di decadenza del prezzo; spesso si limitano a descrivere scenari "in the money" o "out-of-the-money", che appaiono razionali od al più intrisi di quel carattere di scommessa tipico di questi prodotti, ma senza informare di cosa succeda sui prezzi in scenari reali.

L'investitore alle prime armi è spesso attratto dal fatto che in alcune sedute questi prodotti si apprezzino "mostruosamente", anche fino a 2 digit daily (es +500% in una seduta) in ragione di come evolve il sottostante . Queste "migliori performance" sono ben pubblicizzate sul sito di Borsa Italiana, su tutto l'indotto degli emittenti CW o di altri soggetti che ne sponsorizzano l'uso (ritorneremo su questo punto in altri articoli), come in questo esempio preso a caso(dove abbiamo anche indicato le peggiori performance). Ma si tratta di eventi davvero molto rari su cui è impossibile fare affidamento, perchè si richiederebbe una capacità di previsione talmente esatta nel timing sul mercato/titolo che a quel punto potrebbe essere sfruttata con altri meccanismi di leva daily (es leva della SIM direttamente sul titolo azionario), invece che utilizzare quella implicita del CW che penalizza nel tempo e che non assicura affatto la liquidabilità del prodotto nelle fasi critiche del mercato.

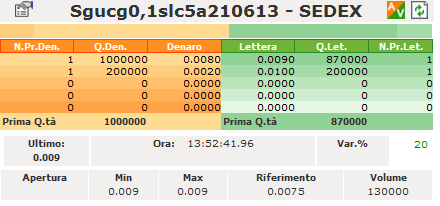

Cosa ben più certa, invece, è lo spread sul book come nell'esempio qui di sotto.

Si tratta di un CW scelto a caso, sul sottostante UC (che abbiamo scelto in tutta questa esposizione). E' emesso da Societe Generale (SG)si chiama Sgucg0,1Slc5A210613 ha ISIN FR0011193275 e si capisce appunto dal nome che è emesso da SG, è una call a 5 euro a scadenza 21 giugno 2013 ed ha moltiplicatore 0.1rispetto al sottostante. Al di là che sia abbondantemente "ouf ot the money" (titolo a 3.5), si noterà che lo spread sul book è tale che comprando (0.009) e vendendo (0.008) nello stesso momento si ha una perdita di oltre il 12%, con sottostante fermo, con tempo fermo. Non risulta difficile quindi sostenere la tesi indicata sopra. Inoltre guardando alle performance sul lungo periodo,il prodotto quando è stato emesso quotava 0.04, per via della lontanza della scadenza (probabilità a distanza di anni). La perdita a pochi mesi dalla scadenza è di oltre l'80%. Si consideri infine che quando il prodotto passa da "in the money" a "out-of-the-money" l'evoluzione del prezzo, ossia la pedita, è nell'ordine di grandezza di 2 digit in un tempo brevissimo (anche in una singola seduta di borsa, come nell'esempio sopra). Non c'è quindi molto altro da dire su una tipologia di prodotti che nella realtà offre solo svantaggi rispetto all'operatività sul sottostante (eventualmentericorrendo a meccanismi di leva direttamente sul titolo per mezzo della SIM).

Leverage Certificates

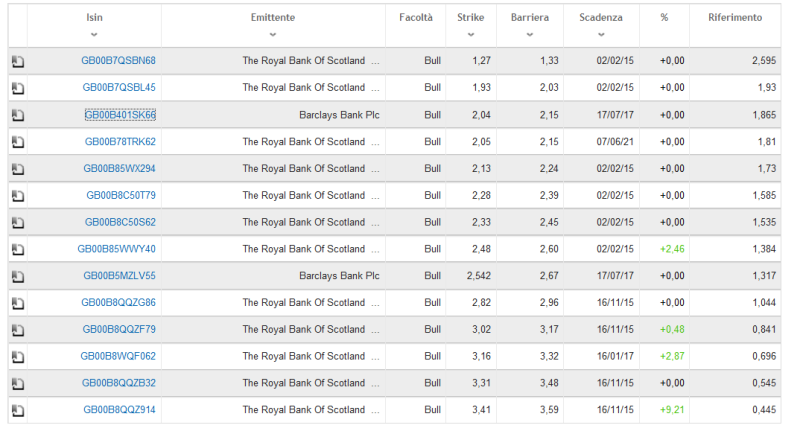

Del mercato SeDeX questi prodotti sono sicuramente i più interessanti, per quanto siano a perdita totale (o quasi), ed in partcolare ritengo che i migliori siano quelli dell'emittente The Royal Bank of Scotland (RBS) per gli aspetti di presenza del Market Maker (sul book), fair value e spread. Rientrano infatti in questa categoria i Mini Futures Certificate (emittente RBS) ed i Turbo e Short Certificate (emittente Barcalays Bank); essenzialmente consentono di acquisire il diritto di comperare (bull) o di vendere (bear) un sottostante a un prezzo di esercizio (strike) e a una data che sono prestabiliti dal certificato stesso, ma con un impiego di capitale minore rispetto a quello necessario investendo direttamente nel sottostante (meccanismo di leva). Si rimanda all'articolosui prodotti a leva per una prima introduzione sul tema della leva.Tali strumenti hanno rischio massimo (di perdita del capitale) ma anche potenzialità di prestazioni elevatissime, tanto che alcuni slogan di marketingdi questi prodotti recitano "dai leva ai tuoi investimenti". Occorrerebbe aggiungere, però, "e ricordati che puoi perdere tutto senza possibilitàdi recuperare". La differenza rispetto ai CW è comunque notevole e determinate. E' legata a:

- indipendenza dal fattore tempo : più in dettaglio, a meno di un interesse relativo alla leva finanziaria implicita nello strumento, non ci sono meccanismi dipendenti dal tempo per la quotazione del prodotto derivato, long o short che sia;

- indipendenza dalla volatilità del sottostante;

- presenza di un livello di stop loss, ossia di un livello superiore allo strike (inferiore nel caso di certficato short) che se infranto (close per le azioni) provoca l'estinzione del prodotto ed un rimborso in funzione di condizioni di prezzo nella seduta (anche per questo motivo sono classificati come certificati "Stop Loss R")

Non c'è dubbio che i primi due punti rappresentino una valore di questo prodotto, in quanto per un ritorno del sottostante al valore origine, il prezzo del certificato sarà sostanzialemte il medesimo (a meno dell'interesse derivato dalla leva finanziaria, realmente trascurabile); mentre il punto ultimo rappresenta l'unico, evidente e grande problema di questi prodotti in quanto, se viene infranto anche solo temporaneamente il livello di stop, il prodotto viene cancellato provocando la perdita pressochè totale del capitale investito.Per chiarire: se il giorno successivo il sottostante si riportasse sopra lo stike, il prodotto finanziario non è più negoziabile in quanto è stato definitivamente cancellato.

Questo aspetto non va mai dimenticato, naturalmente.

La differenza fra Minifuture RBS e certificati Turbo o Short è essenzialmene nel calcolo degli interessi sulla leva e sullo stacco del dividendo. Sostanzialmente i minifuture incorporano tutto, ossia sia gli interessi della leva che lo stacco del dividendo (viene defalcato, ossia come se non fossestato pagato, in quanto il possessore del certificato non l'ha percepito), mentre gli altri certificati prevedono (in caso di rimborso anticipato) il calcolo degli interessi o dei dividendi. Nell'immagine qui di sotto sono evidenziati tutti i leverage certificate long disponibili sul titolo Unicredit (sottostante) alla data di scrittura di questo articolo ed ordinati per livello di strike. Si precisa che le prestazioni della giornata sono riferite all'ultimo scambio eseguito, quindi non sono particolarmente significative. Tali prodotti performano infatti con una leva notevole a secondo della lontanza dal livello di strike.

Infatti un aspetto da precisare è che questi prodotti non hanno una leva fissa ma variabile e tanto più forte quanto più il sottostante si avvicina al prezzo di strike. Se ad esempio utilizzo un certificato su UCG a strike 2 con moltiplicatore 1, un apprezzamento del sottostante da 3 fino a 4 euro produrrà un incremento da 1 a 2 del certificato,(ossia +100%), se il sottostante si apprezza invece da 4 a 5 il certificato si apprezzerà da 2 a 3 (ossia il 50%). Si capisce quindi come in alcune circostanze questi prodotti abbiano anche leva 40, od oltre, ossia la variazione del sottostante viene amplifiata di 40x sul prezzo del certificato.

Come già accennato ritengo che questi prodotti, benchè rischiosissimi, siano fra i migliori del comparto SeDeX anche se è sempre necessario conoscere bene l'aspettodi tipo:

- contrattuale che può essere reperito da sito dell'emittente o dal sito di borsa italiana;

- tecnico, come ad esempio il meccanismo di prezzo, lo spread, il valore in caso di stacco di dividendo ecc, informazioni che possono essere raccoltesempre sui prospetti informativi degli emittenti;

- a valore aggiunto, ossia la conoscenza totale delle dinamiche sul prodotto, che sono frutto della diretta eperienza e della comprensione di meccanismi "extra-contrattuali" che si innescano su questi prodotti e che hanno importanza molto superiore a quella della nozione teorica. Inoltre è fondamentale saper impostare una strategia di portafoglioed in particolare la gestione del capitale (Money Management) visto il rischio di perdita totale.

Per questo ultimo punto rimando sempre al mio materiale formativo Trading Ways dove è presente anche un specifica appendice al libro per i certificati RBS,che io utilizzo per operazioni di trading in quanto non opero sul derivato. In questo articolo sono esposti fatti importanti da conoscere su questi prodotti finanziari e viene esposta una strategia operativa alternativa allo stop loss (quello definito dall'utente), con il metodo dei "3 vettori".