Forecast Mercati Finanziari 2013

Focus FTSE/MIB

Come da tradizione anche in questo fine anno solare 2012 ci cimentiamo nella (difficile) previsione di ciò che potrà avvenire nel prossimo anno sui mercati finanziari, focalizzando l'analisi sul mercato che ci è più vicino e che ci interessa di più, FTSE/MIB (non analizziamo quindi commodity ed altri mercati). Al solito non pretendiamo di leggere il futuro ma cerchiamo solo di guardare oltre, nel tempo, fino a dove abbiamo visibilità utilizzando strumenti non convenzionali, ignorando completamente aspetti fondamentali (economici e politici) e timing correlati.

A differenza degli anni passati offriremo delle indicazioni senza andarle a spiegare nel dettaglio: abbiamo trovato forza di applicarci a questo articolo e abbiamo svolto diverse analisi nonostante il peso di vicende della sfera personale, ma ci tedia immensamente descrivere nel dettaglio tutte le incongruenze trovate con i vari modelli di previsione ciclica dell'andamento del mercato. Cerchiamo quindi di offrire la sintesi del nostro lavoro di ricerca dell'armonia, armonia che esiste in tutte le cose e che va ricercata anche quando non evidente. Quest'anno la ricerca di questa armonia è stata molto difficile e non ci hanno supportato strumenti a noi preferiti quali incroci di impianti Gann Fan poichè a proeizione oltre il 2014 (quello su S&500) oppure troppo recenti per considerarli attendibili (quello nuovo su FTSE/MIB).

Come prima considerazione non crediamo che il 2013 ci consegni un anno di trend, ed in particolare di trend rialzista. Da dopo la crisi dei subprime (2007-2009) i mercati sembrano aver cambiato modello di riferimento; si sono instaturati e consolidati meccanismi di deprezzamento dei prodotti finanziari azionari legati a vicende di tipo "fondamentale" quali fallimento stati, politica monetaria, piani di sostentamento finanziario (quali long term refinancing operation), andamenti macro e micro economici, tutti fatti che razionalmente impattano sulla profittabilità delle aziende e quindi tali da far assistere sistematicamente dal 2009 ad una dinamica di deprezzamento dei prodotti, di decadenza continua delle quotazioni. In questo macro-trend seguono poi "aggiustamenti" ed in particolare ricapitalizzazioni ed aumenti di capitale sul quale si attivano poi ricoperture da sell (no short sell, proprio sell) che aprono a scenari di trading "mordi e fuggi" (sul forte recupero delle quotazioni) e di guadagno su diritti e simili. Sono movimenti percentualmente importanti e sfruttati da chi fa il mercato per mietere profitti da "stop loss", ma sempre tali da generare una perdita consistente in un'operatività long di lungo termine.

Un esempio concreto è quello di Unicredit che prima della crisi del 2007 valeva 5 euro, ossia gli equivalenti di 50 euro di oggi considerando l'accorpamento 10:1 dei titoli; oggi il titolo vale 3.70 euro, nemmeno 1/10 di quello che valeva nel 2007, rendendo impossibile un recupero ad investitori di lungo periodo senza immettere altro denaro (impossibile strappare un pareggio). Eppure UC è un titolo fra i migliori, che è stato capace di performare +400% in pochi mesi nel 2009 e di regalare soddisfazioni di trading nel 2012, ma mai di consentire un'operatività long di lungo termine, ossia da cassettista e da investitore razionale. In sostanza è come se il mondo si fosse girato, prima chi aveva proprietà ed in particolare immobili, terreni ma anche prodotti immobiliari, era "un privilegiato", oggi è nettamente penalizzato sia dalla politica (non apriamo partentesi sull'IMU 2012 ...) e sia dalla dinamica mercati. Non esiste nessun tipo di sostegno per la liquidità a chi ha voglia "fare". Oggi è forte solo chi è liquido e capace di speculare nel breve termine. La dinamica che abbiamo sotto gli occhi è ancora quella di distruggere e di costringere la massa a vendere, meglio ancora svendere, e comunque a non guadagnare in nessun modo da ogni investimento di lungo periodo. Non sappiamo quando questa dinamica morirà, magari per fare spazio a quella di una volta, ma per adesso non ci sono notizie e fatti tali da mettere in dubbio quanto indicato. Speriamo di sbagliarci o speriamo che quest'anno tutto ciò finisca.

Prima di entrare nel dettaglio dei timing analizziamo il nostro Gann Square FTSE/MIB, ossia la nostra "quadratura" del mercato che abbiamo identificato già da anni nel range 2000-2017:50000-0. E' evidente la bontà dell'impianto in quanto a camminamenti, target di incrocio delle varie linee, comportamenti di accelerazione dei trend alla rottura delle linee o di reverse alla loro tenuta. Sono raffigurate solo quelle linee diagonali, orizzontali e verticali di particolare importanza per le quote attuali e per il timing del 2013.

Veniamo da una rottura a rialzo della linea della morte (marrone) avvenuta in luglio 2012 che come da teoria ha dato seguito ad un periodo di trend bull

ma che non ha mai oltrepassato la middle BB mensile (infatti siamo al test proprio nel mese di Gennaio) e che non ha mai avuto close over 16500, quota limite

per interrompere un fenomeno macroscopico di "camminamento" su tale linea discendente.

Fallisce tuttavia, dal punto di vista rigorosamente matematico, il target di "micro-quadrato" che avrebbe dovuto essere o 12500 (bear) o 18800 (bull) per dicembre 2012.

Potremmo comunque assistere ad una leggera distorsione (spiegata sotto) che darebbe ancora enorome valenza a questo strumento di analisi, anche se

gli incroci con le linee verticali (timing) non hanno mai una valenza predittiva molto forte. Ad ogni modo transitiamo nella zona temporale 48-64 ossia dicembre/2012-

marzo/2017 in cui il 17 gennaio 2015 rappresenta la principale divisione (major) dopo quella dei 48/64. In questo intervallo di tempo cadano divisioni minor

(02-dic-12, 09-mar-13, 14-giu-13, 19-set-13, 25-dic-13, 01-apr-14, 07-lug-14, 12-ott-14, 17-gen-15) che essendo minor non sono affidabili in termini di predict.

Pertanto non le considereremo con timing principali del 2013.

In ottobre 2013 abbiamo invece degli incroci importanti, che sono quelli in colonna sulla linea tratteggiata e di cui siamo confidenti del predit del

Gann Square. Fra i 2 più prossimi alle quotazioni di oggi candidiamo quello ribassista come meglio precisato sotto.

Per il 2013 abbiamo individuato 4 milestone temporali capaci di rendere armoniche le varie forze cicliche che intervengono sul mercato:

- Inizio Marzo 2013

- Fine Giugno 2013

- Ottobre 2013

- Dicembre 2013 - Gennaio 2014

Inizio Marzo 2013

Diamo per scontato che ci sarà almeno una correzione dalle attuali quotazioni azionarie nel mese di Gennaio, che per FTSE/MIB potrebbe significare il test dei 15500 punti oppure, in via teorica, fino a 14400 punti. Ne omettiamo i razionali per brevità ma comunque sotto 14400 l'impianto bullish nato a luglio 2012 sarebbe compromesso. Successivamente dovremmo avere una ripresa del bull market, soprattutto per il predict del Time Cycle 52 week in essere da Marzo 2012 (con una porzione bullish annuale che deve chiudere), ma anche per il segnale inversivo del Siderografo di Bradley (commentato dopo) e per altri timing fra cui lo stagionale invernale ed uno del Gann Square, ossia una porzione minor che scade proprio il 9 marzo 2013 (coincidente con TC-52) e che è bull.

In sintesi il mercato dovrebbe procedere bene con FTSE/MIB in chiusura sopra i 15800/16400 ad inizio marzo ed in particolare crediamo sopra i 16400. Quota massima per il nostro mercato è 19100 punti (valore linea della vita Gann Square) mentre S&500 potrebbe andare nuovamente verso il massimo storico a 1570 punti. Tutto ciò sarebbe anche il linea con il target 18800 di Dicembre 2012, che avrebbe subito una "lieve" deformazione considerando intervalli di tipo mensile.

Fine Giugno 2013

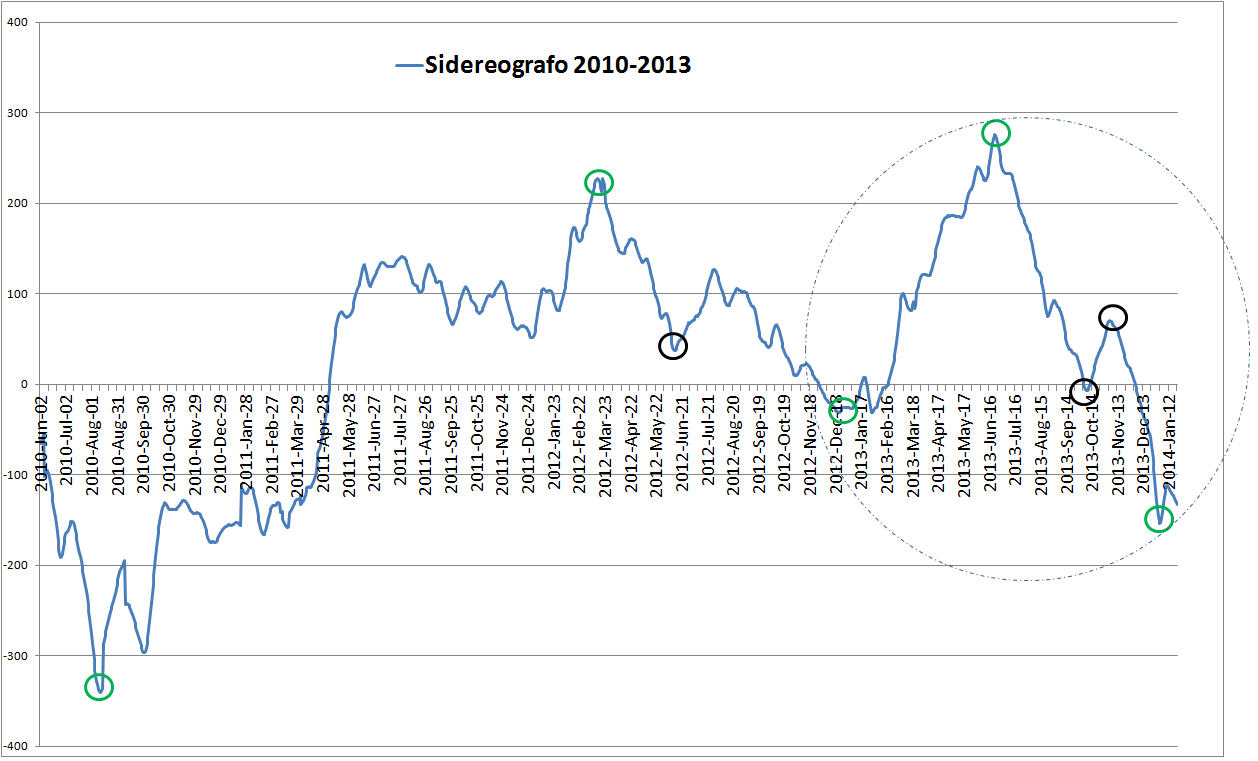

Questo timing viene invece da Bradley. Di sotto la curva del Siderografo con evidenza dei major e minor setup e dell'anno 2013 (cerchio). Il Major setup del 15-21 marzo, l'unico del 2012, aveva un'impostazione di tipo correttivo e si è configurato proprio come data di massimo del 2012 (17150 FTSEMIB). Il minor-setup di Bradley del 31 luglio ha suggerito un'altra fase di tipo Correttivo, che è andata in porto considerando quote 14000-17150 di marzo, con mercato che è andato a rialzo ma senza rompere il range (correzione). Il major setup di fine anno 2012 ( 29 Dicembre 2012) ci porta a fine giugno 2013, passando per una configurazione di doppio minimo del siderografo (che tornerà sui minimi a fine Gennaio 2013). Al momento sul primo minimo c'è una netta divergenza almeno su FTSE/MIB, meno netta su DAX, S&P500 ed altri indici. Divergenza significa INVERSIONE e la nostra interpretazione è che il range attuale dovrebbe essere rotto a rialzo, più che andare a ribasso, ossia sotto 12300 punti FTSE/MIB (minimo del 2012)

Questa interpretazione è già sfruttata essenzialmente nella milestone di Marzo. Da Marzo a Giugno non crediamo che il mercato possa mettere in atto nuovi impulsi rialzisti e se questo fosse vero dovremmo aspettarci un mercato FTSE/MIB anche a 21500-22000 punti, a fronte della riconquista della linea della vita, cosa che non sembra ragionevole per le considerazioni fatti in apertura e per quello che segue. Non abbiamo inoltre i setup che vi saranno in marzo per poter avallare interpretazioni diverse.Riteniamo quindi che i mercati da Marzo a Giugno inizino a distribuire mantenendosi alti, ossia sui livelli guadagnati im marzo e sopra le attuali quote. Fa caso a parte proprio S&P500 che se iniziasse a stornare sotto 1300 piegherebbe almeni fino in area 1100.

Abbiamo inoltre la scadenza di una porzione del ciclo 90 anni SP500, che aveva un segnale bull per i livelli timing 39-40 (start 6/1/2012 - target 3/6/2013). Si definisce una nuova porzione con target temporale il 29 ottobre 2014. Altra serie di importanti setup insisterà poi su tutti i mercati, fra i quali un'altra porzione del quadrato Gann Square (porzione minor)

Ottobre 2013

Iniziamo a vedere in modo meno nitido per via di una serie di setup di medio periodo del 2013 che non conosciamo ancora. Questo timing viene essenzialmente da

analisi di Gann, di cui non crediamo possa attuarsi, come detto, il target rialzista in area 20000, incrocio linea della vita con una diagonale discendente.

Crediamo quindi, non avendo altre scelte, che ci sarà il target ribassista. Questo si sposa con altre considerazioni già espresse in passato in

questo articolo sugli "11 anni dopo i massimi del 2000" .

Nel 2011 dicevamo, fra le altre cose, che un supporto importante transitava solo in area 8500 punti, linea crescente che si

incrocia con altre linee del Gann Square a 10000 punti nell'ottobre del 2013 indicandone il price/time di riferimento nell'attuale scenario di prezzi.

E non ci sono elementi per cambiare view, purtroppo, sul Gann Square e sullo scenario finanziario.

La Gann Wheel, altra macchina di forecast, ci predice e ci conferma un minimo assoluto in un mese di Ottobre, fra giorno 8 e 23, per la regola degli opposti.

Non ci dice l'anno però ed ipotizziamo quindi che il minimo assoluto di FTSE/MIB possa essere fatto nel ottobre 2013. Osservando lo S9T, inoltre,

abbiamo date bear in ottobre 15 ottobre 2013 (angolo est). Tutto ciò renderebbe armonico il movimento del mercato.

Anche se ci dispiace scriverlo questa sembra l'ipotesi più probabile che dovrà essere confermata da un'inversione di Bradley in giugno, da un inasprimento della crisi finanziaria, da altri setup di medio periodo che avverranno in estate. L'unica cosa che ci farebbe piacere, se tutto ciò fosse vero, e che potremmo ri-iniziare a comprare con la logica dei cassettisti, in quanto la crisi dovrebbe avere il suo apice almeno sul nostro mercato.

Dicembre 2013 - Gennaio 2014

Se fosse vero quanto ipotizzato per ottobre 2013, allora possiamo dire che il mercato, soprattutto dopo il 18 novembre 2013 (porzione Ciclo Marte S&P500) dovrebbe iniziare a formare divergenze con il Sidregrafo, quindi andare a rialzo. In questo periodo dovrebbero crearsi le condizioni per un mercato bull di più lungo periodo, costruendo una serie di pattern di bull reversal di logica accumulativa fino al luglio del 2014 (altro major setup di Bradley). Del resto valgono anche queste considerazioni generali di Gann sulle decadi, anche se da prendere con le molle e di valenza predittiva medio-bassa:

- Year three is the start of bear year, but the rally from the second year may run into March or April, or if the second year is a decline, the decline from the second year may run down and make bottom in February or March of the third year

- Year four is to be a bear year, but it ends the bear cycles and lays the foundation for a bull year.

Al momento comunque non siamo in grado di dire molto di più sulla fine del 2013.

Roma, 31 Dicembre 2012

Fabio Longo