Seduta di fine Novembre 2015

30 November, 2015

Con la seduta di apertura settimana della BCE (3 dicembre), oggi si chiude anche il mese di novembre ed abbiamo un buon close in termini di configurazione tecnica a timeframe mensile (vedi sotto); FTSE/MIB, con la chiusura over 22700 (Gann Level 22706), si porta in un nuovo range numerologico, chiude sopra middle, ha un consistente spazio di upside rialzista e ha una configurazione tecnica nettamente bullish in quanto caratterizzata da minimi crescenti e massimi grossomodo crescenti. Ci ha un po stupito questa seduta sul daily, che aspettavamo negativa anche se non avrebbe cambiato lo scenario mensile su descritto, visto che fra close USA del venerdì, andamenti mercati musi gialli di oggi e ipotesi di tensioni geo-politiche, oltre che di sedute manipolative strappa-long, era molto più probabile un andamento a ribasso. In effetti il mercato ha iniziato debole ma ha subito ricostruito un rebound (noi eravamo in metro a quell'ora) che poi va grossomodo sulla zona top del trading range del FTSE/MIB, ossia su una zona che rimane la frontiera per un cambio di struttura tecnica a partire da 23200 punti circa. Noi pensiamo che molti operatori informati prima delle comunicazione ufficiali BCE siano già ben posizionati, ma il fatto che non ci siano perturbazioni ci lascia un po perplessi, perchè l'infamità diabolica del brokerage non conosce mai sconti. Domani ci saranno dati importanti in zona musi gialli (acquisti servizi e manifatturiero PMI) e c'è il tempo per dare un numero adeguato di randellate ai longhisti: se questo non avverrà rimaniamo scettici, francamente, sulle sorti post Draghi, come da logica sell on the news. C'è da dire che adesso è importante performare per sistemare i bilanci di fine anno, quindi potrebbe verificarsi un'eccezione alla logica diabolica/egoistica del brokerage finanziario. Staremo a vedere.

Per il trading oggi non abbiamo fatto nulla essendo in posizione long, nonostante l'hedging soffra (ma non muore dato il tipo di prodotti scelti); abbiamo visto apprezzarsi sensibilmente diversi titoli quali Fincantieri, Edison R e le commodity, anche se il move del mercato è stato sostanzialmente frazionale e ci ha consegnato una mancia sul PTF complessivo.

posted on 18:30

link

. . . . .

Seduta del 27 Novembre 2015

27 November, 2015

Commentiamo brevemente in quanto non in animo per via di notizie non positive della sfera personale sopraggiunte ieri sera.

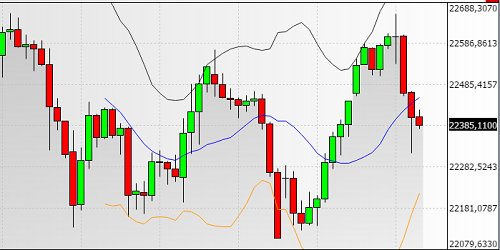

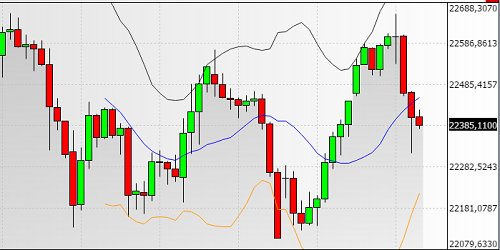

La seduta di ieri era stata positiva ma poco significativa visti volumi bassi e mercati USA chiusi. Quella di aggiunge aggiunge poco, obiettivamente parlando, nel senso che aggiorna i massimi su tutti i mercati secondo l'upside basso dato su nostra operatività ma poi lascia il passo a prese di profitto a mio avviso fisiologiche nell'ambito di un weekend sempre incerto (es atti terroristici) oltre che tensioni in ambito Russia-Turchia. Il premier turco che alza la provocazione al Grande Zar che con stile gli aveva detto di chiedere scusa ("scherza col fuoco", ha replicato Erdogan). Vedremo chi scherza col fuoco... La giornata comunque era iniziata male per via del close dei mercati cinesi andando quasi a colpire un livello di supporto al bull market, non colpito, attivando un meschino rebound che è approdato poi sulle resistenze importanti FTSE/MIB, ossia area 22700/900 con presenza di Gann Level, FAN e BB+. Lo scenario di brevissimo termine appare in congestione ribassista, su grafico a 15' (in figura sotto, la settimana), anche se eventuali gambe bearish avrebbero una serie di supporti su cui testare il bull market. Nel weekend studieremo l'aspetto ciclico per un forecast non condizionale.

Per noi oggi non è andata molto bene nel senso che sottoperformiamo gli inidici azionari al close weekly. Settimana comunque chiusa in positivo ma con grande disappunto sulle performance del PTF. Oggi abbiamo solo tentato un ingresso su ETF Natural GAS x3 in prima mattinata, acquisto che rimane poco sotto PMC e comunque titolo da liquidare ASAP per via dei noti effetti contango su questi prodotti, amplificati da meccanismi da leva daily (x3 nello specifico).

Buon WE.

posted on 17:43

link

. . . . .

Una bella giornata di sole al Thanks Giving

25 November, 2015

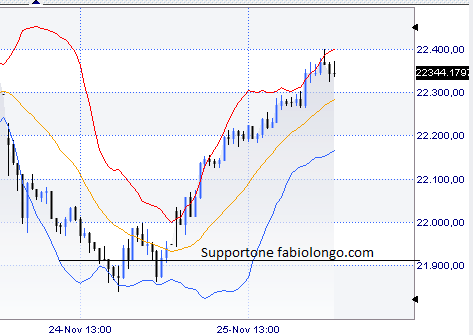

Domani i mercati americani sanno chiusi (aperti solo CME e Commodity con chiusura alle 19) e quindi oggi era praticamente l'ultimo giorno di borsa "reale" anche sui mercati euro, nonostante poi saranno aperti normalmente. Oggi il mercato ci ha regalato una bella giornata al pari di quella meteorologica, fredda e soleggiata proprio come piace a noi. Sembra rientrare la tensione sul grave evento di vigliaccheria ed infamità dei turchi ai danni della Russia, in quelle che sono terre di nessuno, ed a breve ancora di più quando cadrà Assad, e su cui storicamente c'è sempre stata la Russia, al pari dell'Ucraina. Probabilmente su questa cosa si giocherà la relazione del Grande ZAR con americani ed europei e con tutto quelle che ne deriva dal mancato appoggio della Russia sul fronte ISIS, non parliamo mica delle truppe di Renzi. Ma la cosa più importante sono state le voci sulle mosse della BCE del 3 dicembre, data che aspettano un po tutti come boost per l'andamento di fine anno. Si vocifera di misure di vario tipo fra cui anche quella dell'acquisto dei crediti marci, e comunque con un intensificazione del QE entro fine dicembre perchè poi non verranno eseguiti acquisti per fine anno, dato il clima di festività anche sui mercati (quindi concentazione a inzio Dicembre). Queste voci positive hanno inalberato oggi il FTSE/MIB come da grafico BB 15 minuti qui di sotto. Molto bene la nostra previsione su Operatività FTSE/MIB dove scrivevamo ore 5:58 "

Lo scenario si presta ad interpretazione bullish evidenziando reazione rialzista sui primi supporti utili e volumi elevati su diversi indici e su i principali titoli del nostro paniere. La chiusura dell'ultimo gap-up su DAX è particolarmente importante.La strategia è long con approccio di trade di posizione ..." seguendo l'indizio dei 48 punti over di ieri... Il nostro mercato raggiunge quindi primo e secondo target intraday e ben si colloca ad uno scenario multi-day fatto salve le perturbazioni dei prossimi giorni, derivate dalla chiusura USA.

Noi oggi non abbiamo vissuto una giornata entusiasmante quantunque positiva. Essenzialmente ci sono girati i coglioni perchè non abbiamo raccolto sul PTF la performance dell'equity, tipo il +2% del nostro indice, data la composizione differenziata con commodity deboli ed l'hedging short su FTSE/MIB e S&P500. Abbiamo poi voluto proteggere le performance maturate ricomprando un po di hedging short FTSE/MIB in area 22250, metà dei pezzi venduti ieri, e poi ci siamo levati dai coglioni il pensiero ENI, che abbiamo tradato long in questi giorni assieme agli amici del Privé e che è arrivata a target 15.35 (livello di fan opening weekly), oltre che non più di buoni fondamentali secondo stime di persone in gamba, di chi è costruito una vera e propria rendita finanziaria con il value investing. Sui ribassi comunque rientreremo, per adesso ci teniamo tutti gli altri titoli del settore energetico compresa obbligazione Venezuelana.

*****

Nonostante il cambio estremamente sfavorevole un chip l'abbiamo messo su HP Inc., azienda proveniente per split della HP in due aziende e dedicata al settore Printing e Personal Device, su cui avevamo già speso parole e vision il giorno della separazione. Non sappiamo i motivi della riduzione dei margini del IV quarto, ad esempio quali costi siano stati caricati nell'ultimo trimestre su questa azienda, ma reputiamo interessante in ogni caso lo 0.9 di EPS, con un PE quindi di circa 12, basso rispetto ad altre realtà. In ogni caso si tratta di azienda di grande storia con un marchio tra i più noti al mondo e con storie di eccellenza di qualità ed innovazione, mal riuscite solo per un management mediocre. Citiamo come caso eclatante l'era di Apkoteker del 2012 in cui HP aveva precedentemente acquisito PALM, fra i tanti rastrellamenti sul mercato (Compaq, EDS, 3PAR ecc..), questa azienda di device consumer tecnicamente non inferiore ad Apple e che poi fu buttata al secchio, donando in open source anche il sistema operativo (WEB OS), distruggendo totalmente il valore e tutte le tecnologie proprietarie. Il settore tecnologico consumer oggi sicuramente soffre di competitivà feroce, di margini ridotti proprio per la presenza di aziende di cinesi, ma HP conserva dei primati di innovazione, come le stampanti allo stato solido, prima che questi vengano copiati. Un fatto positivo è poi quello dell'efficienza di modello di vendita e comunque il marchio, noto per qualità. HP Inc rappresenta, nella nostra vision, un'azienda che potrà essere acquisita da un gruppo economicamente forte, soprattutto se costa poco e con OPA ostile, sia esso un HW-vendor od un player a cui manca l'HW, tipo una Google. Staremo a vedere.

posted on 18:27

link

. . . . .

Quei 48 punti over...

24 November, 2015

Commentiamo velocemente mentre l'indice ancora gira (sono le 17:33 e ci sono le nuove regole di asta di chiusura su indici e derivati FIB/MIBO/SEDEX). Abbiamo seguito la seduta interamente da mobile per via di impegni in città e già dalla prima era si è perso il supporto di breve periodo del bull market attivando un segnale short ben descritto nella nostra operatività (con tanto di raccomandazioni sull'anticipo) che è coronato con un move di circa -400 punti sulla scia dello storno dei mercati europei, tra cui il DAX. Su questo indice avevamo anche avvertito stamane di uno storno (segnale short intendiamo) in area middle 10889 coincidente con gap-up e fan. Ma anche la vicenda dell'areo Russo abbattuto dai turchi di merda ha pesato sull'indice Russo (fatto ben amplificato dai media, tutti pronti a rimarcalo), quantunque vediamo molto improbabile l'avvio di un conflitto anche con i turchi, per via di aspetti di mercato e di parternship commerciale fra i due paesi. Comunque siamo rammaricati per l'offesa rivolta al Grande ZAR ed alla grande Madre, vogliamo solo augurarci che la ritorsione del Compagno non sia troppo pesante ...

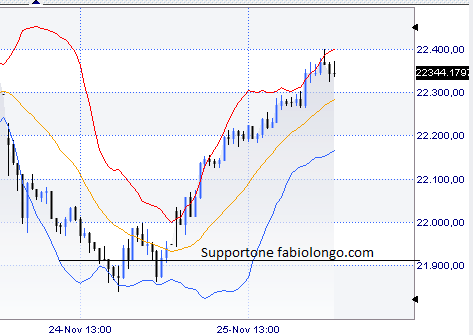

Detto questo mercati a ribasso sulla scia di un primo pattern di forza perduto, ma sempre in configurazione di bull market: quei 48 punti over al close (21948), rispetto ad una serie di quote in area 21900-58, famoso SUPPORTONE FTSE/MIB, ci vogliono dare speranza per un immediato rebound. Livello riagguantato proprio negli ultimi 30' come da grafico sotto (BB 15 minuti). Lasciamo quindi il semaforo verde. Pesano certamente anche gli andamenti americani e quindi non c'è da esultare ma da constatare, con massimo distacco possibile, la tenuta del supportone altrimenti avremo in trend prima area 21500 e poi 21000 punti FTSE/MIB.

Fra le storie di successo, che hanno fatto leggermente apprezzare il nostro PTF, c'è quella di ENI su cui oggi Santander ha dato rating BUY ed una serie di prodotti finanziari che si sono apprezzati fra cui Oro, Unpolsai, AVON e titoli settore OIL. Vedremo a quanto chiuderanno i nostri titoli USA... anche loro tengono con indici in netto calo. In mattinata abbiamo aperto la nostra scommessa SU SNAI, non CON SNAI (non ci piace la scommessa soprattuto quando il gioco non è fair, tipo il lotto), in accordo all'operatività daily e comunque al close abbiamo dimezzato la posizione short su FTSE/MIB, prendendo leggermente profitto, per quanto detto sopra.

posted on 17:47

link

. . . . .

Settimana del ThanksGiving 2015

23 November, 2015

Si apre una settimana corta sui mercati finanziari, quella del giorno del ringraziamento, festeggiato oggi in Giappone e che verrà festeggiato in USA giovedì (vogliamo pure noi quel tacchino con salse agro-dolci). I primi giorni della settimana saranno quindi quelli più importanti, anche perchè avremo una serie di dati macro sin da domani a smuovere i mercati dalle 10. Come noto agli amici del Privè non abbiamo una view positiva sul mercato per questa week, o meglio temiamo che alcune configurazioni ribassiste su timeframe weekly possano attuarsi proprio questa settimana, ma del resto fino a quando tengono i livelli di supporto al bull market è corretto pensare di seguire il mercato. Ebbene quota 21950/00 oggi ha tenuto ancora sul ribasso mattutino, nostro level da cui si è attuato un ottimo movimento di rebound che ha vinto anche alcuni livelli di resistenza. Non vogliamo commentare ulteriormente un po scaramanticamente un po perchè riteniamo preziosa la nostra analisi, vedendo oggi alcuni siti (solo per caso) che hanno cercato l'imitazione del nostro, palesemente copiato nel mood e nella sostanza ma con una qualità pessima sia di forecasting sia di forma (addirittura con l'indice chiamato FootseMIB... avete letto bene... il footsemib)

Restiamo comunque di view positiva cercando di mettere all'opera tutta la nostra razionalità, con quel senso di grigiore che non ci appartiene nell'animo creativo, generoso e coraggioso che abbiamo, ma che è necessario quando svogliamo l'analisi sui mercati finanziari. In questo senso riteniamo MANDATORIO attuare hedging sul nostro mercato, data la probabilità che qualcosa di negativo succeda, o sui fondamentali o con il terrorismo islamico, hedging da realizzare con prodotti che non siano a leva daily, altrimenti da qui ad un mese non varranno più un cazzo (se i mercati salgono) e sui futuri ribassi comunque non varranno ancora un cazzo.

Il panorama rimane teso ma con notizie buone da ogni fronte, compreso l'andamento del Crude che dopo una violenta strappata a ribasso si è apprezzato nuovamente su ipotesi di accordo mondiale per ridurre/regolare la produzione e conseguentemente sostenere i prezzi. Oro e metalli preziosi sempre sotto botta, EUR/USD sempre sotto botta.

Per quanto riguarda il nostro trading, quando il mercato ha aperto abbiamo accusato una botta sul PTF, causata appunto da andamento del Crude di cui avevamo preso pezzi leva x3 al close del venerdì. L'abbiamo mollati nel pomeriggio, praticamente sul PMC, di ritorno addirittura da un +7% teorico (sul nostro PMC) su cui non abbiamo voluto prendere profitto (e questo poi ci ha depresso). Abbiamo visto però apprezzarsi l'obbligazione Venezuelana del 5%, su cui abbiamo circa il 10% del capitale, e tutti i titoli del settore Oil in nostro PTF. Abbiamo voluto eseguire 2 acquisiti: ancora ENGIE, cercando in trade mordi e fuggi di 48-72 ore, e Credit Suisse su NYSE, in linea a quanto scrivevamo tempo fa su strategia di PTF ossia in area 21. L'abbiamo presa a 21.86, preferendola a Unicredit, Barclays ed altri big finanziari internazionali, nonostate il cambio EUR/USD molto basso, avendo prospettive di medio periodo sicuramente più interessanti degli altri, con logica di acquisto di tipo strategico.

posted on 18:11

link

. . . . .

Seduta del 20 novembre

20 November, 2015

Commentiamo oggi una seduta dojy ma che ha prestato momenti di volatilità in un mix di ottimismo e di negatività. Sostanzialmente il mercato viene aggredito a ribasso al mattino, e poi c'è un recupero che lentamente corona fino in area 22250 FTSE/MIB sul buon andamento USA. Poi nuova ondata di sell a deprimere il nostro mercato, soprattuto causa bancari ma gli altri mercati restano positivi. Nei fatti oggi era seduta di "

denaro immesso da Funds su mercati americani," secondo nostri studi di timing, non esoterici come quelli di Gann e Bradley ma totalmente pratici ed in effetti l'andamento S&P500 e DJ è allegrotto e fa max di periodo; inoltre vi è anche una polarizzazione bullish da timing S9T che predice di top di forza, poichè poi inverte fase consegnandoci una polarizzazione negativa, anche se come dicevamo ieri questo timing si mischia a date statiche di massimo di Gann ed altro che ne stemperano le valenze. Il setup del III mercoledì del mese poco affidabile, in quanto matematicamente non confermato ieri sera su S&P500, non è che faccia maggiore luce sullo scenario di timing, anche se c'è da leggere anche gli altri di riferimento più remoto e più lungo. Di questo ne riparleremo nel weekend assieme agli eventi macro (agenda settimanale).

Fra i market mover al solito dati su economia USA ed aumento tassi che adesso diventa sempre più probabile. Sul fronte commodity registriamo una seduta generalmente di rialzo, con un EUR che si indebolisce su USD, e fra queste spicca il nuovo ennesimo rialzo dello zucchero. Crollo invece il GAS che fa -7% (alcuni ETF x3 fanno -21%) ed anche il crude che si porta sotto i 40$ nelle ultime sedute e che attualmente viaggia proprio sui 40$ future WTI 12/15. Detto questo l'outlook del mercato è molto complesso ed è minacciato come sempre da tanti fattori (è sempre facile distruggere), ed in particolare da potenziali eventi terroristici di cui adesso si parla di armi chimiche. Questa storia ci fa rivivere gli anni dell'antrace, post 2002, quando i mercati salivano in modo sistematico senza sosta, prima che arrivarono allo scoppio di una bolla di natura totalmente diversa, i sub-prime; passarono anni in cui gli shortisti iniziavano a parlare da soli o semplicemente si invecchiarono aspettando che il mercato girasse continuamente minacciato da tensioni. L'ipotesi evolutiva di medio-lungo periodo potrebbe essere a somiglianza, anche se nulla si ripete in modo identico, soprattutto questi soggetti sono reali, non è la polverina dentro il barattolo che Powel fece vedere ad un conferenza live al popolo americano, i morti e la destabilizzazione ci sono tutti.

Per il trading oggi abbiamo tirato un po il fiato, come tutti i venerdì, e per evitare di rischiare troppo in potenziali weekend di terrorismo ci siamo portati a casa la posizione ENGIE, anche se in profitto da mancia. Venduto , in piccolo loss il remotissimo ETF Sugar per via della grande corsa fatta. Eravamo sotto di oltre 30 punti (da area 10 a 6.5€), abbiamo chiuso a -4% oggi a 9.9€, con un incremento del sottostante del 50% circa e francamente era il meglio che potevamo sperare; quindi archiviamo la pratica pronti a ritornarci sopra, lo zucchero ci piace. Non era sbagliato comprare a 10, magari abbiamo mancato di piramidare in basso come da piano, ma non ci sono mai i soldi per tutto, quando tutto va male (i metalli preziosi). Terza operazione è l'acquisto di Crude con un chip in area 40.3$ su un ETF x3 daily (Simbolo 3OIL) andando in cerca di un mordi e fuggi per lunedì in open (o nei giorni a seguire). L'indecisione era su Unicredit, titolo che non ci piace, ed alla fine abbiamo scelto il crude anche per via della leva che ci fa conservare liquidità oggi tornata sopra il 10%. Chiudiamo la week con uno scarso +2%, con un leggero disappunto visti i massimi di ieri.

***

Sotto riportiamo un evento eccezionale, ossia previsione di mare mosso forza massima con onde di oltre 6 metri su lazio e sardegna. Dopo 20-25 giorni di temperatura alta, mare piatto, totale assenza di vento, esce fuori l'inverno come natura comanda.

L'animazione è suggestiva. La previsione è per Sabato sera. Buon WE.

posted on 18:17

link

. . . . .

Seduta del 19 Novembre

19 November, 2015

E' stata una seduta tranquilla ed anche una giornata tranquilla nella sfera personale. Da qualche tempo abbiamo seguito il consiglio del nostro amico Beppe, un medico che tempo fa ci disse in uno dei suoi (rari) SMS, "

E' necessario allontanare dalla tua vita chi da problemi e stress", ben conoscendo la nostra situazione fisica, come medico, che non è compatibile a forme di PUSH, soprattutto a causa del tenore di vita particolarmente stressante che svogliamo. A lui è noto come utente del nostro Privé (dove è provata l'attività dalle 5 del mattino, tutti i santi giorni, e nelle lunghe domeniche passate di fronte al computer), poi c'è il resto del lavoro 8-18 dove sicuramente non riscaldiamo la sedia anche perchè vittime dell'open space delle multinazionali americane.

Detto questo la giornata è stata tranquilla e forse anche troppo, inizialmente animata dalle azioni verso ISIS fra cui i RAID aeri Russi a distruggere riserve di Petrolio e quindi introiti finanziari a queste persone. La comunità finanziaria ha apprezzato. Certe volte ci vergogniamo di essere Italiani, sistematicamente quando ci vediamo rappresentati da Renzi: ben differente lo stile del Grande Zar, che non manda tweet (o come si scrive), che parla poco e non dice cazzate, che fa sempre cose giuste ed intelligenti, e mosse sempre strategiche e fino in fondo (come quella nello specifico). I nostri si interrogano come dei coglioni se chiudere o meno le frontiere, lui va al sodo, gli toglie il denaro e poi indeboliti li cancellerà. Il motivo per cui lo fa ovviamente non è filantropia, ma quello che conta oggi è che lo si faccia. Quindi in mattinata i mercato vanno benone grazie a raid Russi, e si raggiunge un nostro target intraday (dato a 22340, massimo a 22321) di operatività daily long prevista senza condizioni di ingresso (in open).

Nel pomeriggio il mercato cambia un po faccia e piega anche se non di troppo (il close è comunque frazionale positivo) mantendosi sopra livelli spartiacque ribassisti. Quello che preoccupa è che se non si spacca a rialzo poi prima o poi si piega e la mancata rottura del level non è un bel segnale, così come S&P500 non sta confermando (per adesso) il setup del III mercoledì del mese positivo. I timing poi entreranno in una fase conflittuale, con attesa di massimi ma con micro-polarizzazioni negative, tanto più contraddittorie se dal setup del III mercoledì del mese non verrà nulla di positivo. Steremo a vedere come chiudono gli Yankee.

Detto questo oggi non abbiamo fatto nulla. Inseriti ordini di vendita ENGIE in area 17 ma non c'è arrivata. Si sono mosse un po a rialzo le commodity, in particolare il Silver, ed il cambio EUR/USD a calmierare lo stallo azionario su S&P500 (nostro hedging long EUR/USD). L'obbligazione Venezualana (su cui da qualche avevamo letto di problemi con ritiro dal fondo FMI di svariati milioni ... ) oggi si rialza con un sono +3%, e questo nonostante il crude a 40$. Tutto questo ci ha consegnato un aumento di circa l'1% sul PTF, e quindi siamo contenti così.

posted on 18:15

link

. . . . .

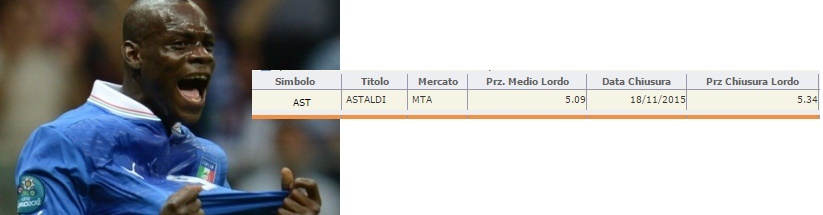

Seduta del 18 Novembre: Astaldi

18 November, 2015

Anche oggi, nonostante la pressione ribassista e di ostilità che abbiamo interfacciato sin dalle 5 del mattino, il mercato ha tenuto. Con i nuovi eventi in Francia potevamo aspettarci o prevedere andamenti "down", ma abbiamo tenuto la schiena dritta, lasciando spazio solo alla razionalità e dando quindi uno spartiacque "tecnico" strappa-long in area 22035 FTSE/MIB closed, livello che è stato avvicinato ma che ha tenuto bene, almeno per oggi. Non è che ne sia uscita una seduta di forza perchè il mercato è stato ingessato fra 22050 e 22200, in linea al forecast "...

La previsione è che oggi il mercato consolidi un po", ma tutto sommato in questi giorni di timing negativo e di newsflow/eventi fortemente negativi meglio un close frazionale negativo che un -3%. Verranno poi i giorni del rialzo.

Lo scenario non appare molto diverso in euro anche se l'America sembra vivere di vita propria decorrelandosi un po dai nostri mercati. FTSE/MIB comunque è risultato più debole dell'eurozona per il peso di UC ed ENEL altrimenti sarebbe andato in linea al close sulla parità o poco sotto degli altri indici. Rimangono ingessate invece le commodity, generalmente negative, e con cambio piatto. Segnali tecnici in genere assenti se non da leggere positivamente in quanto a tenuta del mercato.

Volevamo parlare di Astaldi ma non serve scrivere molto. L'avevamo comprata giorni fa (vedi sotto) ed oggi l'abbiamo lasciata oggi pomeriggio al +5% di profit quando il titolo faceva +7% circa. Un take profit di tipo condizionale entrato in automatico, solo per non incappare in uno spike-up che ci avrebbe fatto perdere il profitto e magari tramutatolo in una perdita (anche se l'upside teorico è notevolissimo e una seduta a +10% domani ci starebbe tutta). Ma è storia di successo di cui lasciamo memoria: ed abbiamo vinto anche questa ...

posted on 18:22

link

. . . . .

Quel 17 Novembre del giudizio

17 November, 2015

Ci fa grande piacere commentare questa seduta di forte rialzo sulle piazze azionarie con WHITE MARUBOZU e GAP-UP sul nostro mercato, gap-up che non si è chiuso. Cosa significa tutto questo ? Significa che non ci sbagliavamo ma che si sbagliavano gli altri, i negativi dei gap-up (che da oggi chiameremo "i down" con accezione di disprezzo - ovviamente non riferita ai portatori di handicap ), e significa che gli speculatori sulle tragedie degli altri se la sono presa nel culo, quelli che appunto hanno aperto short lunedì mattina Post-Paris vedendo che l'indice non era ancora crollato. Avevamo avvertito che l'uscita dal laterale sarebbe stata violenta ed in trappola, e siamo stati messi indubbio da coglioncelli che hanno osato dubitare del nostro forecast. Al close del venerdì non potevamo essere convinti dell trappola ribassista solo perchè mancava la configurazione da spike, ma dovevamo dare al mercato le 48 ore fisiologiche perchè le trappole potessero sviscerasi e rivelarsi. Con l'evento Francesce, avvenuto a mercati chiusi, era sempre più difficile sostenere tesi di questo tipo ma proprio la tenuta di ieri, letta come bicchiere mezzo pieno, ci aveva dato una maggiore fiducia che la cosa potesse procedere come da nostre proiezioni, ossia ante-evento francese. Bene, il 17 è un numero che ci porta bene ed oggi c'è stato questo successo, ben descritto alla nostra operatività FTSE/MIB daily che facciamo sempre in anticipo (mica mandiamo gli SMS come i coglioni fanno a mercati aperti, i forecast si fanno a mercati chiusi), fra le cui note compare "

l'approccio è long soprattutto se apriamo con gap-up", ed oggi il mercato ci ha sorpreso andando addirittura a fare un over-achievement arrivando direttamente a target middle (grossomodo). Sono anni che diciamo che i mercati sono fatti per sorprendere, tipo con i nostri articoli "le immancabili sorprese" oppure "le performance arrivano quando nessuno se le aspetta" (nostra massima di borsa), basta leggere fabiolongo.com e non serve fare i seminari con le banche ed i fenomeni del circuito, e quindi oggi siamo stati sorpresi anche noi, in una certa misura, dalla performance del listino che non ha lasciato spazio agli indecisi.

Gap-up e tutti a casa... Ed adesso ? Adesso ci beviamo la spremuta di melograno e pensiamo a goderci la giornata che ci ha regalato un bel trade su Crude Oil, un bel recupero su svariati titoli ed una performance netta daily del 2%, quantunque pesino le posizioni di hedging (oggi passate in rosso) e i metalli preziosi non accennino a partire; ma essendo posizioni strategiche gli diamo tutto il tempo di cui hanno bisogno. Stanno bene lì.

Una bella giornata di borsa ed una rivincita sui mediocri. Giornata da non dimenticare.

posted on 18:38

link

. . . . .

Flash*** In ca$$a profit su Crude

17 November, 2015

Portiamo in ca$$a il +10% sul crude ETF x3 portato a bordo ieri al close... il pattern è buono ma la regola di trading non va disattesa, visto che siamo pieni di prodotti legati al crude. Godiamo infinitamente anche per l'apertura in gap-up che starà ammazzando gli shortisti, quelli che volevano speculare sulla tragedia francese o quelli che andavano short sui gap-up rimasti aperti ... sono stati puniti.

Oggi siamo impegnatissimi ma commenteremo stasera al nostro ritorno.

posted on 09:08

link

. . . . .

Day After Paris 2015

16 November, 2015

Leggiamo positivamente questa seduta, innanzitutto perchè non c'è stato un -10% sui mercati come successo nel 2001, forse perchè nei due giorni che hanno seguito l'evento terroristico il mercato ha avuto modo di digerire l'evento e di apprezzare intenti comuni, coesione ed iniziative globali per cancellazione la minaccia dell'ISIS, fra le quali il dialogo USA-Russia. Questa dinamica è in linea con le nostre speranze/congetture del weekend. Non vogliamo dare giudizi ulteriori sulla vicenda, un po perchè già siamo stati sopraffatti da un newsflow continuo 24 ore su 24 (a nostro avviso anche esagerato), e poi perchè la politica non è l'obiettivo di questo sito, ma comunque abbiamo piena fiducia che la Francia, che sarà in prima linea, faccia quello che deve fare con la solita determinazione che la contraddistingue; sembra che la reazione si svolgerà militarmente con aerei e navi e senza intervento sul territorio, quindi a suon di bombe. Poi magari gli Stati si interrogheranno sul come non finanziare più soggetti come questi, invece di fare una guerra reattiva ...

Il mercato quindi tiene botta alla grande ma al tempo stesso è incapace di superare i primi livelli di forza, dove FTSE/MIB va a colpire il primo livello di short-coverage orario formatosi a con il bottom in area 21570, con un massimo preciso e spaccato su nostro Gann Level 21924...; non si chiude quindi il gap-up rimasto aperto a 21547 sul nostro indice, come non si è chiuso nemmeno il gap-down del DAX per la delusione dei 4 shortisti teste di cazzo che pensavano di fare i soldi sulle disgrazie degli altri. Al di la di questo lo scenario rimane compresso a ribasso ma con buona possibilità, ossia non remota, fattibile, che si vada a formare un pattern inversivo bullish di una certa valenza. Vedremo cosa succederà iniziando dagli USA e dagli ultimi giorni della settimana. Per il resto non abbiamo nemmeno visto un apprezzamento su metalli preziosi e materie prime, con il crude che rasenta nuovamente area 40$. Quindi dinamica particolarmente penalizzante per il mercato finanziario in termini complessivi.

Per il trading oggi abbiamo venduto i pezzi long FFSE/MIB in area 21850, lasciando aperto l'hedging come da strategia di portafoglio. Non entrano ordini di vendita sui titoli che potevano strappare e che avevano inziato a farlo, tipo Astaldi e Engie, li abbiamo quindi tenuti vedendo il bicchiere mezzo pieno, data la giornata particolare. Al closing ingresso su Crude in logica trading con un ETF long x 3 leva daily, prodotto pericoloso, da tenere quindi per massimo 48-72 ore se il crude non parte oppure da trattare in trailing stop laddove partisse considerando anche il potenziale rialzo del EUR/USD che per oggi è rimasto sotto botta.

posted on 18:30

link

. . . . .

Analisi Fincantieri

14 November, 2015

Ci eravamo ripromessi di fare un'analisi tecnica su Fincantieri che è titolo nei portafogli di molti, da noi acquisato tempo fa, su cui sono arrivate diverse richieste di opinione. Ma la vicenda terroristica francese ci ha un po defocalizzato anche per rispetto all'evento. Vogliamo lasciare comunque una nota.

Un commento vogliamo farlo sulla vicenda di Parigi. Siamo molto vicini al popolo francese, popolo con cui in genere ci muove una rivalità di primati (vino, cucina, località, storia, ecc..) ma in effetti amichevole nell'ambito del vivere "meglio di loro" come parte di una cultura storica e mediterranea. Portiamo quindi lutto e rinnoviamo la stima per il loro impegno diretto in guerra nei territori ISIS, cosa a cui invece si è sottratto invece il paese Italiano (con lo stronzetto Renzi che non si è fatto avanti). Per il resto confermiamo quanto detto in altre occasioni: liberati dai loro dittatori questi paesi di animali sono delle minacce per l'umanità, non c'è altra soluzione che eliminarli tutti con un intervento armato deciso e risolutivo.

Fincantieri: titolo quotato in IPO nel luglio 2014 con un'opzione di 1 titolo per ogni 20 (mi sembra) azioni possedute per 1 anno, quotò 0.78 ed ebbe momenti di forza fino in area 0.90 circa. E' un'azienda solida sui fondamentali, di grande tradizione, con prodotti unici sul mercato, che mischiano esperienza navale, tecnologia ed innovazione con leadership unica. Da alcuni documentari si constatata un'azienda di alta qualità, iniziando dagli uffici della progettazione a Trieste, altro che gli open space delle filiali italiane della aziende americane ... Prodotti fantastici sia in ambito civile che militare: in breve invito a dare uno sguardo sul sito... è cosa piacevolissima anche per chi non ama il mare.

L'analisi tecnica vede un crollo a metà ottobre su cattive trimestrali e poi su voci di aumento di capitale. Non l'abbiamo valutata sui fondamentali dopo i recenti eventi, fino ad un mese fa era sotto-quotata, adesso forse lo è di nuovo.

In due occasioni, dopo il crollo, ci sono stati segnali di bullish reversal non andati a buon fine (vedi grafici), un primo sui prezzi (su cui siamo entrati), di solito molto affidabile, ed un secondo su pattern di volumi ed atri oscillatori, fatto che ci aveva messo in condizione di pensare ad un rebound bullish. Giorni fà invece si è aperto un secondo gap-down, ossia un measuring gap che avrebbe obiettivo teorico in area 0.26€... Non pensiamo che questo target possa andare in porto, ma se del caso metteremmo sul piatto diversi soldini perchè come investimento ci sembra ottimo. Nel breve NON si intravedono segnali di reversal anche se il nuovo aumento di volumi nei pressi di un potenziale bottom, in nuovo ipervenduto mai ricoperto, potrebbe essere preliminare alla formazione di una gamba rialzista, in rebound almeno fino a middle daily. Da capire se non verrà "affondata" lunedì con aperture molto negative sulla scia degli eventi terroristici. Un terzo gap-down sarebbe comunque esaustivo, quindi per noi sarebbe un BUY o la predisposizione a (missile in canna da sparare entro 48 ore).

posted on 18:34

link

. . . . .

Un brutto 13 novembre

13 November, 2015

Sono proseguiti gli andamenti negativi anche oggi, con momenti relativamente pesanti sui mercati euro, che alla fine chiudono quasi tutti con un bel segno meno, eccetto FTSE/MIB che recupera nel finale chiudendo con un sostanziale pareggio a recupero della over-perfomance negativa di ieri. America negativa, per adesso, dopo che ieri aveva perso un livello importante si supporto al bull market di breve, ossia area strappa-long 2051 e sembra proiettata alla sua BB-. Cosa dire in sintesi ? Mercati deboli, di trend terziario bearish, senza configurazioni di reversal, lontani da i nuovi livelli di supporto bullish dopo aver perso i primissimi. Prospettiva di medio rialzista ancora intatta, timing non favorele nel breve ma positivo nel più lungo periodo.

Per la nostra operatività abbiamo cercato di non fare altri errori, diciamo così, dopo aver chiuso metà della nostra assicurazione short ieri su FTSE/MIB. Sostanzialmente il PTF perde anche oggi, proprio per questo mezzo passo falso e per il mancato rebound delle commodity che avevamo presagito al 90% sul ribasso borse. Un po si è visto ma non delle dimensioni che attendevamo, anche se non dobbiamo andare di fretta perchè i tempi della borsa non sono i nostri, "ferratissimi", ma i propri e necessariamente da assecondare . Staremo a vedere se avevamo torto... per adesso ce la prendiamo così com'è... Ci siamo invece mossi con l'idea di dover "piramidare" l'azione rialzista del PTF, per un recupero proporzionale in valore assoluto (vanno immessi capitali equivalenti), ed abbiamo scelto Astaldi per questo scopo, come da segnalazione su Operatività Daily. E' un'azienda che ci ha ispirato fiducia, perchè ha un business "old economy", non delle idee, legato a grandi commesse in ambito trasporti, con presenza in Italia ma anche all'estero (bene), con buon fatturato, ma con ultimi bilanci che hanno dimezzato l'utile, come successo per ENI, portando il PE da 5 a 11 circa secondo nostre stime . Soffrivamo quando non l'avevamo comprata mesi fa quando ci sorprese un cartellone alla stazione di Bologna, ed il fatto che avesse PE bassissimo l'aveva portata a volare in area 11€ con nostro infinito rammarico... ; adesso dopo aver perso il 50% del proprio valore (il PE legge indietro e non in futuro... anche se è Forward PE), ci è sembrato un bell'acquisto considerando che il bilancio si riferiva ai 9 mesi, noi a 12, e che quindi in prospettiva potrà migliorare (efficientamenti alla struttura di costi anche se non ho letto il perchè del dimezzamento degli utili). In questo caso ritornerà sottoprezzata sui fondamentali, e quindi da riscoprire come value, ed inoltre, anzi soprattutto, c'è l'idea di un rimbalzo tecnico nel breve periodo che ci starebbe tutto (sperando di non fare la fine di Fincantieri, visto che non ci sono segnali in tal senso). Ingresso in area 5€ al meglio, quando consolidava un -3% di ritorno da area 4.9... La figura è di stamattina all'alba e quindi -3% di oggi non è visibile, ma si capisce che il crollo ha del clamoroso e forse anche eccessivo...

posted on 19:20

link

. . . . .

Ipotesi di bear trap

12 November, 2015

Finalmente oggi il mercato si è mosso uscendo dal trading range, anche se ci dispiace che l'abbia fatto a ribasso quando appunto molti di noi speravamo in un break-out rialzista. In realtà, anche se detto a posteriori, si è iniziato a muovere già da ieri al mancato superamento di un livello (22660/70), fault da cui è iniziata la gamba ribassista che oggi ha espresso tutta la sua forza consegnando un close a circa -800 punti di ribasso. Nostro segnale short di questa mattina era i

n intraday se sotto 22360 come ipotesi sulla debolezza e quindi l'abbiamo beccato. Tecnicamente si sfora anche la BB- daily, molto prossima ai livelli del close di ieri perchè con un mese di laterale l'ampiezza delle BB era/è veramente esigua, quindi inutile parlare di ipervenduto in casi come questo. Quello che ci lascia pensare è il close sotto quota numerologica 21920, altrimenti saremmo stati fermamente convinti di una bear trap, trappole da trading come spesso succede quando si esce da un trading range con un movimento che cerca di scrollare gli indecisi. Lo scenario fondamentale non ha nemmeno troppe ragioni per giustificare bear market, ruota intorno al discorso dell'aumento dei tassi FED; su FTSE/MIB il ribasso è molto più accentuato degli altri indici perhè esasperato dal crollo di UC, su cui statattina avevamo ben letto il segnale ribassista tra candela spike e volumi, e dalla solita ENI che adesso non è più appeal e storna pesante. Su UC abbiamo poco da dire, non è un titolo che compreremmo se non da trading, proprio da ENI invece nasce l'ipotesi rialzista (bear trap FTSE/MIB) visto che la tenuta del level 14.4 (1440 numero magico) e considerando che il panorama equity non è così compromesso e potrebbe essere un movimento ad arte per poi consegnare una bella strappata a rialzo nelle prossime sedute; ciò farebbe tutti contenti

circa l'andamento di fine anno che ricordiamo aspettiamo sopra 21460 come caso peggiore. Studieremo nelle prossime ore l'aspetto volumetrico per valutare la probabilità del bullish reversal ipotizzato. Anche il comportamento di S&P500 sul suo target 2051 circa sarà esplicativo...

Per quanto concerne il trading abbiamo fatto due sole operazioni: chiuse metà delle posizioni short di hedging a mezzo mini short FTSE/MIB ed aperta posizione su ETF Platino Fisico come da volontà di ieri. Ovviamente il portafoglio ha sofferto molto, ma ENGIE in rialzo con punte del 4% ci ha sostenuto il morale (trade aperto ieri). Per il resto saremo "costretti" ad attuare strategia high-risk, togliendo l'hedging da qui a fine anno e lavorando un po a leva, volendo portare il bilancio in positivo come ci aspettiamo per il lavoro costante e serio che svogliamo su questa disciplina.

posted on 18:10

link

. . . . .

11 Novembre con un nulla di fatto

11 November, 2015

Con l'apertura in leggero gap-up FTSE/MIB abbiamo sperato, pur senza crederci, che oggi il mercato avesse potuto liberarsi dalla morsa del laterale ed invece sembra che il nostro indice segua l'andamento metereologico (anomalo) di questo periodo, con totale assenza di venti e di perturbazioni. Il flebile segnale rialzista di ieri va a primo target 22550 e poi 22660 millimetrico, secondo nostra operatività, ma poi il mercato non trova più forze e stavolta "stranisce" su apertura USA che segna il passo consegnando, rispetto a ieri, l'avvio di un movimento bearish che chiude praticamente sulla parità annullando tutto "il bello" di questa giornata (di seguito grafico orario).

Volevamo far notare come DAX invece chiude in positivo, come se stia recuperando qualcosa che non aveva fatto nell'ultimo periodo in quanto a performance annuale, a dimostrazione di come siano ben centellinati gli acquisti sul mercato. Fra le storie degne di nota volevamo evidenziare ancora un volta l'ennesimo ribasso dei metalli preziosi, con un pattern che su tutte e quattro le commodity (oro, argento, platino e palladio) non trova corrispondenza in serie storiche decennali, in quanto a numero di sedute bearish continue, ossia decine di sedute senza mai fare nemmeno una candela positiva per non parlare quindi di movimenti di rimbalzo a short-coverage. Questo aspetto è rilevante, oltre che per la statistica, per ingressi di tipo hedging su azionario alternativo a prodotti short su indice, ossia: se equity andrà male al 90% questi metalli esploderanno a rialzo in quanto appetibili anche nel breve periodo oltre che come bene rifugio, se equity andrà bene, invece, non è detto che continueranno a scendere (sono iper-iper-venduti) e quindi in ogni caso sarebbe da comprare per il principio di non correlazione degli elementi di portafoglio. In sintesi per noi è STRONG BUY e domani le compramo.

Per quanto riguarda il trading anche oggi giornata negativa, nel senso che quando il mercato apre fra allineamento dei certificati mini-future, prodotti che hanno chiuso su USA e prodotti che aprono in euro iniziamo sempre con un paio di cento euro in meno... poi ci sono messi i metalli preziosi... poi ha ri-piegato l'equity mangiando il recupero. Comunque oggi ingresso su ENGIE, la vecchia GDF Suez, titolo da value che abbiamo messo in PTF come prodotto strategico per il medio periodo. In questo modo abbiamo da un lato risolto l'indecisione su 2-3 titoli USA e dell'altro risolto il problema di comprare in USD con il cambio a 1.07. L'esposizione su settore OIL & GAS diventa notevole ma è proprio questo che vogliamo fare certi di un ritorno meno difficile dell'operatività daily con mercato ingessato da mesi.

posted on 18:09

link

. . . . .

Over 22333 FTSEMIB è timido segnale di forza

10 November, 2015

Iniziamo il commento con qualcosa che ci ha reso felici, del mondo della borsa. Si tratta di un commento di un nostro abbonato, che ha scritto, testualmente "

Caro Fabio, ... anche perche' mi fido, considerando che grazie a te mantengo la mia famiglia aumentando il guadagno e alleggerendo mia moglie da incombenze lavorative con stipendi bassissimi." Certe cose non hanno prezzo e ripagano pienamente un lavoro serio, continuo, profondo, e sempre alla ricerca di portare valore, come se i soldi degli altri fossero i nostri, tirando fuori l'animo del poliziotto che c'è in noi, ed anche quello della generosità "meridionale" che circola nel nostro sangue. Da qui è poi partita un riflessione circa i nostri propri trade, che quest'anno ci vedono ancora in negativo solo per un periodo di qualche mese che ha rovinato un po tutto, e soprattutto perchè non ci piace metterci short; certe volte poi manca la fortuna, come quando abbiamo da scegliere fra due o più cavalli, non potendo comprarli tutti, scegliendo quello sbagliato: a memoria abbiamo mancato ISIS Pharma, Adidas, Renault, Telecom per magari seguire WLT, Avon, BMPS, E.ON, Fincantieri... tutta roba che non solo non è volata come i precedenti ma che è in profondo rosso e ci ha distrutto la performance... Del resto abbiamo solo il 25% della nostra finanza sulla borsa, proprio come politica strategica di allocazione, quindi possiamo permetterci operazioni ad alto rischio e quindi performance nulle/negative. Detto questo oggi giornata di rivincita su

VODAFONE, su cui

qualche tempo fa facemmo commenti sul 4G e sul marchio, cosa che oggi si è espressa nel risultato del semestrale con azienda che dichiara di essere alla conquista del mondo.

SELL on the news è un nostro motto, 15% di profit + cambio favorevole, stavolta non glieli abbiamo lasciati alla reception e li abbiamo messi in ca$$a ...

Per il resto la facciamo breve: mercati deboli, laterali e compressi tutto il giorno, FTSE/MIB a precisione MILLIMETRICA su nostro level 22333 fino a prima dell'apertura USA, non da segni di forza ma poi spacca il level e si porta in primo livello di forza, così come l'altro giorni aveva chiuso in black marubozu, oggi compensa con un close a strappo rialzista. Staremo a vedere la sostenibilità del pattern. Iniziando da close USA che non sia negativo oltre il frazionale.

Per il resto valutiamo acquisto, entro sera, su NYSE: Barclays o GOLD Corp ? Entrambe con pattern di bullish reversal al limite della validità, nei pressi dei minimi di medio o lungo periodo... che dire non potendo comprarle tutte e due ed avendo già parecchio oro fisico (ETF PHAU) dovremmo comprare BCS ? Con il dollaro a 1.07 ? E stop loss solo per pagare commissioni su circuito estero ?

posted on 18:17

link

. . . . .

A ribasso dopo Data Gann 2-8 Novembre

09 November, 2015

Un commento non felice oggi perchè i mercati stornano discretamente dopo l'evento di massimo della data statica di Gann che per Novembre si colloca tra 2 ed 8 Novembre (il massimo un USA è stato fatto il 3). In realtà l'apertura euro non era stata negativa e lo scenario si prestava ad interpretazione "bullish", nonostante la mattinata avesse ancora avuto connotati di mercato senza forza (sempre sotto le resistenze esoteriche e tecniche), come faceva da giorni. Invece l'apertura USA mette un sigillo di negatività con S&P500 che non forma quel

key buy pattern che speravamo si formasse e quindi trascina giù i mercati euro che accelerano a ribasso, con forte malignità proprio nell'ultima ora andando a chiudere in accelerazione negativa in seduta black marubozu e mandando a stop un nostro segnale long daily. Close euro tutti sotto il punto percentuale e FTSE/MIB a -1.8%, guidata da ENI che aveva avuto una mattinata brillante ma che è stata ben venduta quando il crude ha iniziato a scendere su apertura WTI.

Detto questo lo scenario adesso non si presenta bene nel breve periodo quantunque siano possibile dinamiche "trap": sapevamo di un rallentamento delle forze rialziste in questa settimana e nello scenario che ci eravamo immaginati per Novembre questa settimana (post-data di Gann) avrebbe dovuto consolidare i livelli, ma partendo da chiusure sopra i 23200 circa, e quindi magari atterrare sopra i 22000/21900, qui invece siamo già fortemente a rischio di vedere 21900 già domani con conseguenze molto pesanti per l'operatività long di breve periodo. Staremo a vedere dove S&P500 consoliderà, in effetti è del tutto ragionevole attendere una reazione sul supportone indicato all'analisi settimanale, quindi a livelli prossimi dalle attuali quote, dando un'occasione da long per un fine anno comunque positivo. Noi siamo di questa opinione, nonostante tutto, grazie al supporto dei timing (ma non dei pricing).

Per il trading il nostro PTF aveva iniziato benone, in apprezzamento rispetto al close del venerdì, ma poi subisce botta e ci costringe a medicarci le ferite. Siamo entrati long su PM su NYSE a 85.1$, nonostante il cambio EUR/USD da pazzia (1.07), anche se non pensiamo assolutamente in una dinamica evolutiva verso la parità (1.0), in quanto non verrà permesso dagli Americani che sicuramente non ne beneficerebbero in quanto ad export. Inoltre la perdita da cambio è in genere trascurabile considerando le performance attesa da un titolo, anche se era comunque meglio comprare con il cambio a 1.17$ come "assicurazione" su titolo a ribasso...

posted on 19:22

link

. . . . .

L'angolo di Lorenzo - 8 Nov 2015

08 November, 2015

Pubblichiamo qui di sotto l'editoriale di Lorenzo, al solito in originale (a parte degli E.C.). Anche questa settimana n

on siamo d'accordo su diversi forecast e non vediamo nemmeno positivamente rimarcare livelli FTSEMIB che assomigliano a quelli della nostra analisi sul mercato (unici in assoluto e quindi riservati), quantunque adesso siano visibili (a posteriori) anche in analisi tecnica: quindi li abbiamo omessi. Ci fa comunque piacere condividere l'analisi per le valutazioni macro-economiche e di prospettiva che si sono tra le righe, conservando quindi il testo originale.

Cari lettori,

settimana importante ma anche noiosa dal punto di vista del trading. Non si sa come far passare il tempo prima di far scattare il rialzo di fine anno, è una questione di timing, da inizio anno abbiamo un guadagno per il Ftse/mib del 17%, il DAX il 13%, non possiamo chiudere l'anno con un 30% di guadagno e allora traccheggiamo con una lateralizzazione senza fine dove abbondano i falsi segnali long/short con supporti in area [... omissis ... ] e resistenze che non vanno oltre i [... omissis ...]. Quando finirà tutto ciò, io penso poco prima o poco dopo il black friday, con una downside esaustivo sui 21500 e successivamente con l'inizio del grande carosello consumistico USA, che inizia il terzo venerdi di novembre e finisce il 24 Dicembre, la riunione della Bce del 3 Dicembre, ci sarà una rebound deciso al rialzo che porterà l'indice sui massimi dell'anno, ovvero area 24000.

La Yellen questa settimana ha dato un segnale forte per un rialzo dei tassi a Dicembre, l'economia USA è solida (anche se matura) con una situazione di piena occupazione e dall'ultimo dato sul job report di venerdì, disoccupazione al 5% e + 271.000 occupati in più, si incominciano a concretizzarsi anche i primi rialzi dei salari che dovrebbero far aumentare l'inflazione core, preludio per il rialzo dei tassi stessi. Un economia che fa dei consumi il settore trainante insieme all'immobiliare non in bolla, soffre la manifattura a causa di una congiuntura internazionale in sofferenza in primis la Cina. Cina che vede retrocedere sulla produzione industriale e manifattura ma che probabilmente ha già superato la sua fase più acuta. Draghi il 3 Dicembre darà inizio alle danze del 2°QE che vedrà tassi negativi sui depositi delle banche presso la Bce al -0,30%, aumento degli acquisti da 60 a 75 mld euro mese, e forse anche nella qualità con acquisti anche sui 30y btp e corporate bond. L'Euro andrà verso la parità con USD ma con il tempo non subito, e il crude mantenersi in un area tra 43/48 usd al barile con spike a 35$ nelle fasi più acute (momentanee). Chevron ha annunciato 7000 licenziamenti, i crediti deteriorati del settore oil &gas è aumentato del 66% a 72mld di USD, insomma per il momento non vedo ancora la luce in fondo al tunnel.

posted on 17:56

link

. . . . .

Crollazzo SP500 ... anzi no

06 November, 2015

Tardissimo per il commento al close lasciamo solo qualcosa in merito di prospettiva. Come noto dati sull'occupazione USA sopra le attese e a testimonianza dello stato di salute USA hanno mosso i mercati che erano rimasi deboli, ma non troppo, per tutta la mattina. Si specula quindi sull'aumento dei tassi (perchè l'economia lo sopporterebbe) e si stra-specula sulla forza del dollaro che oggi strappa di in verticale di 1.5% sull'euro. Ma il crollazzo S&P500 non dura un cazzo perchè lentamente il mercato recupera e sembra digerire il colpo (che in realtà è una buona notizia !) allineandosi invece al buon andamento della zona euro.

Per il resto si rimane ancora in netta congestione, con mercati che non segnano ancora una volta nessun bearish reversal, ma che perdono nettamente l'impulso rialzista e che si apprestano ad entrare in nuovi timing, alcuni meno favorevoli altri in setup (sperando che non siano negativi); infatti la timing chart qui a lato ci dice : oggi Time Cycle 52-week per S&P500, dopodomani Bradley Minor Setup per tutti i mercati dopodomani Data di Gann (massimo) per tutti i mercati. Analizzeremo bene il timing nel weekend aggiornando nostra share, anche in ragione del movimento dell'oro e dei metalli preziosi come accennavamo stamattina su Operatività FTSE/MIB...

Detto questo per il trading ogni giorno ce n'è una, almeno questo è stato l'esito di questa settimana dopo un avvio davvero ottimo. Oggi a deprimere il PTF ci si è messa l'obbligazione Venezuelana e la nuova debolezza proprio dei metalli preziosi, che non conoscono fine. Certamente il cambio a ribasso ci premia su posizioni in USD (ma non sull'hedging long EUR/USD, che cmq è trascurabile per definizione) ma accusiamo botta per via di questo settore del nostro PTF a derivazione Browne. Per il resto abbiamo solo convertito un un leva 7 short FTSE/MIB in un mini-future a strike over 25000 e poi venduto in leggerissimo profit una posizione short su S&P500 prima che andasse in negativo come la gemella... Del resto non avevamo altri spazi di manovra in quanto ingressi su USA con USD a 1.07 ci sembravano un suicidio, sebbene alcuni titoli erano interessantissimi (tipo PM), quindi proseguiamo in avanti ...

posted on 19:56

link

. . . . .

Still waiting

05 November, 2015

Gli ultimi minuti hanno annullato un segnale bearish su FTSE/MIB che si stava formando sul nostro mercato, a seguito di una seduta debolissima, che seguiva l'andamento USA di ieri. Questi ultimi giorni sono stati nervosi, noiosi e sostanzialmente privi di spunti, caratterizzati sempre dalla minaccia dello storno, con indici incapaci di generare segnali di forza ma con andamenti mai pesanti al punto di girare bearish. Tutto cio lascia uno scenario di forte indeterminazione sui prezzi, e su i volumi e sui pattern prezzi/volumi non abbiamo notato nulla di significativo, ossia non ci sono segnali di distribuzione (fra quelli che noi consideriamo affidabili). Molto complessa quindi questa fase per l'evoluzione di breve, al di là del fatto che nel medio periodo abbiamo adesso segnali non più nettamente bullish come orima. Non ci dimentichiamo certamente del QE e di tutto il resto per cui non siamo troppo negativi ma comunque lo scenario ha dato segnali di timing non proprio belli dopo i top attesi per questo periodo.

Per il trading subiamo invece un vero massacro su nostre posizioni "Value Investing" (chiamamole così), proprio dopo pubblicazione dei conti, su Avon (ieri -14%, oggi -10%), su WFM (-5%), su Transocean (-7%). L'hedging aperto ieri, con posizioni a mezzo mini-short S&P500, non da il risultato sperato perchè l'indice americano tiene ed i nostri titoli perdono (a guardare Adidas ci vien invece da bestiemmiare, ai tempi preferimmo Avon...). Si sono aggiunti ulteriori storni su Commodity metalli preziosi e eur/usd in ulteriore deprezzamento. Non è quindi un bella giornata quindi per noi, rispetto al +2% settimanale che avevamo ieri (rimangiato il gain e passati in negativo) motivo per cui abbiamo deciso di aumentare Oro fisico e posizioni short FTSE/MIB sempre a mezzo certificati a strike.

posted on 17:44

link

. . . . .

Seduta del 4 Novembre

04 November, 2015

Anche oggi i mercati euro aprivano bene ma non hanno mai superato la prima quota di attivazione di bull continuation che su FTSE/MIB era pari a 22670 come da nostra operatività FTSE/MIB (

long: in intraday se sopra 22670 confermato per 1 ora). Il massimo intraday a 22260 è esplicativo della bontà del level. Ne esce una seduta del cazzo che degenera fino a 22300 attivando anche un debole segnale bearish che poi trova conferma nell'andamento del mercato americano, debole fra trimestrali non buone e dichiarazioni del gufo Yellen circa l'aumento dei tassi vista la positività del momento economico (lo diamo oramai per scontato). Indici americani che sono al limite dell'ipercomprato ed altre considerazioni tecniche non depongono certamente a favore di una continuazione sebbene il timing rimanga generalmente positivo, ma se non si sale alla fine si scende rompendo con violenza i livelli di trading range che ormai appaiono come una PRIGIONE da cui non si riesce a fuggire...

Per il resto oggi un brutto segnale per il medio periodo con un

setup bearish della nuova porzione minor del Gann Square FTSE/MIB, cosa che si allinea a dei precedenti timing negativi anche su S&P500, suggerendoci l'aumento del hedging (anche come trading di medio) oppure un netto alleggerimento del PTF.

Per il trading oggi ci siamo liberati di metà dei pezzi ENI. Il titolo non ci piace più sui fondamentali, a meno che non si vendano il "ministero" SAIPEM, così come la pensa anche il nostro mentore Mario G Hedge Fund circa PE e Forward PE (se vendono Saipem ci piace). Poi abbiamo aperto posizioni short su S&P500 a mezzo certificati a strike mini-short BNP, ossia ci mettiamo contro il mostro pur di non vendere nostri "gioelli di famiglia", fra cui Vodafone che è sopra del 10% ma con basso investito che non ci consegnerebbe un trade degno di questo nome. Diciamo aperto un super-hedging, avendo già altri pezzi long a strike più basso, in attesa che lo scenario consoldi e di segnali netti come da giorni e giorni il mercato non fa.

posted on 19:56

link

. . . . .

Un triste 3 Novembre

03 November, 2015

Commentiamo in ritardo e con un po di tristezza.

Sembrava infatti che tutto procedesse bene, sul nostro mercato, con indice che aveva aperto bene andando a scalfire un primo livello di forza in tenuta oraria, anche se avevamo avvertito che sarebbe stato meglio vederlo sopra 22670 che del mero 22550 "da bisca" (livello dove suggerivamo di tentare anche uno short high.risk che ha dato un profit di 400 punti di indice). Tutto ciò lasciava sperare che il mercato avrebbe potuto onorare il

timing del Gann Square di 23191 per stasera, o comunque nei "pressi di". Invece sul nostro mercato parte inspiegabilmente una piegata molto violenta, e solo sul nostro mercato (non abbiamo nemmeno cercato di capire il perchè), andando a compromettere tutta la seduta e chiudendo quindi con uno scialbo frazionale negativo. Certamente leggiamo il bicchiere mezzo pieno, perchè come suggerivamo ad alcuni combattenti, era tutto da capire se il mercato avesse perso area 22240 al close, cosa che invece non è avvenuta, nemmeno per 1 ora, avvivando un recupero poi confortato dall'incursione americana verso nuovi massimi. Ci da un po fastidio (ci scogliona) l'atteggiamento critico di chi vive dei nostri timing ma quando le cose non funzionano alla perfezione si permette di avanzare forecast (e di sostenerli anche ripetutamente), come quelli sui gap-up da chiudere, visto che nello specifico la letteratura (la statistica) dice che tutti i gap si chiudono nel tempo ma senza specificare qual'è questo tempo, quindi teorie che non dicono esattamente un cazzo (= un gap può rimanere aperto per anni). Quello che invece ci dispiace veramente è che il timing stava per andare in porto e non ci è andato per un pelo, nonostante abbia fatto sentire tutta la sua valenza, recuperando da quota 20000 punti, circa il 15% di incremento su un indice in pochi mesi quando tutti lo proiettavano a 19000 punti, ed arrivando a meno di 2% dal target del 23190, solo perchè oggi si è subita una manipolazione probabilmente dovuta ad ennesimo strappa-long o stop-loss-long su posizioni derivate. Del resto i fault del Gann Square, come di tutte le altre teorie di timing ad elevata affidabilità predittiva, fanno parte del gioco altrimenti sarebbero leggi e non probabilità. Per noi amanti della perfezione, è comunque un giorno un po triste ...

Per il resto per noi oggi è stata una buona giornata, con l'incremento dei titoli azionari USA, con recupero del carrozzone ENI (che non è più titolo da value investing ma da mero trading) e soprattutto col rebound delle commodity, sospinte anche da leggero deprezzamento del EUR/USD, circostanza che ci ha fatto prendere profitto su CRUDE (ETFS WTI CRUDE OIL - GB00B15KXV33) contrariamente alla previsioni evolutive di molti che lo davano in area 35$. Ed adesso liquidità pronta per qualche leveraged mordi e fuggi a suggellare il successo weekly, da capire il verso del breve periodo indipendentemente dal setup di domani che ci porterà a febbraio 2016. Rimaniamo attendisti e comunque di view positiva.

posted on 19:37

link

. . . . .

Prima di Novembre 2015 nel segno di HPE

02 November, 2015

Lasciamo un commento veloce per via di impegni e dello spazio al commento di Lorenzo DB qui di sotto (che ieri sera è arrivato troppo tardi).

Molto oggi si aspettavano una seduta molto negativa per via del close Cinese negativo, ma sono rimasti spiazzati. Qualcuno addirittura invocava lo spettro del gap-up a 21500, non certamente noi che avevamo dato un long in open se negativo. I mercati aprono male, come immaginabile quando le previsioni si fanno in asta di apertura, ma poi recuperano subito, in particolare il nostro FTSE/MIB tiene quota 22240, con elevata precisione, e si rialza poi con forza il linea a nostri timing. Non c'è molto altro da dire perchè il close non è ne carne e ne pesce, ancora una volta indecisione tecnica in uno scenario di breve adirezionale, ma forzando una lettura la vogliamo leggere positiva per via dell'andamento numerico di tenuta del primo livello del pattern di bull market oltre che per una serie di considerazioni di timing ben note a chi ci segue con "stima ed affetto". Fra questi timing quello di Gann di oggi o del 8 novembre, per adesso in linea... Detto questo abbiamo comunque rimarcato la necessità di performare "subito" ed in modo netto senza dover dar adito ad ulteriori indecisioni. Staremo a vedere se l'aspetto fondamentale su trimestrali ed altro deponga a favore.

Oggi primo giorno di HPE, ossia Hewlett Packard Enterprise, azienda che si è formata con la divisione a metà della storica e prestigiosa Hewlett Packard (HP), nata dalle stampanti e nota per questo, che ha formato 2 nuove aziende "paritetiche": quella consumer (personal computer, printing ecc..) che conserva il brend e il titolo (HPQ), quella del mercato enterprise, che eredita il nome dei fondatori e che ha un nuovo logo (strategia del no logo) e che si specializzerà nei 4 grandi trend di informatica: Hybrid IT, Big Data, Mobile Workplace e Sicurezza. Non essendo dipendenti di HPQ possiamo ben segnalare che questa azienda, a nostro avviso, verrà acquisita da qualche colosso IT a cui manca una divisione "device", tipo una Google od anche un azienda cinese dove negli uffici si sente puzza di cipolla fritta. Probabilmente il +12% che segna oggi è motivato da questa view di molti operatori (sarebbe come comprare il marchio della Coca Cola, noto in tutto il mondo), ma non sono dell'idea che sia il momento giusto per farlo, direi il tempo che l'affossino per bene, dopo qualche trimestrale con margini bassi, in modo che l'acquisto sia migliore di quanto fattibile oggi a titolo splitted 1:1.

Per il trading abbiamo leggermente aumentato, verso il close, l'esposizione long su FTSE/MIB: se l'avessimo fatto in open sarebbe stato meglio ma volevamo sincerarsi della tenuta del level, condizione necessaria e non sufficiente comunque per il bull market.

L'angolo di Lorenzo DB

Settimana importante sui mercati finanziari. Abbiamo avuto l'esito della riunione della FED mercoledi sera e della BoJ venerdi. Andiamo con ordine.Fed: Il Fomc ha deciso di non modificare per il momento la politica monetaria rinviando ancora l'inizio della fase restrittiva della politica monetaria USA. Tutto ciò era ampiamente previsto dal mercato, ma nel comunicato qualcosa è cambiato. Dopo la riunione di Settembre i mercati avevano incominciato a digerire il fatto che la FED non sarebbe intervenuta nel 2015, rimandando il primo rialzo di tassi dal 2006 al 2016. Invece da questa riunione è emerso che qualcosa potrebbe cambiare e il primo rialzo potrebbe avvenire nella prossima riunione del 15/16 Dicembre 2015. Infatti nel comunicato sono spariti tutti i riferimenti alla instabilità dei mercati internazionali e a condizioni esogene sfavorevoli (Cina), sostenendo che l'economia a stelle e strisce è solida, che siamo vicini alla piena occupazione anche se questa non è seguita da pressione salariale ed i lavori sono qualitativamente inferiori al precedente ciclo economico. Insomma i consumi privati sono sostenuti, i prestiti stanno aumentando, il mercato immobiliare è tonico anche se non in bolla e quindi è possibile aumentare i FED Funds dello 0,25%. L'unica cosa che frena è l'inflazione che è ancora bassa e sotto target mi riferisco all' all Items quella che comprende alimentari e energy pari allo 0,9% mentre quella core è quasi a target 1,9%. Bisogna anche tenere conto delle conseguenze che può portare un aumento dei tassi in una fase in cui l'economia è matura e il ciclo economico potrebbe essere in una fase finale, potrebbe provocare un brusco hard lending degli Usa con conseguenze gravi per l'export, senza tenere conto delle conseguenze per le economie emergenti fortemente indebitate in usd. Ricordiamo che il 60% PIL mondiale viene prodotto dagli emergings e 3/4 della crescita dei paesi core dipende sempre da loro. Quindi non si possono trascurare le implicazioni della politica monetaria a livello globale. Adesso gli analisti si dividono in 50/50 sulla possibilità di un rialzo a Dicembre. Se cio' avverrà il nuovo QE BCE che sarà annunciato il 3 Dicembre sarà meno incisivo, se ciò non avverrà il QE Bce sarà molto più incisivo.

CINA: Questa settimana si è riunito anche il plenum del comitato centrale del partito comunista cinese, che ha benedetto la nuova era del secondo figlio. Come sapete, ormai da 40 anni una famiglia cinese non poteva fare più di un figlio, senza andare incontro ad ostracismo, aborti di stato, e penalizzazioni economiche ( ASSURDO), ora si sono accorti che la popolazione invecchia e c'è bisogno di una nuova ondata di nascite, L'ECONOMIA rallenta sopratutto il manufatturiero, resiste e si consolida il settore degli investimenti e dei consumi interni, a novembre il Fmi si riunirà per esaminare l'ingresso dello Yuan all'interno del paniere delle principali valute internazionali ( USD, GBP, EURO , YEN), Questo rappresenterebbe una svolta epocale nel economia mondiale e negli scambi commerciali, che analizzeremo più avanti.

Crude: all'inizio di Ottobre nel mercato del crude è rientrato un grande player, l'Iran, 3 produttore di idrocarburi a livello mondiale, risultato pressione ribassista sulle quotazioni WTI e Brent, Abbiamo notizie di problemi di stoccaggio, a livello globale, di petrolio, nel senso che le aree di stokkaggio sono sature e le navi petroliere ormeggiano in mare in attesa di scaricare. Ci dovremmo muovere in un range tra i 35/45 usd ancora per diversi mesi. (n.d.r non siamo d'accordo su l'analisi di Lorenzo).

posted on 19:07

link

. . . . .

fabiolongo.com TradeBlog

fabiolongo.com TradeBlog

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

Ci fa grande piacere commentare questa seduta di forte rialzo sulle piazze azionarie con WHITE MARUBOZU e GAP-UP sul nostro mercato, gap-up che non si è chiuso. Cosa significa tutto questo ? Significa che non ci sbagliavamo ma che si sbagliavano gli altri, i negativi dei gap-up (che da oggi chiameremo "i down" con accezione di disprezzo - ovviamente non riferita ai portatori di handicap ), e significa che gli speculatori sulle tragedie degli altri se la sono presa nel culo, quelli che appunto hanno aperto short lunedì mattina Post-Paris vedendo che l'indice non era ancora crollato. Avevamo avvertito che l'uscita dal laterale sarebbe stata violenta ed in trappola, e siamo stati messi indubbio da coglioncelli che hanno osato dubitare del nostro forecast. Al close del venerdì non potevamo essere convinti dell trappola ribassista solo perchè mancava la configurazione da spike, ma dovevamo dare al mercato le 48 ore fisiologiche perchè le trappole potessero sviscerasi e rivelarsi. Con l'evento Francesce, avvenuto a mercati chiusi, era sempre più difficile sostenere tesi di questo tipo ma proprio la tenuta di ieri, letta come bicchiere mezzo pieno, ci aveva dato una maggiore fiducia che la cosa potesse procedere come da nostre proiezioni, ossia ante-evento francese. Bene, il 17 è un numero che ci porta bene ed oggi c'è stato questo successo, ben descritto alla nostra operatività FTSE/MIB daily che facciamo sempre in anticipo (mica mandiamo gli SMS come i coglioni fanno a mercati aperti, i forecast si fanno a mercati chiusi), fra le cui note compare "l'approccio è long soprattutto se apriamo con gap-up", ed oggi il mercato ci ha sorpreso andando addirittura a fare un over-achievement arrivando direttamente a target middle (grossomodo). Sono anni che diciamo che i mercati sono fatti per sorprendere, tipo con i nostri articoli "le immancabili sorprese" oppure "le performance arrivano quando nessuno se le aspetta" (nostra massima di borsa), basta leggere fabiolongo.com e non serve fare i seminari con le banche ed i fenomeni del circuito, e quindi oggi siamo stati sorpresi anche noi, in una certa misura, dalla performance del listino che non ha lasciato spazio agli indecisi. Gap-up e tutti a casa...

Ci fa grande piacere commentare questa seduta di forte rialzo sulle piazze azionarie con WHITE MARUBOZU e GAP-UP sul nostro mercato, gap-up che non si è chiuso. Cosa significa tutto questo ? Significa che non ci sbagliavamo ma che si sbagliavano gli altri, i negativi dei gap-up (che da oggi chiameremo "i down" con accezione di disprezzo - ovviamente non riferita ai portatori di handicap ), e significa che gli speculatori sulle tragedie degli altri se la sono presa nel culo, quelli che appunto hanno aperto short lunedì mattina Post-Paris vedendo che l'indice non era ancora crollato. Avevamo avvertito che l'uscita dal laterale sarebbe stata violenta ed in trappola, e siamo stati messi indubbio da coglioncelli che hanno osato dubitare del nostro forecast. Al close del venerdì non potevamo essere convinti dell trappola ribassista solo perchè mancava la configurazione da spike, ma dovevamo dare al mercato le 48 ore fisiologiche perchè le trappole potessero sviscerasi e rivelarsi. Con l'evento Francesce, avvenuto a mercati chiusi, era sempre più difficile sostenere tesi di questo tipo ma proprio la tenuta di ieri, letta come bicchiere mezzo pieno, ci aveva dato una maggiore fiducia che la cosa potesse procedere come da nostre proiezioni, ossia ante-evento francese. Bene, il 17 è un numero che ci porta bene ed oggi c'è stato questo successo, ben descritto alla nostra operatività FTSE/MIB daily che facciamo sempre in anticipo (mica mandiamo gli SMS come i coglioni fanno a mercati aperti, i forecast si fanno a mercati chiusi), fra le cui note compare "l'approccio è long soprattutto se apriamo con gap-up", ed oggi il mercato ci ha sorpreso andando addirittura a fare un over-achievement arrivando direttamente a target middle (grossomodo). Sono anni che diciamo che i mercati sono fatti per sorprendere, tipo con i nostri articoli "le immancabili sorprese" oppure "le performance arrivano quando nessuno se le aspetta" (nostra massima di borsa), basta leggere fabiolongo.com e non serve fare i seminari con le banche ed i fenomeni del circuito, e quindi oggi siamo stati sorpresi anche noi, in una certa misura, dalla performance del listino che non ha lasciato spazio agli indecisi. Gap-up e tutti a casa... ![]()

![]()

![]()

L'analisi tecnica vede un crollo a metà ottobre su cattive trimestrali e poi su voci di aumento di capitale. Non l'abbiamo valutata sui fondamentali dopo i recenti eventi, fino ad un mese fa era sotto-quotata, adesso forse lo è di nuovo. In due occasioni, dopo il crollo, ci sono stati segnali di bullish reversal non andati a buon fine (vedi grafici), un primo sui prezzi (su cui siamo entrati), di solito molto affidabile, ed un secondo su pattern di volumi ed atri oscillatori, fatto che ci aveva messo in condizione di pensare ad un rebound bullish. Giorni fà invece si è aperto un secondo gap-down, ossia un measuring gap che avrebbe obiettivo teorico in area 0.26€... Non pensiamo che questo target possa andare in porto, ma se del caso metteremmo sul piatto diversi soldini perchè come investimento ci sembra ottimo. Nel breve NON si intravedono segnali di reversal anche se il nuovo aumento di volumi nei pressi di un potenziale bottom, in nuovo ipervenduto mai ricoperto, potrebbe essere preliminare alla formazione di una gamba rialzista, in rebound almeno fino a middle daily. Da capire se non verrà "affondata" lunedì con aperture molto negative sulla scia degli eventi terroristici. Un terzo gap-down sarebbe comunque esaustivo, quindi per noi sarebbe un BUY o la predisposizione a (missile in canna da sparare entro 48 ore).

L'analisi tecnica vede un crollo a metà ottobre su cattive trimestrali e poi su voci di aumento di capitale. Non l'abbiamo valutata sui fondamentali dopo i recenti eventi, fino ad un mese fa era sotto-quotata, adesso forse lo è di nuovo. In due occasioni, dopo il crollo, ci sono stati segnali di bullish reversal non andati a buon fine (vedi grafici), un primo sui prezzi (su cui siamo entrati), di solito molto affidabile, ed un secondo su pattern di volumi ed atri oscillatori, fatto che ci aveva messo in condizione di pensare ad un rebound bullish. Giorni fà invece si è aperto un secondo gap-down, ossia un measuring gap che avrebbe obiettivo teorico in area 0.26€... Non pensiamo che questo target possa andare in porto, ma se del caso metteremmo sul piatto diversi soldini perchè come investimento ci sembra ottimo. Nel breve NON si intravedono segnali di reversal anche se il nuovo aumento di volumi nei pressi di un potenziale bottom, in nuovo ipervenduto mai ricoperto, potrebbe essere preliminare alla formazione di una gamba rialzista, in rebound almeno fino a middle daily. Da capire se non verrà "affondata" lunedì con aperture molto negative sulla scia degli eventi terroristici. Un terzo gap-down sarebbe comunque esaustivo, quindi per noi sarebbe un BUY o la predisposizione a (missile in canna da sparare entro 48 ore).![]()

![]()

Finalmente oggi il mercato si è mosso uscendo dal trading range, anche se ci dispiace che l'abbia fatto a ribasso quando appunto molti di noi speravamo in un break-out rialzista. In realtà, anche se detto a posteriori, si è iniziato a muovere già da ieri al mancato superamento di un livello (22660/70), fault da cui è iniziata la gamba ribassista che oggi ha espresso tutta la sua forza consegnando un close a circa -800 punti di ribasso. Nostro segnale short di questa mattina era in intraday se sotto 22360 come ipotesi sulla debolezza e quindi l'abbiamo beccato. Tecnicamente si sfora anche la BB- daily, molto prossima ai livelli del close di ieri perchè con un mese di laterale l'ampiezza delle BB era/è veramente esigua, quindi inutile parlare di ipervenduto in casi come questo. Quello che ci lascia pensare è il close sotto quota numerologica 21920, altrimenti saremmo stati fermamente convinti di una bear trap, trappole da trading come spesso succede quando si esce da un trading range con un movimento che cerca di scrollare gli indecisi. Lo scenario fondamentale non ha nemmeno troppe ragioni per giustificare bear market, ruota intorno al discorso dell'aumento dei tassi FED; su FTSE/MIB il ribasso è molto più accentuato degli altri indici perhè esasperato dal crollo di UC, su cui statattina avevamo ben letto il segnale ribassista tra candela spike e volumi, e dalla solita ENI che adesso non è più appeal e storna pesante. Su UC abbiamo poco da dire, non è un titolo che compreremmo se non da trading, proprio da ENI invece nasce l'ipotesi rialzista (bear trap FTSE/MIB) visto che la tenuta del level 14.4 (1440 numero magico) e considerando che il panorama equity non è così compromesso e potrebbe essere un movimento ad arte per poi consegnare una bella strappata a rialzo nelle prossime sedute; ciò farebbe tutti contenti circa l'andamento di fine anno che ricordiamo aspettiamo sopra 21460 come caso peggiore. Studieremo nelle prossime ore l'aspetto volumetrico per valutare la probabilità del bullish reversal ipotizzato. Anche il comportamento di S&P500 sul suo target 2051 circa sarà esplicativo...

Finalmente oggi il mercato si è mosso uscendo dal trading range, anche se ci dispiace che l'abbia fatto a ribasso quando appunto molti di noi speravamo in un break-out rialzista. In realtà, anche se detto a posteriori, si è iniziato a muovere già da ieri al mancato superamento di un livello (22660/70), fault da cui è iniziata la gamba ribassista che oggi ha espresso tutta la sua forza consegnando un close a circa -800 punti di ribasso. Nostro segnale short di questa mattina era in intraday se sotto 22360 come ipotesi sulla debolezza e quindi l'abbiamo beccato. Tecnicamente si sfora anche la BB- daily, molto prossima ai livelli del close di ieri perchè con un mese di laterale l'ampiezza delle BB era/è veramente esigua, quindi inutile parlare di ipervenduto in casi come questo. Quello che ci lascia pensare è il close sotto quota numerologica 21920, altrimenti saremmo stati fermamente convinti di una bear trap, trappole da trading come spesso succede quando si esce da un trading range con un movimento che cerca di scrollare gli indecisi. Lo scenario fondamentale non ha nemmeno troppe ragioni per giustificare bear market, ruota intorno al discorso dell'aumento dei tassi FED; su FTSE/MIB il ribasso è molto più accentuato degli altri indici perhè esasperato dal crollo di UC, su cui statattina avevamo ben letto il segnale ribassista tra candela spike e volumi, e dalla solita ENI che adesso non è più appeal e storna pesante. Su UC abbiamo poco da dire, non è un titolo che compreremmo se non da trading, proprio da ENI invece nasce l'ipotesi rialzista (bear trap FTSE/MIB) visto che la tenuta del level 14.4 (1440 numero magico) e considerando che il panorama equity non è così compromesso e potrebbe essere un movimento ad arte per poi consegnare una bella strappata a rialzo nelle prossime sedute; ciò farebbe tutti contenti circa l'andamento di fine anno che ricordiamo aspettiamo sopra 21460 come caso peggiore. Studieremo nelle prossime ore l'aspetto volumetrico per valutare la probabilità del bullish reversal ipotizzato. Anche il comportamento di S&P500 sul suo target 2051 circa sarà esplicativo...![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

Commentiamo in ritardo e con un po di tristezza.

Commentiamo in ritardo e con un po di tristezza. ![]()

![]()