Chiusura Maggio 2016

31 May, 2016

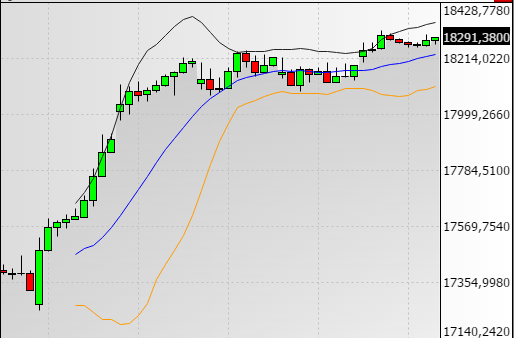

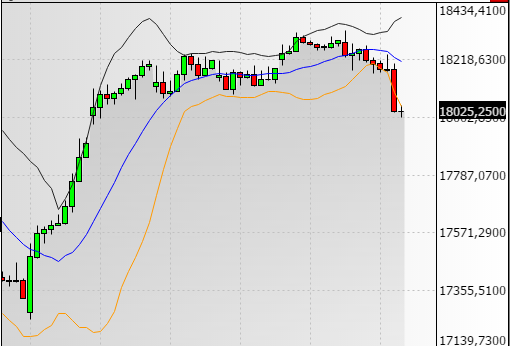

L'unica cosa che vediamo di positivo oggi è la tenuta di un Gann Level FTSE/MIB, ossia 18006 con un minimo intraday a 18002. La resistenza in area FAN ha purtroppo fatto sentire tutto il suo effetto sulla riapertura del mercato americano, post Data di Gann del 30 maggio (market top), andando a spingere a ribasso soprattutto sul peso di bancari che adess vanno in altalena ribassista. Altri indici euro chiudono in negativo ma non molto come il nostro indice che sovraperforma per negatività tutto il settore euro. Ci sarebbero da dire tante cose, vogliamo essere sintetici al massimo: dati macro in chiaro scuro, bene sul Germania, male sul nostro paese che incrementa la disoccupazione, dopo che il

Jobs Acts renziano è servito solo a ravvivare un po le cose, rinviando il problema dell'efficienza del paese: in Germania i disoccupati sono il 6% circa, in Italia quasi il doppio: quando ci sarà un partito che taglierà il cancro dal nostro paese, ossia costi/sprechi/furti della politica, regioni, provincie, pubblica amministrazione (che oggi si atteggia al "gran management" con i soldi dei contribuenti), allora noi torneremo a votare. E' un dovere ma così francamente è una presa per il culo.

Eroici invece gli inglesi, popolo con le palle, che probabilmente, come da noi ipotizzato nelle ultimi analisi settimanali, usciranno dall'Europa sin dal prossimo referendum, perchè ovviamente l'Europa non esiste e probabilmente non serve nemmeno a nulla in queste condizioni. Questo fatto ha impattato anche sui mercati finanziari e continuerà a farlo a meno di news di BCE nella seduta di Giovedì che non possiamo nemmeno immaginare quali possano essere. La frammentazione Euro è sempre più evidente, a cosa sia servita questa moneta nessuno lo sà (forse a togliere la sovranità degli stati sulla politica monetaria, che durante le crisi ci aveva sempre salvato...). Nel frattempo la politica interna si focalizza sul problema di Banca Veneto, di cui francamente non fotte un cazzo a nessuno, senza però che nessuno sia mai intervenuto sul settore quando per anni ed anni, addirittura dopo la crisi del 2009, hanno continuato a rubare senza che nessuno muovesse mai un dito. Nel

Bel Paese, pubblico ed anche privato, non si sistemano mai le cose, basta riuscire a dare il "proprio morso", grosso a piacere, ed i problemi si lasciano ai chi verrà dopo.

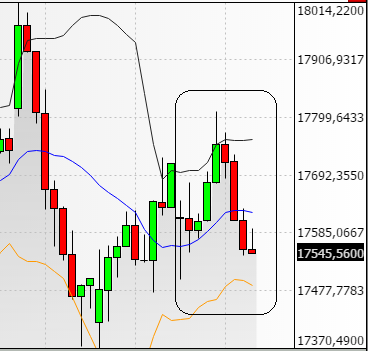

Detto questo oggi si possono segnare segnali inversivi su S&P500, che attendiamo come timing, anche se vorremmo che non si formassero. La nostra operatività oggi non è andata bene, onestamente, in quanto puntavamo per un anticipo delle rotture delle resistenze, continuazione dell'ipercomprato, sui cui smobilitare posizioni long sugli indici ed addirittura aprire posizioni short. L'accelerazione pomeridiana del nostro indice, visibile in figura sotto a compressione oraria, non scalfisce comunque il pattern rialzista dell'ultima gamba bullish, anche se rende probabile la chiusura del gap-up rimasto aperto giorni fa su violazione del Gann Level e test proprio dei livelli di abrupt del pattern rialzista posti poco sotto. Staremo a vedere.

Per noi oggi giornata negativa, l'hedging ha protetto ma abbiamo anche turbolong in portafoglio, short crude che soffre visto che l'oro nero non gira a ribasso (ma i titoli del settore di contro non si apprezzano) e Oro giallo che non parte a rialzo verso il suo punto di polarizzazione. Come sempre ci rallegriamo però di aver venduto titoli sui massimi di periodo, ma non siamo riusciti a farlo con quelli da trading di ultimo periodo, che ci rimangono sul groppone e che pensiamo ancora possano darci soddisfazioni pertanto rimangono lì, sul groppone. Chiusura daily da -0.52%, chiusura mensile positiva, e da inizio anno siamo leggermene sopra solo grazie alla strategia di PTF in continuo movimento, abbiamo fatto meglio del mercato ma è una magra consolazione.

posted on 18:39

link

. . . . .

Seduta del 30 Maggio 2016

30 May, 2016

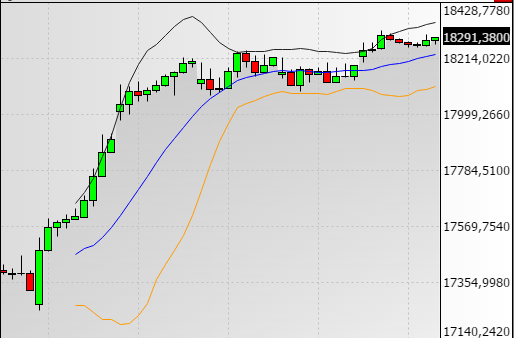

Lasciamo un aggiornamento più per abitudine che per merito visto non è che ci sia molto da dire data la chiusura del mercato USA e di quello inglese per festività. La seduta infatti è stata caratterizzata da bassi volumi ed il nostro indice si è comunque messo in luce con un frazionale positivo superiore a quello delle altre borse euro. Ci eravamo lasciati venerdì con l'attesa FED, che ha confermato lo scenario di prospettiva dell'aumento dei tassi, news recepita positivamente dal mercato americano e che è stato processato oggi dalle borse euro. Hanno aperto bene, il FTSE/MIB ha tenuto il livello con un andamento comunque sempre positivo, in modalità continuum sostenuto dai bancari, con tutte le news-minchia sul fondo Atlante, e da FIAT che prosegue un pattern di bullish reversal. Due osservazioni di merito per oggi da non leggere negativamente ma come mera constatazione oggettiva: la prima è la presenza di

resistenze esoteriche su questi livelli o poco sopra, la cui rottura proietterebbe sui target dati al commento generale in probabile acceletazione. La rottura comunque ci deve essere e non è affatto scontata. La seconda è sulla

data di Gann del 30 Maggio, ossia su un market top USA (e quindi in genere di tutti gli indici azionari), che questa'anno si accompagna ad un cambio di fase S9T fra USA e FTSE/MIB, quindi mercato che rimane complessivamente efficiente alle news ma dove il nostro indice potrebbe anche sovra-performare in caso di andamenti a rialzo. Del resto la configurazione di ipercomprato S&P500 (oggi ancora positiva sui future) rende improbabili rialzi strutturali anche se probabili strappate "da volata" (in gergo ciclistico) sull'ipercomprato; ipercomprato è segnale di forza quando privo di segnale inversivo, ma che poi giorno per giorno diventa più probabile ad inversione. Detto questo sappiamo dove attendere sia S&P500 per uno short sell al buio sia FTSE/MIB per lo sblocco al rialzo, così come descritto in Analisi Settimanale.

Per il trading oggi il PTF si è apprezzato dello 0.6% (anche per l'ultim'ora americana del venerdì) ed abbiamo solo incrementato le posizioni ORO FISICO (a mezzo ETF PHAU) come parte della nostra strategia di PTF. Ipervenduto e prospettive rosee nel medio periodo ci hanno sollecitato ad allineare questa posizione di cui godremo maggiormente quanto tutto verrà giù, magari nel 2017 al termine del QE BCE e comunque quando Italia andrà in default... visto che non siamo in gradi di ripagare il debito accumulato negli anni della DC pagando BOT all'8%.... Adesso va tutto bene con Renzi a Padoan che taroccano i bilanci (al pari dei precedenti) ma prima o poi i nodi verrà al pettine. Oro, farina e lenzuola sono le cose da avere in PTF (e nella credenza di casa) quando quei giorni arriveranno...

posted on 18:36

link

. . . . .

Seduta del 27 maggio 2016

27 May, 2016

Non c'è molto da dire sulla seduta di oggi con mercati attendisti su FED e Yellen, e con uno stallo davvero notevole quantificato in soli 200 punti di movimento FTSE/MIB e chiusura frazionale negativa davvero trascurabile. Il crude a ribasso a cercato di smuovere un po i mercati che sono comunque rimasti fermi anche sulla strappata ribassista del pomeriggio, fatto che testimonia la forte attesa per le parole del Gufo Yellen e più che altro sulle prospettive da leggere tra le righe del suo discorso. Su questo abbiamo già espresso la nostra view ieri sera anche se non sappiamo come reagirà il mercato (speculativamente). Dati macro oggi trascurati e comunque che non sono stati in grado di fornire razionali per un cambio di prospettiva, l'economia infatti va avanti come un barcone con fasi di chiaroscuro e di conflittualità dei dati. In calo il controvalore degli scambi e andamenti a macchia di leopardo in tutti i settori, chi in salita chi in discesa; fra quelli in salita Unipol è fra i migliori del listino, dopo Buzzi, ed oggi raggiunge un livello di short-coverage.

Studieremo nel weekend la prospettiva per la prossima settimana con la news della FED che vedremo processata dall'andamento del mercato USA. Il sole nei fatti finanziari non sorge mai ad EST ma sempre a New York... e quindi stasera sarà già l'inizio della prossima week.

Per il trading oggi siamo rientrati su ENI che attendevamo in forte ribasso, modificando ordini da area 13.4 fino all'eseguito di 13.78: meglio non siamo riusciti a fare. Venduta UNIPOL per quanto detto sopra, nostro eseguito in area 3.35, 0.02 centesimi sotto il livello di short coverage daily, take profit e .. vaffanculo. Non c'è altro da dire se non che chiudiamo la settimana in positivo, grazie al ri-posizionamento degli ultimi giorni con una performance settimanale del +2% al netto di tutto (commisioni, capital gain, tobin tax, dividendi ecc..); anche se non siamo entusiasti l'importante è che ci sia un segno positivo, temevamo il solito venerdì di merda a rovinare un po tutto.

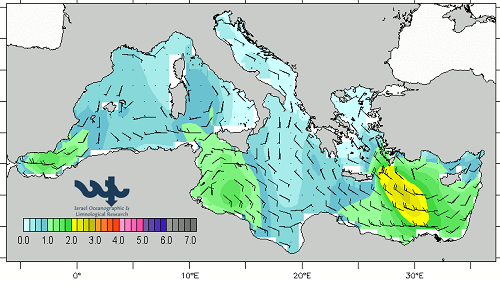

***

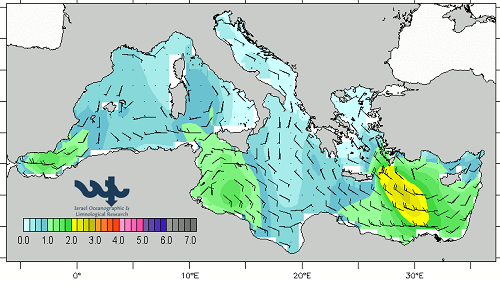

Ci preoccupa invece l'inizio dell'estate: le nostre preghiere contro la siccità sono state ascoltate dal Signore che ci ha dato un maggio piovoso, adesso arriva comunque il clima estivo (come giusto che sia) e con esso l'esodo dalla grandi città verso le località di mare. L'orrore della creazione di Dio, l'uomo, inizierà a bersagliare le località di mare dove domani è attesa calma totale secondo le previsioni di isramar.ocean.org.il di sotto rappresentate per le ore 6, ora chiave per chi vuole pescare in queste zone ... A noi da fortemente fastidio che l'uomo arrivi con i cellulari sulle nostre spiagge, con le macchine sulle nostre terre, con i fucili nei nostri mari, odiamo profondamente gli opportunisti stagionali che adesso parlano tutti di mare, di barche, di pesce fresco come se avessero il diritto ad avere tutto questo, ad invadere con prepotenza una natura che ha sofferto tutto l'inverno e che adesso vorrebbe ripartire, ma che si trova offesa dal suo più grande nemico, l'uomo appunto. Oltre a questo c'è anche la storia dell'immondizia per le vie, quando i romani di merda tornano a casa lasciano l'immondizia per le vie perchè non vogliono portarsi dietro quest'ingombro (visto che i comuni del loco fanno tutti la raccolta differenziata). Dovrebbero fargli fare 2 giorni di galera per insegnarli il rispetto per la natura, la civiltà ed il decoro dei posti dove loro stessi vivono. Stiamo cercando di vendere, ma non di svendere, la nostra proprietà per poter comprare in un posto sperduto, probabilmente in Sicilia, dove andremo meno frequentemente ma quando andremo non avremo la sofferenza di dove vedere l'uomo metropolitano vicino a noi. Qui probabilmente vivremo fino alla fine dei nostri giorni, obiettivo finale sarà la Sicilia con un pezzo di terra in riva al mare.

posted on 18:31

link

. . . . .

Consolidamento del 26 maggio

26 May, 2016

Mercati oggi in laterale e molto poco volatili che consolidano i livelli, a nostro avviso, dopo sedute di forza. Nel grafico sotto è rappresentato FTSE/MIB in compressione oraria con visibilità su tutta la settimana. Colpa del consolidamento è il realizzo sul settore bancario, per motivi formali che nemmeno abbiamo ricercato, che frena i listini nonostante il rialzo del crude e del comparto azionario OIL. In realtà ci sono una serie di resistenze che non sono da poco, come

BB+ e fan su S&P500, DAX, FTSEMIB e Crude a rendere estremamente rischioso il trend following e lo scenario rimane incentrato quindi sulla

decisione FED, di cui diamo per scontato l'aumento dei tassi sia nella prossima scadenza sia in tutte le successive in quanto il primo passo è stato fatto e riteniamo che vadano a rialzo a difesa del settore bancario. Dovranno comunque tenere basso il dollaro per esportare meglio e far ripagare il debito, e questo potrebbe essere l'unico fattore contro gli aumenti, nel futuro, ma per adesso "tutto sotto controllo" e vanno avanti a rullo come sanno fare gli Americani.

Per l'operatività poco da segnalare in quanto mercato in stallo, con operatività long non arrivata a target per il peso di UC e del comparto.

Per il trading non è stata una giornata felice nel senso che tutti i trade eseguiti hanno poi girato contro, ed al close accusiamo circa un -0.3% di PTF. In open take profit su ENI a 13.88 e switch su turbolong con una minima parte, con logica di day trading come da operatività; l'indice è rimasto fermo. Nel tardo pomeriggio acquisto di posizioni mini future short FTSE/MIB, come hedging ad elevato strike di lungo periodo e questo era da farsi (un MUST) dato il rischio che quelle in essere saltino con un infame spike-up da +3% e impossibilità di presidio dello scenario. Invece avevamo fatto un bel trade da +8% su Premuda andando a cercare un bullish reversal pattern su una segnalazione Mario Hedge Fund (forte forte da essere EROICO) sui "fondamentali" (quelli finanziari sono da fallimento ovviamente, ma ... ). Sono titioli che scambiano talvolta anche solo decine di K€ (titoletti alla Alerion, Valsoia) e sul +9% non è scattato il take profit ed al close ci ritroviamo sotto con il broker che ci si è messo alle spalle... e che fa paura perchè il valore del titolo non c'è. Ci pentiamo sempre amaramente quando non prendiamo profitto, ultimamente però abbiamo sempre fatto il GIUSTO, sell sugli ultimi target, i massimi di periodo, tipo PM, PDLI ad altri. Infine al closing acquisto di posizioni short su Crude, come mera operazione di riformazione dell'hedging Crude, andato a ribasso in modo consistente: a Gennaio quotavano oltre 600, oggi noi li abbiamo comprati a 100 (siamo PMC a 150€ su 3OIS). Per come siamo messi vada pure il crude a 75$ e tutto l'hedging in fumo, anche se abbiamo smontato dal peso di ENI che non ci dava fiducia. Ci auguriamo solo che domani non sia il solito venerdì di merda a distruggere la performance settimanale.

posted on 18:14

link

. . . . .

I Nostri Giorni (25 maggio)

25 May, 2016

Mercati che proseguono a rialzo guidati da bancari brillanti e crude che non accenna ad invertire rotta: FTSE/MIB chiude a 18201 a +1.66%, DAX a 10208 e S&P500 attacca area BB+a 2090 . Abbiamo tante cose da dire e cerchiamo di essere sintetici.

Innanzitutto seduta "intradabile" per il nostro mercato con un apertura in gap-up a deterrente di ingressi long, ossia entrando in open il rischio di uno stop loss pesante era alto, ma il mercato ha comunque proseguito superando un livello di forza e proiettandosi adesso su un target esoterico (area fan) che probabilmente funzionerà da resistenza "for a while" (per un po). Noi cercavamo un ingresso sulla debolezza, come soluzione desiderata, ma abbiamo comunque dato un long in open che è andato in porto nonostante l'intradabilità dovuta anche allo stallo della giornata. Come sempre dai laterali si esce con violenza e dopo un mese di melina il segnale di ieri over 17600/670 era il punto di ingresso a maggior confidenza ed a minor rischio, visti i 600 punti di rialzo fatti in poche ore sui 1000 complessivi (circa 5% di indice + dividendi). Ricordiamo l'outlook positivo anche se per come siamo fatti cerchiamo conferme day by day che per adesso sono arrivate tutte.

La seconda cosa è il solito commento razionale/oggettivo circa livelli di resistenza dei mercati: la BB+ di S&P500 e del crude non è cosa da poco come non lo è l'area FAN del DAX (e fra poco del nostro FTSE/MIB), quindi occhio ad entrare proprio quando è il momento meno opportuno. L'anticipo è un po il nostro modo di operare perchè quando le cose sono visibili a tutti il mercato "brucia" sistematicamente i capitali inseriti, perchè questo è quello che deve fare, quantomeno una delle faccie dell'infamità del brokarage.

Ultimo commento va su una storia di spin-off e merge: circa 1 anno fa la storica azienda Hewlett Packard si era divisa in due aziende paritetiche, HP INC focalizzata sul mercato consumer (di cui abbiamo pezzature in PTF), che per questo ha mantenuto il marchio, ed HPE dedicata alle aziende ed ai provider. Ieri sera l'azienda americana si è liberata della divisione Enterprise Service, che "a quanto abbiamo capito" era in maggioranza la struttura ex-EDS dedicata all'outsourcing, trend di mercato interrottosi anni fa e quindi struttura che operava a margini bassissimi gravando sulla profittabilità del gruppo americano. Pensiamo sia una grande notizia per una grande azienda che ha fatto la storia dell'informatica, al pari di IBM, e che ancora contiene in se tradizioni culturali (non solo tecnologiche) molto belle, come quella della Digital Equipment Corporation e dei garage di Hewlett e Packard, per chi ha avuto il piacere di conoscerle...

Per il trading oggi è uno dei nostri giorni avendo incassato dividendi su Unipol, UnipolSAI ed ENI e vendendo un apprezzamento complessivo del 2.4% sul nostro PTF, nonostante la presenza del maledetto minishort NL0010402319 (che ha SL a 18861) sul quale accusiamo forte perdita (ricordiamo " l'anomalia" dello strike leve post dividendi). Comunque è questa la giornata che attendevamo da un mese circa e che abbiamo gestito giorno per giorno, con fiducia che dovesse arrivare. Oggi abbiamo venduto PDLI su Nasdaq a +10% di PMC portando in cassa una buona plusvalenza; poi abbiamo puntato il coltello al collo del brokarage ENI con anche se non abbiamo affondato la lama in quanto dovrebbe darci qualche punto in più per ritenerci soddisfati del lavoro compiuto. Bene anche i RAID sul settore USA OIL dove rimaniamo in posizione visto che abbiamo delle perle che prima o poi verranno riscoperte dal mercato. In chiusura ingresso sul turbolong 17000 con capitale pari alla perdita accusata sul minishort, se il brokerage forza il livello sapremo difenderci con adeguata strategia di cui oggi abbiamo messo il seme, con contestuale riposizionamento dell'hedging a mezzo certificato con knock-out a 26400.

posted on 18:24

link

. . . . .

Bella Seduta di Riscatto del 24 Maggio

24 May, 2016

Ieri non avevamo potuto commentare per via di impegni logistici molto pesanti, ma il nostro mercato si era mantenuto forte nonostante l'apparente -2.7% dovuto quasi integralmente allo stacco dei dividendi, considerando infatti il frazionale del FIB che adesso è allineato all'indice. C'erano anche stati momenti di attacco ai primi livelli di forza poi andati abortiti dando indicazione di prosecuzione a ribasso. Oggi il FTSE/MIB apre quindi ancora debole ed incerto ma poi mette a punto un rialzo MICIDIALE tutto in continuum spaccando il primo livello di forza 17600/700 ed quindi accelerando (solo apparentemente in modo anomalo) con un close a +3% e fischia in area 17900 risultando il miglior indice euro. Francamente avevamo dato operatività long solo in area 17000 per via della presenza di un turbo long, che aveva leva 60 quando il mercato batteva Gann Level 17225, e che era molto probabile fosse "segato prima di ripartire", quindi non ci sentivamo di dare operatività "in anticipo", anche se quella cercavamo oggi. Onestamente in questi casi dovremmo dare anche indicazioni di merito per profili "super-trading" (tipo provarci a 17250 con SL 50 punti sotto) e non "limitarci" a cercare di dare segnali caratterizzati da affidabilità (es evitare lo SL, procedere a rialzo dopo ingresso ecc...). Non ci biasimiamo, ad ogni buon conto, perchè superato il livello il mercato ha comunque fatto altri 300 punti, però la gioia di coloro che oggi, come il COMBATTENTE Napoletano Nicola, si sono fatto il +70% con il turbolong a strike 17000 è una bella emozione che per alcuni profili (high risk) va comunque offerta. Detto questo si è attuata a pieno l'ipotesi di crescita dopo lo stacco dei dividendi, view che avevamo rafforzato nell'ultimo periodo per il proliferare di sollecitazioni della serie "

Sell on May and Go Away", con i soliti grafici del cazzo di analisi Tecnica/Grafica che servono solo a pagare chi li fa per colpa dei coglioni chi li seguono. Motivo del rialzo non si è ben capito, diciamo

un so' n'cazzo di ritrovata fiducia sul settore bancario europeo, rafforzato da apertura USA positiva e netta e tenuta del Crude sul quale insiste un debole segnale bearish. Fra tutti BMPS a +10% perchè pagherà lo Stato con azioni, anzichè con il contante, ed ovviamente ciò è bello nel breve ma aggrava moltissimo l'outlook sul paese Italia quando finirà il QE BCE. Ovviamente non c'è un motivo specifico per andare a rialzo, quando le cose si sono già decise a priori...

Per il trading oggi ci siamo riscattati dal nemico Brokerage vendendo pezzi Unipol comprati ieri e stamattina (di Unipolsai ne abbiamo già svariate) con un +5% di profit complessivo. Mitragliate quindi le Coop Rosse della Romagna dove invece di leggere i testi di Vladimir Lenin hanno sempre contato i soldi che si mettevano in tasca. Altro take profit su ETF SMI che era arrivato quasi su BB+. Seduta da +1.18% di PTF e mancano ancora i dividendi in panza, direi okay così. Se vogliamo vedere il bicchiere mezzo vuoto, sotto-performiamo comunque l'indice anche per il mancato acquisto del Turbolong (eramo pronti sul fratellino a 17000 di indice ...), per il ribasso dei metalli preziosi e dell'hedging che oggi ha sofferto molto sul nostro indice. Qui da precisare una forte "anomalia" dopo lo stacco del dividendo, i long sono stati (giustamente) abbassati di circa 400 punti per recepire lo stacco mentre tutti i minishort di ben 800... cosa che non è giustificabile e che non ci ha permesso un primo take profit sulla posizione short che adesso appare irrecuperabile (se tutto andrà bene).

posted on 18:52

link

. . . . .

Bicchiere mezzo pieno al 20 maggio 2016

20 May, 2016

Rapidissimo commento per via di impegni logistici.

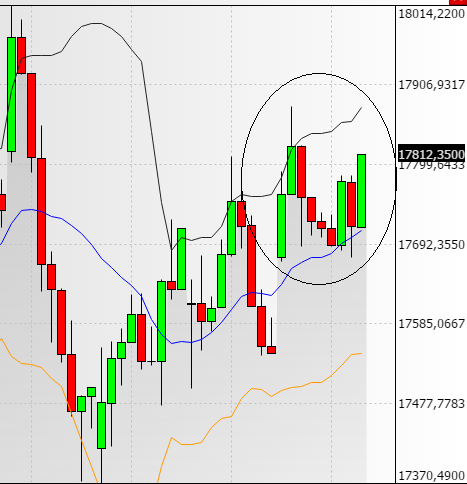

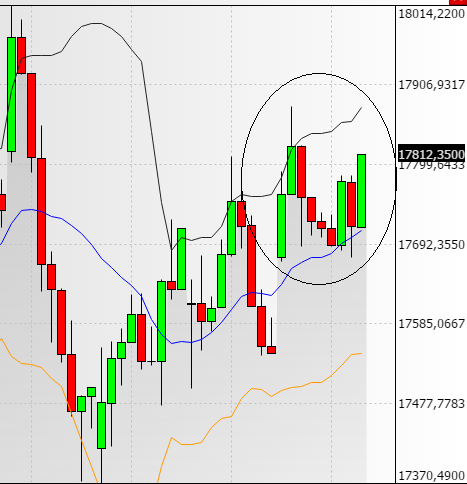

Giornata positiva (cerchiata in grafico orario) che ha ricalcato il copione di tutti questi giorni con forte volatilità e mercato a due facce, mattina e pomeriggio. A differenza degli altri giorni al close c'è un primo segnale positivo però, che è la chiusura matematica sopra un primo livello di forza 17750, il cosiddetto "segnalino" che finalmente potrebbe evolvere questa situazione tediosa e sterile che sembra non trovare fine configurandosi come "incubo". Lo stacco dei dividendi di lunedì "sminchierà" un po tutta l'analisi tecnica sul FTSE/MIB, e quindi magari per i primi giorni andremo a studiare il valore del future che non soffre della problematica dello stacco del dividendo.

Anche gli altri indici Euro hanno chiuso benone e tutto è nato ieri sera dal bel recupero di S&P500 e del Crude, ben evidenziato nell'analisi del privè delle 6:00, dal rialzo dei bancari capeggiata da UC (+7.5% closed) per via delle news sulle possibili cessioni ad evitare un AdC (quando un'azienda fa cassa è sempre cosa positiva) e finalmente dati macro che non sono stati male a quando sembra.

Vediamo quindi con positività la seduta odierna anche se è tutto sarà da dimostrare, dopo il segnalino, con le vere quote di bull market che avremo nei prossimi giorni considerando livelli di 18100/18400 ante-dividendo.

Per il trading non abbiamo fatto molto: in giro per Roma per tutto il giorno, presso clienti, durante il ribasso delle 16:30 ci siamo liberati solo dei turbo long perchè non potevamo rischiare una debacle. Vendita sul PMC. Al close sembra stato un errore, detto a posteriori, ma facciamo sempre a tempo a far saltare l'heding FTSE/MIB che perde pochissimo oppure a ricomprarne ben più di prima laddove ci sia una maggiore confidenza. Al segnalino long abbiamo creduto in intraday, tenendo i pezzi nonostante avesse mancato l'allungo ad area 18000 (con fiducia quindi), ma poi rischiava di abortire e di passare in negativo proprio nel finale, come da dinamica di tutti questi giorni. Del resto se non si è sicuri meglio non immischiarsi.

PTF in recupero oggi, nostro cruscotto segna un +1.45% e speriamo di accelerare prossima week anche grazie ad operatività di trading. Pronti a sparare altre cartucce nonostante il PTF bello long. Per noi la borsa è sempre da long, anche quando il bull market è prossimo a finire...

Buon WE.

posted on 18:13

link

. . . . .

Ancora volatilità al 19 maggio

19 May, 2016

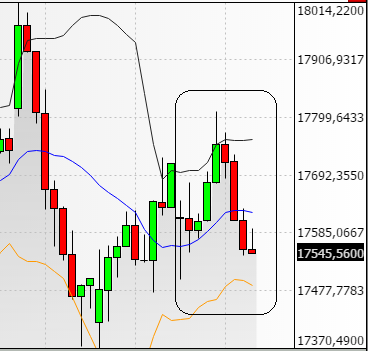

Tardissimo per il commento al close lasciamo un commento di prospettiva. E' stata l'ennesima seduta di volatilità e come supposto una giornata a due facce, rialzista in mattinata e ribassista nel pomeriggio. In questo periodo "giocare" sul

trading range sarebbe stato una manna, avendo tempo per farlo ossia per essere inchiodati di fronte al monitor visto che dai laterali prolungati quando non si rimane in range si esce sempre con grande violenza, e quindi non raccomandiamo di attuare proprio adesso questa strategia di

trading in range. La seduta è stata contrassegnata da un notevole ottimismo fino ad ora di pranzo, nonostante il crude abbia attuato un storno violento e la FED avesse indicato un probabile rialzo a giugno (più che altro "porta aperta a"), quindi mercati sorprendentemente in tenuta. Ma poi prima i dati USA sotto le attese e poi l'apertura americana in negativo hanno spinto a ribasso il nostro indice e tutti gli altri indici euro, come da grafico sotto FTSE/MIB (a compressione oraria, con zona daily cerchiata). Su alcuni indici siamo su livelli di ipervenduto relativo, ossia con un primo livello di superato, e francamente

non ci aspettiamo ribassi che possano procedere in trend, ossia con la formazione di una nuova persistente gamba bearish, mentre potrà essere probabile un affondo a modo spike a strappare posizioni long; supponiamo/speriamo infatti che dopo lo stacco del dividendo i mercato poi torneranno a salire, saltando la correlazione "Sell on May and go Away" di cui abbiamo trovato scritto un po troppo sul sito di Yahoo Finance.

Volevamo segnalare ENEL con l'offerta su Metroweb per la banda ultra larga: interessantissimo il business della famiglia IoT (Internet of Things) in cui si sta buttando l'azienda, emulando quando fatto dal colosso General Electric già anni orsono, su un settore che sarà quello dei grandi successi di borsa nei prossimi anni perchè la generazione di oggi, giovane e matura che sia, è evidentemente una generazione di teste di cazzo che amano il digitale e tutte le minchiate che questo offre. Un esempio tipico è Renzi, l'altro sono in nostri figli che oramai hanno il polso deformato per mantenere il cellulare in uso... Inutile dire che è un mondo che non ci piace (preferivamo partite di pallone all'ultimo sangue contro i fasci di Piazza Minucciano), detestiamo questa deformazione che allontana dai valori della vita come "la fregna" e l'amicizia a favore di froci e di lobby, ma tant'è il trend sociale ed il mondo non si cambia, quindi osserviamo con interesse il titolo ENEL come realtà "IoT" del nostro paese, alternativa ovviamente alla più pericolosa Telecom Italia che si gioca tutta la sua partita a differenza di ENEL.

Per il trading giornata negativa a livello di PTF: in mattinata avevamo comprato un turbolong che aveva fatto +10% in intraday e che abbiamo deciso di tenere ad ora di pranzo, in avvio verso sede del cliente, dato che era sopra area 17750. In realtà il segnale di long non è entrato (cfr Privè) perchè non ha mantenuto il livello per 1 ora... Questo prodotto ha diminuito il peso dell'hedging sugli indici (S&P500 e FTSE/MIB), non abbiamo osato su short DAX (purtroppo) e quindi abbiamo subito botta da titoli del settore Energetico che oggi hanno menato (tipo ENI da -3%) con short crude che non avevamo rafforzato nei giorni scorsi per puntare su posizioni long (Unipol, Valsoia ecc..). Portafoglio quindi a ribasso quasi dell'1% ed un'altra giornata è andata via.

posted on 19:07

link

. . . . .

Seduta del 18 Maggio 2016

18 May, 2016

Appuntiamo velocemente una seduta di rimbalzo sui listini euro maturata solo nel finale dopo aperture generalmente negative. A dire il vero il mercato ha in qualche modo sorpreso per non essere crollato a piombo in open, vista l'evoluzione USA nel finale di ieri sera, anche se ha aggiornato un nuovo minimo nella prima ora, e poi ha recuperato a metà mattina su dati macro di eurozona in linea alle attese, newsflow sui bancari ed andamento del crude che alla fin fine tiene il livello. Fra le storie di rilievo rialzi del settore bancario anche consistenti in certi casi come BPER ed UBI che possiamo dire che hanno "spaccato". C'è un "ma" alla seduta di oggi, ossia c'è un elemento non positivo che è il mancato superamento di area 17730, short-coverage orario, sul quale avevamo basato l'operatività di oggi (17750). Il mercato quindi ha eseguito un mero rimbalzo e tutto sostanzialmente rimane come ieri. Ci dispiace constarlo, anche perchè è un mercato divenuto snervante nella sua volatilità e lateralità, ma non è certo colpa nostra e nemmeno ci piace quand'è così visto che passano i giorni e non si conclude nulla.

Infatti oggi per il trading abbiamo dovuto riacquistare, necessariamente, le posizioni short FTSE/MIB "coraggiosamente" abbandonate ieri pomeriggio, nella speranza che vadano in fumo trattandosi di hedging, e non siamo nemmeno riusciti a farci un trade in quanto l'avremmo provate a lasciare in area 17250 circa, dove c'è un livello tecnico ed esoterico, ma il mercato nella sua volatilità ha preso la strada del rialzo senza comunque dare segni di continuation (bullish). Pertanto rimangono in PTF. Siamo entrati sul titolo Valsoia, nonostante sia una small cap pericolosa, ma di fondamentali discreti e di possibilità di trading nel breve periodo. Certamente è un titolo ridicolo in quanto a possibilità di manipolazione (con 200K€ si fa il mercato) ma è interessante sul pattern. Altro fatto positivo è l'andamento climatico di questo periodo, fortunamente piovoso e mite (contro i tentativi di panico del messaggero che parlava di un'altro anno di Lucifero, Caronte ecc...), di cui dobbiamo ringraziare Dio nostro Signore per aver ascoltato le nostre preghiere, fatto che potrà dare raccolti abbondanti (piselli, fagioli, frutta e verdura ecc..) consentendo margini migliori a fronte di costi più bassi. PTF che si apprezza complessivamente dello 0.3%, in sottoperformance rispetto al nostro listino, per mancata performance da titoli USA ed hedging a rallentamento dell'apprezzamento su settore geografico Italiano.

posted on 18:15

link

. . . . .

Seduta del 17 maggio 2016

17 May, 2016

Abbiamo seguito a tratti la seduta di borsa ed è stata una seduta volatile come ben descritto dal grafico orario di sotto, con momenti di attacco ai primi livelli di forza posti in area 18000 per poi tracollare sotto attacco ribassista brokerage, con candeloni pesanti ed un move di ben 700 punti a ribasso. Perfetta la nostra operatività impostata stamattina avendo dato un segnale long che non è entrato e uno short praticamente perfetto (come sempre in piena onesta intellettuale nel bene e nel male): "

sui rialzi in area 17950/18050 con SL al close se sopra 18300". Questo è. Anche ieri avevamo avvertito sul fatto che non c'erano segnali di bullish reversal, anzi il mercato era bearish, e la quota operativa, il LEVELING, si è dimostrato ottimo visto il massimo a 18014 non confermato più di 1 ora (nostra segnalazione per un long).

Gli altri indici euro non è che facciano tanto meglio, anche se chiudono solo frazionali negativi, e tutto nasce ieri sera dal mancato superamento di S&P500 di una quota di forza e dal crude che aveva accennato un retrace, poi invertito, in una configurazione di ipercomprato ed alto indizio di bearish reversal. Sul nostro mercato i bancari, che inizialmente avevano aperto bene e procedevano con forza apparente, cedono poi spazio all'attacco brokerage e la vicenda FCA, una "bufola di borsa", affossa anche Ferrari e quindi tutto comparto automotive italiano. Anche oggi "godiamo" del ribasso di FCA (che è rimasta l'azienda che faceva le macchine più brutte del mondo, le 128 color verde), semplicemente perchè espressione di una finanza industriale che non ci piace affatto: da tutta la "dinastia" degli Agnelli all'AD di oggi si sono sempre fatti i cazzi loro, con i soldi dello Stato e con prodotti di bassa qualità, e poi han fatto anche di peggio quando qualcuno gli ha permesso di fare "grandi operazioni di management internazionale", portando l'azienda fuori dal paese ma senza rendere tutti i soldi che gli avevamo dato, come Italiani, a favore di un'industria tutta italiana. Tirato il pacco con FCA adesso ci hanno preso gusto e vogliono replicare con Ferrari, già dal simbolo (RACE) si capisce che è solo una grande operazioni di marketing in stile "pacco napoletano".

Per il trading oggi abbiamo solo venduto in profit i pezzi short FTSE/MIB di ieri, in fila sul GRA, in area 17450, di ritorno dal 17350 che peraltro era il secondo livello di long intraday (il long sulla debolezza); sebbene la configurazione candle daily e lo scenario tecnico non è sicuramente positivo, abbiamo tentato un anticipo di long vista la prossimità di un Gann Level, facciamo sempre a tempo a ricomprarne il doppio laddove il segnale bearish fosse di continuation. Non pensiamo possa essere così, ossia post dividendi probabilmente si salirà ma se del caso ci adeguiamo. Purtroppo il mercato in questo periodo è cosi e richiede un'operatività "a vista".

PTF in aumento dello 0.48%, oggi, oltre il frazionale di ieri, bene infatti nostre posizioni strategiche su USA tra cui PDLI che da ieri è sopra 7 punti percentuali. Anni fa, dopo il 2000, comprammo Apple a 1$, e la rivendemmo a esattamente 1.25 convinti di aver fatto un trade entusiasmante. Arrivò ad oltre 130$ l'anno passato... ecco questi sono i motivi perchè, certe volte, dovremmo valutare meglio quello che abbiamo in mano, guardando al futuro, all'evoluzione del mercato e del pianeta. Ovviamente non è PDLI un cavallo di battaglia perchè non ha un comandante maniaco e visionario come fu Steve Jobs, anche se il settore è d'oro e traguarda sempre un futuro da fantascienza. Noi comunque a +20% porteremmo volentieri in cassa per poi guardare altrove...

posted on 18:42

link

. . . . .

L'importante close FTSEMIB del 16 maggio

16 May, 2016

Postiamo con ritardo ma desiderosi di farlo. Oggi infatti sul nostro mercato era una giornata importantissima per il nostro modo di fare analisi e forecast, iniziava una porzione del quadrato Gann Square che dava il verdetto close: la giornata è iniziata ribassista, come atteso, ma al solito volatile, stavolta in basso trading range, ed all'avvicinarsi del close il mercato era positivo frazionale e noi incrociavamo le dita... Al close sembrava una disfatta visto che avevamo un -0.01%, fatto "terribile" per come si era evoluto, ma che in asta di chiusura si trasforma per qualche MILLIMETRO in close positivo, parliamo di un miserissimo +0.04% (informativa di Banca Sella) ed in questi casi la matematica fa la differenza. Chi ci segue sul Privé sa quindi che la prospettiva evolutiva del nuovo timing è positiva, quindi ci aspettiamo un "close over" a scadenza di porzione che trova armonia con altri segnali sul mercato, alcuni in linea bullish, altri che preannunciano anni terribili a partire dalla fine del QE BCE (supponendo che abbia un termine). Così per oggi è andata bene e mettiamoci un punto.

Motivo tecnico del rialzo è stato il crude, consistente oggi, ma anche e soprattutto il recupero dei bancari, non tutti a dire il vero, con guadagni consistenti a metà pomeriggio, anche del 7%, per poi lasciare spazio alla normalità. Piegano invece i titoli della galassia FIAT, inclusa Ferrari, e non possiamo dire che ci dispiace per il disprezzo che nutriamo per il "manager" Marchionne, ma il contrappeso sui bancari è stato buono. Non commentiamo ulteriormente per via di impegni, se non per ricordare che per adesso non c'è ancora bullish reversal, anzi le ultime sedute di questo periodo hanno solo spento il trend bearish che viaggiava verso ipervenuto e quindi hanno aperto ad ulteriori possibilità di downsize nel breve. Segnali di rialzo veri e propri li potremo avere, oggi come oggi, sempre e solo in area 18250/400, qualche indizio rialzista al recupero di un Gann Level posto a 18008.

Venendo al trading questa l'operatività: acquisto di Unipol in mattina sul ribasso, al close siamo sopra di 1.4%; le Unipolsai invece non hanno dato segnale, manco le Unipol a dire il vero, ma queste ci mancavano e la candela può diventare un dragon-fly (domani). Sell delle nostre pezzature Alerion, in profit, sui cui vorremmo scrivere di più fra cui ricordare che tempo fa fu deliberato un piano di riacquisto di azioni... quindi magari torneremo sul titolo, ma non volevamo rimanere con il cerino in mano visto che era acceso da giorni e giorni ... Infine acquisto su USA di PDLI a 3.01, inseguendola in open, titolo sul quale siamo sempre riusciti in trade da inizio anno e su cui abbiamo un ulteriore vantaggio da EUR/USD forte. Infine verso le 5, prima di chiudere il ToL, poche pezzature short FTSE/MIB a mezzo minishort P02319, mero hedging di un PTF importante come esposizione geografica e per una settimana piena di impegni in giro per la città ...

posted on 18:46

link

. . . . .

Quel venerdì 13 maggio 2016

13 May, 2016

Postiamo due righe con grande ritardo e con netto scoramento dovuto ad una giornata personalmente negativa, sia sul lavoro che sulla vita privata; tutto in linea ad una fase esoterica di negatività anche sui mercati finanziari di nostro interesse (nonostante S&P500 sia sempre sui massimi storici). Non possiamo che guardare avanti con positività e siamo certi che i nostri giorni arriveranno, anche a breve sui mercati finanziari, oltre che nella vita perché le leggi dell'universo non si cambiano, con riferimento alle ciclicità, al dare ed avere ... ed al giudizio di Dio.

Sui mercati abbiamo avuto in sintesi un'altra giornata volatile, con apertura in debolezza forzata, poi recovery sul PIL Italiano, poi rialzo consistente fino in area 17850 con un close frazionale positivo che leggiamo positivamente, un po come sul resto degli indici euro. Nonostante manchino segnali di forza, la sensazione rimane positiva, anche se sono giorni che aspettiamo un brake-out, change che potremmo avere la prossima settimana liberandoci da un timing bearish e dando vita ad un nuovo ciclo. Possiamo solo che sperarlo, non essendoci segnali, ma ci sono gli "elementi tecnici" perchè si avvi una scintilla, fra bancari depressi e crude che oggi storna, due elementi che possono accendere un fuocherello che poi divampa con lancio di benzina su trimestrali e dati macro. Studieremo bene nel weekend dove poi vorremmo (se abbiamo tempo) fare delle modifiche al sito per una migliore fruibilità e leggibilità soprattutto a fine mese quando i post diventano numerosi.

Per il trading: sell in pareggio di short DAX in open, in profit di short FTSE/MIB ore 9:45, e di turbolong FTSE/MIB in leggera perdita a tarda mattinata. Eravamo troppo sbilanciati long avendo hedging vivo solo su S&P500 e su Crude e quindi l'approccio rialzista dovevamo "limitarlo" ai titoli azionari senza dover rischiare il culo con 10000 pezzi turbo long a strike 16500, robetta che certamente può dare una TRADATONA +100% per 1000 punti a queste quote (da 0.1 a 0.2), e noi ieri ci abbiamo provato, ma che sotto 0.1 diventa bisca clandestina con l'asso piglia tutto che sta sempre in mano al banco...

Per il PTF seduta positiva, close weekly negativo di 1 punto nonostante la nostra macchina (il PFT) abbia combattuto meglio degli indici azionari. C'ha salvato l'operatività short su Crude ed alcuni sell prima di crolli, è mancata invece l'operatività short, per dare profitti settimanali, che abbiamo evitato non credendo al persistere del timing bearish.

Buon WE.

posted on 19:06

link

. . . . .

Seduta del 12 maggio

12 May, 2016

Ancora una seduta di volatilità, nata neutra, evoluta a rialzo sul rialzo dei bancari, e invertita a ribasso su ribasso crude e del mercato USA. Il close frazionale non è ne carne ne pesce.

Sul nostro mercato si supera in mattinata un primo livello di forza, il 17777, che apre a rialzo di altri 200 punti ma poi il tutto si ridimensiona con la faccia bearish del pomeriggio. Nei fatti proprio il settore bancario, sul quale oggi cercavamo un razionale da rialzo oltre che un'operatività da trading long, ha dato la spinta ad un mercato che ieri era stato sostenuto del crude e, nel meccanismo di volatilità e di a-direzionalità che ha caratterizzato tutti questi giorni, proprio il crude da il "la" per lo storno dopo aver raggiunto un nuovo massimo di periodo.Non è che sia un bel mercato, a noi non piace, nel senso che è molto difficile da gestire anche operando in trading daily, in quanto la volatilità che si insinua anche sull'intraday è aleatoria e tutto è ancora minacciosamente orientato a ribasso, sicuramente sul nostro indice e sul DAX che non hanno mai superato livelli di forza sul daily e che, benchè non ci piaccia, rimangono ribassisti. Guardiamo con favore le prossime settimane dove una correzione rialzista (suggerita da aspetti di timing) potrebbe finalmente attuarsi, permettendoci dei take profit ancora pending da diversi giorni, quindi oramai divenuti pericolosissimi...

Per il resto volevamo far notare l'intenzione di Bayer di acquisire Monsanto, singolare in termini industriali, ma logica in termini strategici di stile "fantascienza" (parliamo di una farmaceutica ed un azienda che fa sementi ...), ipotesi che ha mandato a ribasso il titolo tedesco per il peso del BID ed ovviamente a rialzo la preda, adesso a circa +10%. Al di la del breve periodo, Bayer diventa quindi un titolo di grande prospettiva che merita attenzione in un PTF.

Per il trading nulla di rilevante: vendita del 3OIL in open con un piccolo profit, acquisti di atri pezzi turbolong FTSEMIB allo scavallamento di 17777 oraio e mantenuti, con rabbia, in PTF al close; infine acquisto di Carrefour a rimpiazzo della PM venduta ieri come settore "consumer" (in senso ampio). Al netto dei costi commissionali oggi il PTF si apprezza al close dello 0.2% anche se dopo pranzo viaggiava a +1.22%: Bayer, FTSE/MIB e titoli del comparto OIL hanno negato la gioia di un Totti-goal sul FTSE/MIB. Rimane la consolazione di aver lasciato Generali prima di un -5% e RWE che oggi bomba forte con strappate a +9%.

posted on 18:36

link

. . . . .

Seduta di San Fabio 2016

11 May, 2016

Oggi San Fabio ed i mercati non ci hanno regalato nulla anzi ci hanno anche tolto qualcosina. Prosegue infatti il ribasso sugli indici euro e se non fosse stato per il crude che si impenna in verticale (cft grafico intraday) sui dati surprise sulle scorte USA sarebbe stata una giornata pessima. Il ribasso viene infatti calmierato da un discreto rebound nel finale che porta FTSE/MIB a chiudere con un -1.3% con indici euro sostanzialmente frazionali negativi ed USA che traballa sulla parità. La performance negativa del listino italiano è tutta dovuta ai "bancari solidi del grande economista Padovan", con notizie pessime da BP e da tutto il comparto Italiano circa lo stato patrimoniale, che si aggiunge al newsflow negativo del settore estero; BP sospesa a raffica e se non vado errato anche con botte da -15% sul quale non ci siamo sentiti di osare perchè già in altre "canne". I titoli positivi sul listino sono davvero pochi essendosi instaurato un sell generalizzato su tutti i titoli Italiani.

Vogliamo commentare la nostra stessa operatività suggerita stamane, che indubbiamente oggi ha sofferto, in quanto eravamo "a caccia" di un long data la probabilità sempre maggiore che si vada poi a correggere a rialzo, essendoci peraltro un Minor setup di Bradley (oggi) che appare appunto correttivo senza bisogno di ulteriori interpretazioni. La scelta della caccia al long descritta proprio come "coraggiosa" deriva essenzialmente dal fatto che l'attesa di un segnale netto e nitido sul mercato avrebbe avuto un beneficio scarso in termini di upside (considerando i 19300 di target ed un segnale che si avviava dopo i 18300/400 magari inseguito con ingresso a 18500/600). Vanno svolte anche queste valutazioni di convenienza rischio/rendimento e quindi non ci biasimiamo del segnale "long in open (preferibile se sopra 18000)" anche perchè non ha aperto sopra i 18000 e quindi puzzava di debolezza e comunque non è andato in stop loss al close per una manciata di punti. Peraltro il rischio di mettersi short era elevatissimo (tipo esplosione come su crude) e quindi probabilmente nella stesso scenario daremmo un operatività simile, anche se magari con un rafforzativo orario. Lo scenario di domani sarà invece completamente diverso, in quanto ad operatività, visto che con il ribasso di oggi un eventuale long avrebbe tutto lo spazio di venire consolidato da un segnale orario e dare quindi una prestazione degna del rischio. Peraltro abbiamo già calcolato il livello di domani e ci piace molto in quanto un bel numero primo...

Lo scenario rimane comunque ribassista, sia sui trend macro che sul brevissimo periodo (es orario), come evincibile da grafico orario qui di sotto, quindi bearish fino a prova contraria, con una forza ribassista teoricamente in permanenza fino al 16 maggio (oramai ci siamo) dopo cui potrebbe instaurarsi una singolare dinamica, ossia titoli che risalgono dopo lo stacco del dividendo (di solito è il contrario), dinamica che avevamo ipotizzato tempo fa senza vole puntare alcuna opzione ribassista (anzi siamo passati in SL su dei certificati short prossimi a SL contrattuale, poi riacquistati).

Venendo al trading oggi non abbiamo fatto nulla di rilevante se non vende la nostra partecipazione su Philip Morris, comprata tempo fa sui ribassi in area 95 e sulla quale abbiamo beccato la gamba rialzista in modo perfetto, ma con un profit "misero", ossia 7% nominale aggravato da costo commissionale USA ed ritenuta il capital gain. Puntavamo ai 105/10, ma oggi era un titolo da vendere per via di ipercomprato e PE teorico sopra i 20 (23 con i prezzi attuali), anche se PM è sempre una macchina di denaro visto che il business delle sigarette non conosce mai nessuna forma di sosta. Per il resto aspettavamo l'indice in nightmare a 17300, dove comprare titoli buoni (tipo Unipolsai), ma fortunatamente non siamo transitati in questo scenario. Giornata negativa anche oggi per il PTF e questo non fa mai piacere, anche se di un frazionale. Ci ha salvati il Gold e tutti i titoli del settore metalli preziosi, con Gold oggi in area 1300$/oncia, quasi sul target dato nel forecast del 2016, quindi con circa il 30% di apprezzamento nei primi 5 mesi e con TPT ancora non colpiti.

posted on 18:19

link

. . . . .

Mercati difficili al 10 maggio

10 May, 2016

Mercati difficili in quanto volatili come da grafico FTSE/MIB qui di sotto e da andamento del crude anch'esso in altalena. Si aggiunge S&P500 che in questo momento batte un primo target rialzista (2078) di una configurazione di bullish reversal (era da scarso upside) e DAX che non supera un livello di short coverage daily posto in area 10131.

Non abbiamo seguito molto in quanto impegnati sul lavoro (siamo tra quei coglioni che ancora lavorano e non siedono comodamente dietro una scrivania), ma la nostra operatività di stamattina, prima di entrare in acqua ore 5:55 (alzataccia quindi alle 4:30), si è rivelata buona vedendo sostanzialmente un segnale rialzista sui 17900 (oppure in open al meglio) ed uno ribassista sui 18100, livelli che hanno funzionato nonostante la grande incertezza dell'evoluzione odierna. E' stata infatti una giornata difficile, sostanzialmente a basso move ed alto rischio, visto che il grosso si è fatto in open. Fra i fattori che hanno portato volatilità c'è sicuramente il dato macro dei nazisti, che ha deluso, ed anche interpretazioni sulla trimestrale UC che inizialmente è piaciuta (con il titolo che viaggia bello forte) e poi però, come "d'un cazzo", non è più piaciuta più, per un parametro che avrebbe potuto provocare un ennesimo aumento di capitale, fatto che poi è stato smentito dall'AD. Il titolo comunque non è un titolo da Value Investing, anche se farà +30% nel prossimo periodo, solo speculazione tecnica, HFT a go-go e denaro che non so da chi possa provenire... Tiene invece l'altro merdone italiano, ISP, sul quale avevamo appunto dato un long stamattina.

La situazione tecnica rimane complessa, nel senso che il mercato ha un pattern bear ma nel brevissimo ha dato un segnalino di forza, ma altri indici, pur se positivi, non danno indicazioni di continuation, quindi difficile benchè possibile che FTSEMIB prosegua con il move di oggi. Queste sono evidenze tecniche molto franche, per noi il mercato era bearish fino a prova contraria e la prova ancora manca.

Per il trading abbiamo provato a metterci long con un prodotto "pessimo" ossia un turbo long BNP FTSEMIB, ad altissima leva e quindi con pochissimo investito, che abbiamo poi posto in vendita in area 18300 circa e risultato ineseguito... Da capire cosa ci faremo con i pezzi che sono rimasti in PTF... Ci siamo invece tolti Generali, sul pareggio, sia per scarsa propensione al rischio nei prossimi giorni (un po per lo scenario del mercato che ci farebbe troppo male, un po per impegni di lavoro che ci vedranno fuori ToL) ma soprattutto per necessità di liquidità, che abbiamo già aggiunto ad inizio settimana (posizione strategica SMI) e che non vogliamo immettere ancora. Se le cose vanno male compreremo a bomba posizioni short oltre quelle ancora in essere sul PTF a mezzo hedging minishort a SL 19300... Al close oggi vediamo un aumento del PTF della "bellezza" di 48 euro (non abbiamo capito perchè così poco), anche per via dei dividendi incassati su Engie, somma che abbiamo convertito in una bottiglia di ottimo Etna Rosso ed un Cognac Remi Martin di cui il nostro cuore oggi ha davvero bisogno. Forza Crude, forza S&P500, qualche altro colpettino poi noi ci leviamo dai coglioni...

posted on 18:47

link

. . . . .

In pieno attacco brokarage (9 Maggio)

09 May, 2016

Giornata ribassista sul nostro indice e pessima (ma non drammatica) per il nostro bel portafoglio: questa la sintesi.

Sull'indice si prosegue a ribasso che oggi fa caso a parte in Europa, con un brutto close in area 17690, proseguendo l'andamento bearish di queste settimane e non generando mai un minimo segnale di forza, nemmeno su grafico orario. Eravamo infatti di approccio/caccia long sul FTSE/MIB, nonostante il close cinese e la configurazione tecnica del mercato, che era nettamente bearish e non ha dato alcun segnale long secondo nostra operatività, proseguendo quanto in essere da venerdì. Ha poco senso, per la nostra totale onestà intellettuale, ricordare che avevamo timing negativi fino a metà maggio, addirittura ben sotto le quote di oggi (in area 16600), perchè avevamo smesso di credere a questo timing dato la scarsa possibilità statistica che andasse in porto (mai contro il mercato), ma ad ogni buon conto occhio ad eventuali "suprise bearish" da qui a venerdì. Ancora una volta è il brokarage finanziario a ricattare la politica andando a spingere a ribasso sui bancari, con la storia dei NPL, ma l'organizzazione cerca di buttare benzina sul fuoco con il revamp della Grecia ed il pushing su effetti Brexit. Onestamente non è che sia una speculazione sbagliata e vogliamo aprire questa piccola parentesi: sappiamo tutti che la Grecia non ce la farà a ripagare il debito e che gli Inglesi piano piano ci manderanno "affanculo", visto che la stessa Europa di fronte alle problematiche gigantesche dei profughi/clandestini non ha dato segno di unione, proprio perchè manca degli ideali politici che tengono uniti i popoli, come fu nei secoli scorsi con il comunismo o l'antifascismo. Adesso è solo "denaro", ed a qualsiasi costo. Quindi è lecito, in logica di prospettiva (ma non immediatamente), un totale fuggi fuggi dai listini europei e quello che dispiace non è il bear market sui mercati finanziari (perchè tutto ha un prezzo e poi si ripartirà dopo aver bruciato tutto), quanto la distruzione delle etnie e delle culture europee, come quella mediterranea da cui è nata la civiltà, a fronte dello squallore delle società multi-etniche. Peraltro in America noi Italiani siamo andati a lavorare, portando pure eccellenze "culturali" come la pizza, gli spaghetti, il parmigiano ed il vino buono (oltre che la mafia), i popoli africani e medio-orientali non credo ci porteranno nulla di equivalente, ne forza lavoro, ne eccellenze culturali, solo costi e culture oggettivamente discutibili (e che comunque a noi non piacciono, ci piace la cultura Italiana dalla Sicilia al Veneto e non il kebab). In questo senso non possiamo biasimare chi cerca di alzare muri, fino a quando si riesce a resistere a difendere le nostre terre, visto che non c'è voglia di sistemare i problemi nello loro terre per evitare l'evoluzione di questa nuova guerra mondiale già avviata, silentemente, da diversi anni.

Venendo al PTF ed al trading subiamo brutta botta da brokerage che oggi ci colpisce al fianco: DAX in rialzo (siamo short), titoli del settore energy che oggi fanno -10% e fischia, bancari italiani da sospensione, metalli preziosi che procedono pure loro a ribasso, titoli USA a ribasso, il tutto accentuato da EUR/USD in rialzo per i titoli USA, il cui short S&P500 perde anch'esso perchè l'indice tiene il livello... L'hedging quindi ha fatto ben poco, perdiamo l'1.4% e siamo avvelenati perchè non c'è nulla da vendere, è tutta "roba bona" che il mercato adesso disprezza. Operativamente abbiamo venduto degli short FTSE/MIB in profit a 18690 ma per poi ricomprare un po, a leva più alta, quando il mercato ha rialzato in area 18750. Siamo poi entrati sullo SMI a mezzo ETF, sia per configurazione tecnica e sia vedendo un cambio EUR/CHF molto anomalo; gli svizzeri in finale sono dei mercenari (ricordo che tenevano l'oro che i nazisti toglievano agli ebrei) e non permetteranno di vedere una moneta così svalutata rispetto al nostro "monnezzone" (l'Euro). Solo Draghi, e non la BCE, ci potrà venire incontro da qui a fine mese dando qualche notizia che possa accenda la miccia, ricordando a tutti l'impegno di liquidità sui mercati finanziari e lo stacco dei dividendi nelle prossime settimane...

posted on 18:21

link

. . . . .

Nel segno della volatilità (6 maggio 16)

06 May, 2016

Commentiamo brevemente per via di impegni logistici. Seduta molto volatile e comunque ribassista nella prima fase e nonostante il recupero pomeridiano negativa anche al close.

Si apre leggermente a ribasso e dopo un'oretta di volatilità si va a ribasso con una gamba che a 17592, non proprio su BB- daily (17460) ma quasi, e va in porto la nostra operatività short in open al meglio. In area 18670 abbiamo chiuso altri short di hedging in profit. Il DAX, già dall'open. chiude un vecchio gap-up grosso come una casa e poi procede in sideway. Il pomeriggio si cambia faccia, andando a rialzo fra crude rialzista, ma comunque volatile dopo l'upper shadow di ieri, e dati macro USA (job reports), con S&P500 che galleggia sulla parità. La gamba rialzista su FTSE/MIB è prepotente (vedi grafico sotto a 15 minuti) e noi a quell'ora eravamo da cliente; quando abbiamo visto l'indice in area 17940 pensavamo che fosse partito il rebound bullish, mentre alla fine la volatilità fa ancora da padrona portando il mercato a chiudere sul daily sempre in zona bearish ma con una candela che potenzialmente potrebbe far muovere le cose, lentamente, in positivo da qui a fine maggio. Non ci contiamo se non vediamo almeno un primo livello di forza che studieremo nel weekend assieme a tutto il resto dello scenario. Non commentiamo l'andamento settoriale per mancanza di tempo, ma comunque sembra esserci un po di ritrovata fiducia sui due settori a bolla negativa, bancari e petroliferi. Bias da dividendo è il potenziale razionale, considerando che i prezzi del dividendo sono già decisi ed i titoli costano molto meno delle precedenti settimane.

Per il trading aperto short DAX in open (hedging su titoli tedeschi) e chiuso una parte di short FTSE/MIB, non entrano gli ordini automatici di vendita immessi nel pomeriggio e qualche secondo prima del close, tornati on-line, ci siamo riaperti i pezzi short venduti a 17690 in area 17790, quindi perdendo l'opportunità migliore del primo pomeriggio. Se vanno buttati, ovviamente, fa grande piacere.

Buon weekend.

posted on 17:53

link

. . . . .

Lungo la via al 5 maggio

05 May, 2016

Seduta volatile e comunque interlocutoria sul nostro indice che chiude in sostanzialmente in pareggio dopo aver tentato in mattinata l'attacco alle quote di forza (non confermate al close, quindi non valide), e successivamente andando a ribasso e trovando supporto su un nostro level, anch'esso tenuto al close e quindi mantenuto. Pertanto è un nulla di fatto sul nostro indice che però sottoperforma gli altri indici, generalmente positivi anche se solo di un frazionale. America anch'essa leggermente positiva anche se tutta questa positività numerica è insignificante, non serve a nulla in questo modo, e quindi si procede sulla stessa via fino a nuovo avviso.

La seduta è stata caratterizzata dalle trimestrali e dall'andamento del petrolio, oltre che da dati ,acro di difficile interpretazione anche se tecnicamente in linea con la attese. Ad affossare il mercato ci si mettono oggi le banche fra le solite paure dei giorni scorsi (le speculazioni sui NPL e Pop Vicenza), una brutta trimestrale Azimut e di altri titoli del settore non bancario, mentre il segmento "OIL" e Utility hanno sospinto il mercato dopo averlo depresso nei giorni scorso, soprattutto quando il future Crude segnava +4% e fischia, poi rientrato a normalità. Quindi si oscilla in un andamento di adirezionale che per il momento non da altre indicazioni oltre a quelle fornite dei trend di riferimento.

Per quanto riguarda il trading non abbiamo molto da segnalare perchè siamo stati iper-impegnati e non sono entrati ordini automatici di buy e di sell. Entra solo la vendita in profit nella prima mezz'ora delle posizioni short su DAX, che ci dava l'idea di voler recuperare nonostante manchi di alcuni target ribassisti, ed in effetti ha proceduto bene per gran parte della giornata rintanandosi poi al close. Per il resto il PTF si apprezza del 1.09%, recuperando da inizio week, grazie alla partecipazione su USA, tra i quali spicca oggi il +5% della nostra WFM oltre che il netto recovery di alcuni, ma non tutti, titoli del settore OIL; anche un hedging allegerito non ha zavorrato il recovery come risultato del sell dello short DAX e del contrappeso long all'hedging sul crude operato l'altro giorno. Importante quindi andare a ribilanciare sui rialzi, o vendendo in profit posizioni long, o comprando short ed in particolare short su DAX dove siamo esposti su diversi titoli che ci hanno ferito nell'ultima decade.

posted on 18:32

link

. . . . .

4 maggio: seduta bearish e senza spunti

04 May, 2016

Giornata non da spunto a grandi valutazioni od a cronache entusiasmanti. E' stata infatti una seduta bearish in cui il nostro mercato ha cercato più volte l'attacco ai primi livelli di forza, sia in mattinata, sia nel pomeriggio sui dati USA sopra le attese, in particolare su ISM, anche se la caratterizzazione è stata quella di una giornata piatta e con mercato estremamente avverso al rischio (in ogni direzione). Volumi a ribasso, sul nostro indice, lasciano ancora più incerta la

prospettiva che rimane bearish fino a prova contraria, in particolare sul primo livello di forza segnalato stamattina su nostra operatività FTSE/MIB (condizione necessaria ma non sufficiente), livello solo sfiorato nei rialzi intraday e che potrà trovare razionale dal rimbalzo dei bancari oggi solo accennato. Consideriamo già un successo che l'indice non sia crollato a differenza degli altri indici che hanno fatto peggio, fra cui il DAX dove i broker nazisti-ariani con tatuata la croce celtica hanno randellato il popolo longhista, coinvolgendoci sui titoli in nostro PTF, che solo parzialmente sono protetti dall'hedging sull'indice (rimasto aperto fino a target).

Continuano a crollare i nostri titoli energy/OIL nonostante ci sia in atto un rimbalzo su Crude, fatto che ci ha costretto a comprare un po di pezzature long del 3OIL a difesa dello short di hedging che perdeva rispetto a ieri e che non ha trovato riscontro in un rialzo dei titoli del settore, fatto che ci ha fatto girare notevolmente i coglioni. Peccato inoltre per le nostre posizioni azionare su indici a mezzo ETF che avevano recuperato quasi tutto da inizio anno e che si ritrovano a battere sopra al 10%... Anche oggi chiudiamo negativi, anche se solo frazionale grazie ad hedging.

Oggi comunque abbiamo comprato il titoletto italiano energetico di cui alla segnalazione di stamane, che non diamo qui sul blog per paura che il brokerage ci prenda di petto per quella manciata di pezzi che ci siamo messi in saccoccia. Spread denaro-lettera sempre enorme, apertura a -2%, rialzi a +5% con 10 tick di buco nel book, poi sotto a -5% insomma altalena da 10%, delle più classiche quando un titolo non vale un cazzo ed il pezzo di merda che comanda il book si diverte a prendere SL e tick da chi ci prova; lui sà bene però che deve ricoprire i pezzi che ha venduto da inizio marzo, così come ha fatto a dicembre ed a febbraio e non dovrebbe mancare molto data la prossima trimestrale... anche noi sappiamo questo e puntiamo a togliergli 20 punti percentuali per dimostragli che i più forti siamo noi anche se non comandiamo il book. Yours Truly.

posted on 18:21

link

. . . . .

Una brutta ferita al 3 Maggio

03 May, 2016

Commentiamo una brutta seduta sui mercati finanziari ed una brutta seduta per il nostro portafoglio, con una brutta ferita che dovremo cercare di curare e di superare immediatamente. Questa la sintesi.

Mercati fortemente a ribasso e per noi seduta nettamente inattesa nel senso che eravamo di approccio "long spensierato" (in open al meglio) supponendo che la scia del buon close USA di ieri, over middle, avesse sospinto il mercato almeno per un rimbalzo in area 18670 FTSE/MIB, e poi sulla prova di forza in area 18800. A dire il vero alle 7 in un bar di Ciampino avevamo udito il coglione della rassegna finanziaria del TG5, che parlava di probabile seduta di rimbalzo sui bancari e la cosa ci aveva allarmato in quanto da queste sette non viene mai un cazzo di positivo. La cosa alla fine è sembrata ben organizzata (da ieri) in quanto non c'è stato nemmeno il tempo di ragionare, il mercato è rimasto fermo sotto quota 18440 (strappa-long di ieri) ed è poi piombato a ribasso mandando in SL il nostro long

(stavolta è entrato) e aprendo contestualmente un segnale short che ha prodotto un profit di 300 punti fino a nostro livello target daily 17900 (quindi producendo un profit di 300 punti maggiore di quello dello SL di 200 punti). Certamente non è stata una bella seduta di trading e nemmeno per il FTSE/MIB che alla fine chiude addirittura sotto i 18000 punti, con DAX ed altri indici tutti sotto le loro middle, noi compresi, fallendo il test di supporto ed aprendo a profondi spazi ribassisti. Da notare l'accanimento sui bancari e sui titoli OIL, con il crude che oggi ci mette il carico andando a stornare pesantemente, settori che ritornano in bolla negativa per come la pensiamo noi.Tecnicamente lo scenario si presta ad ulteriori e profondi ribassi a meno di diverse evidenze che quantificheremo domani mattina con i livelli di short coverage, come ad esempio quello dei 18690 di oggi (short coverage) e del 18440 di ieri (strappa-long) che al solito funzionano ad orologio. Siamo comunque molto dispiaciuti, ma nutriamo una certa confidenza in quanto da domani dovrebbe cambiare il timing su USA (S9T), che in questo micro-ciclo ha rispettato top e bottom di fase in modo preciso.

Per il trading oggi abbiamo lasciato dei minishort FTSE/MIB allo SL di un turbolong in area 18000 (poco sopra), vendicando quelli persi in area 19000 giorni fà.... abbiamo comunque tenuto altri short di hedging su FTSE/MIB, DAX, S&P500 e Crude (l'acquisto fatto venerdì scorso si è rivelato ottimo); abbiamo iniettato un po di liquidità per un long sul titolo Noble (NE), azienda che fa profitto (a differenza di BP e BHP Billiton), con PE poco sopra a 5 (per quello che di valido ci può essere nel ritardo e nelle distorsioni degli Earnings), e quindi titolo strategico che conserveremo gelosamente insieme a tutti gli altri. Il settore OIL e i bancari oggi hanno distrutto il PTF e gran parte dei profitti che avevamo, portandoci ad una perdita netta daily del 1.63%, fra le peggiori dell'anno, cosa che ci fa girare i coglioni come non riusciamo a descrivere... Non facciamo peggio del FTSE/MIB e degli altri indici azionari, oggettivamente, ma sono state botte belle forti su Bancari, indici esteri (Russia, Panafrica), EUR/USD sui massimi a deprimere l'investito in USD, Oro e metalli preziosi che non reagiscono a rialzo ed anzi perdono addirittura un po, farmaceutiche nettamente vendute, insomma si è aperta una brutta ferita sul PTF che cercheremo di recuperare subito, eventualmente osando a short di peso (lavoro permettendo) oppure cercando l'attimo per abbandonare gli short ad andare sull'onda del rialzo con un PTF tutto long. Onestamente penso che per fine mese ci dovrà essere una gamba rialzista da dividendo, ma il rischio più grande sono le polarizzazioni ribassiste di metà maggio, pre-dividendo, alle quali non davamo più peso dato l'andamento in forza. Brutta ferita comunque e scenario equity per nulla positivo, e senza bull market la borsa diviene una vera e propria bisca...

posted on 18:34

link

. . . . .

Prima di maggio 2016

02 May, 2016

Si inizia maggio con una brutta seduta FTSE/MIB in qualche maniera preannunciata dal close del venerdì che non spaccava area 18800 e nemmeno area middle weekly, target fisiologico dei rialzi in compressione weekly. Con lo stesso concetto è stata una seduta di tenuta per DAX (e per gli altri indici europei oggi aperti) che avevano invece poggiato sul loro supporti, ossia ai primi target del movimento bearish che si era attuato appunto sugli altri indici, con andamenti molto pesanti l'altra settimana, ma non sul nostro (rarità). Così c'è stato un allineamento tra FTSE/MIB e gli altri indici, in cui il nostro mercato ha subito storni massicci su bancari, dai -7% del monnezzone BP fino al -2% del carrozzone ISP. Motivo tecnico alcune speculazioni su nuove tasse governative ed altro legato a Banca di Vicenza ed ai crediti deteriorati. A dire il vero la giornata è stata molto "anomala" e volatile: come da grafico sotto a compressione 15', si apre stranamente in forza trascurando il -3% e fischia del Nikkei (musi gialli invece oggi chiusi) e poi "senza motivo" si va a piombo nei primi 45 minuti, attuando poi un altrettanto anomalo recupero sui dati della PMI manifatturiera, proseguendo poi in altalena su dati USA (ISM) e sui movimenti di S&P500 che come al solito fa da faro nei momenti di indecisione. La nostra operatività di oggi era molto articolata, perchè temevamo un opening gap-down che invece non c'è stato, e non amiamo questo tipo di impostazione perchè per noi le cose devono essere il più semplice possibile. Certe volte però è necessario articolare per cercare di dare sempre segnali che non prendano stop loss (primo obiettivo è sempre non perdere). Nonostante tutti i condizionali operativi, la strategia oggi ha preso un long intraday in area 18250, ma purtroppo non ha dato uno short in open al meglio proprio perchè non c'aspettavamo un open sul pareggio. Bene invece l'indicazione sui long "

seguire Luxottica con long in open" oggi miglior titolo del paniere.

L'analisi mostra un oggettiva indecisione anche se il mercato ha chiuso numericamente sotto il 18440 (18420 ma solo in asta di chiusura) e il rebound degli altri indici, debole che sia, è sempre "meglio di un calcio nel culo", pertanto la situazione è border line e focalizzando FTSE/MIB è oggettivamente ad alto rischio di bearish continuation. Il timing ci da fiducia che FTSE/MIB possa tenere, anche perchè i volumi di oggi non sono stati particolarmente elevati e lo stacco del dividendo rende ancora più ghiotta l'occasione di long sul mercato. Staremo a vedere.

Per il trading oggi abbiamo venduto un po di short FTSE/MIB in nostro possesso in area 18330 di ritorno dal minimo intraday, e poi acquistato un po di short DAX che rimane orientato a ribasso "fino a nuovo avviso". Portafoglio penalizzato da legnate su bancari (domani arrivano i pezzi di script dividend di UC ma ci si sciacquiamo i coglioni), dal ribasso generalizzato su equity Energy ed OIL e solo l'hedging massiccio ci permette di chiudere con un -0.44% di PTF.

posted on 18:19

link

. . . . .

fabiolongo.com TradeBlog

fabiolongo.com TradeBlog

![]()

Lasciamo un aggiornamento più per abitudine che per merito visto non è che ci sia molto da dire data la chiusura del mercato USA e di quello inglese per festività. La seduta infatti è stata caratterizzata da bassi volumi ed il nostro indice si è comunque messo in luce con un frazionale positivo superiore a quello delle altre borse euro. Ci eravamo lasciati venerdì con l'attesa FED, che ha confermato lo scenario di prospettiva dell'aumento dei tassi, news recepita positivamente dal mercato americano e che è stato processato oggi dalle borse euro. Hanno aperto bene, il FTSE/MIB ha tenuto il livello con un andamento comunque sempre positivo, in modalità continuum sostenuto dai bancari, con tutte le news-minchia sul fondo Atlante, e da FIAT che prosegue un pattern di bullish reversal. Due osservazioni di merito per oggi da non leggere negativamente ma come mera constatazione oggettiva: la prima è la presenza di resistenze esoteriche su questi livelli o poco sopra, la cui rottura proietterebbe sui target dati al commento generale in probabile acceletazione. La rottura comunque ci deve essere e non è affatto scontata. La seconda è sulla data di Gann del 30 Maggio, ossia su un market top USA (e quindi in genere di tutti gli indici azionari), che questa'anno si accompagna ad un cambio di fase S9T fra USA e FTSE/MIB, quindi mercato che rimane complessivamente efficiente alle news ma dove il nostro indice potrebbe anche sovra-performare in caso di andamenti a rialzo. Del resto la configurazione di ipercomprato S&P500 (oggi ancora positiva sui future) rende improbabili rialzi strutturali anche se probabili strappate "da volata" (in gergo ciclistico) sull'ipercomprato; ipercomprato è segnale di forza quando privo di segnale inversivo, ma che poi giorno per giorno diventa più probabile ad inversione. Detto questo sappiamo dove attendere sia S&P500 per uno short sell al buio sia FTSE/MIB per lo sblocco al rialzo, così come descritto in Analisi Settimanale.

Lasciamo un aggiornamento più per abitudine che per merito visto non è che ci sia molto da dire data la chiusura del mercato USA e di quello inglese per festività. La seduta infatti è stata caratterizzata da bassi volumi ed il nostro indice si è comunque messo in luce con un frazionale positivo superiore a quello delle altre borse euro. Ci eravamo lasciati venerdì con l'attesa FED, che ha confermato lo scenario di prospettiva dell'aumento dei tassi, news recepita positivamente dal mercato americano e che è stato processato oggi dalle borse euro. Hanno aperto bene, il FTSE/MIB ha tenuto il livello con un andamento comunque sempre positivo, in modalità continuum sostenuto dai bancari, con tutte le news-minchia sul fondo Atlante, e da FIAT che prosegue un pattern di bullish reversal. Due osservazioni di merito per oggi da non leggere negativamente ma come mera constatazione oggettiva: la prima è la presenza di resistenze esoteriche su questi livelli o poco sopra, la cui rottura proietterebbe sui target dati al commento generale in probabile acceletazione. La rottura comunque ci deve essere e non è affatto scontata. La seconda è sulla data di Gann del 30 Maggio, ossia su un market top USA (e quindi in genere di tutti gli indici azionari), che questa'anno si accompagna ad un cambio di fase S9T fra USA e FTSE/MIB, quindi mercato che rimane complessivamente efficiente alle news ma dove il nostro indice potrebbe anche sovra-performare in caso di andamenti a rialzo. Del resto la configurazione di ipercomprato S&P500 (oggi ancora positiva sui future) rende improbabili rialzi strutturali anche se probabili strappate "da volata" (in gergo ciclistico) sull'ipercomprato; ipercomprato è segnale di forza quando privo di segnale inversivo, ma che poi giorno per giorno diventa più probabile ad inversione. Detto questo sappiamo dove attendere sia S&P500 per uno short sell al buio sia FTSE/MIB per lo sblocco al rialzo, così come descritto in Analisi Settimanale.![]()

![]()

![]()

![]()

Ieri non avevamo potuto commentare per via di impegni logistici molto pesanti, ma il nostro mercato si era mantenuto forte nonostante l'apparente -2.7% dovuto quasi integralmente allo stacco dei dividendi, considerando infatti il frazionale del FIB che adesso è allineato all'indice. C'erano anche stati momenti di attacco ai primi livelli di forza poi andati abortiti dando indicazione di prosecuzione a ribasso. Oggi il FTSE/MIB apre quindi ancora debole ed incerto ma poi mette a punto un rialzo MICIDIALE tutto in continuum spaccando il primo livello di forza 17600/700 ed quindi accelerando (solo apparentemente in modo anomalo) con un close a +3% e fischia in area 17900 risultando il miglior indice euro. Francamente avevamo dato operatività long solo in area 17000 per via della presenza di un turbo long, che aveva leva 60 quando il mercato batteva Gann Level 17225, e che era molto probabile fosse "segato prima di ripartire", quindi non ci sentivamo di dare operatività "in anticipo", anche se quella cercavamo oggi. Onestamente in questi casi dovremmo dare anche indicazioni di merito per profili "super-trading" (tipo provarci a 17250 con SL 50 punti sotto) e non "limitarci" a cercare di dare segnali caratterizzati da affidabilità (es evitare lo SL, procedere a rialzo dopo ingresso ecc...). Non ci biasimiamo, ad ogni buon conto, perchè superato il livello il mercato ha comunque fatto altri 300 punti, però la gioia di coloro che oggi, come il COMBATTENTE Napoletano Nicola, si sono fatto il +70% con il turbolong a strike 17000 è una bella emozione che per alcuni profili (high risk) va comunque offerta. Detto questo si è attuata a pieno l'ipotesi di crescita dopo lo stacco dei dividendi, view che avevamo rafforzato nell'ultimo periodo per il proliferare di sollecitazioni della serie "Sell on May and Go Away", con i soliti grafici del cazzo di analisi Tecnica/Grafica che servono solo a pagare chi li fa per colpa dei coglioni chi li seguono. Motivo del rialzo non si è ben capito, diciamo un so' n'cazzo di ritrovata fiducia sul settore bancario europeo, rafforzato da apertura USA positiva e netta e tenuta del Crude sul quale insiste un debole segnale bearish. Fra tutti BMPS a +10% perchè pagherà lo Stato con azioni, anzichè con il contante, ed ovviamente ciò è bello nel breve ma aggrava moltissimo l'outlook sul paese Italia quando finirà il QE BCE. Ovviamente non c'è un motivo specifico per andare a rialzo, quando le cose si sono già decise a priori...

Ieri non avevamo potuto commentare per via di impegni logistici molto pesanti, ma il nostro mercato si era mantenuto forte nonostante l'apparente -2.7% dovuto quasi integralmente allo stacco dei dividendi, considerando infatti il frazionale del FIB che adesso è allineato all'indice. C'erano anche stati momenti di attacco ai primi livelli di forza poi andati abortiti dando indicazione di prosecuzione a ribasso. Oggi il FTSE/MIB apre quindi ancora debole ed incerto ma poi mette a punto un rialzo MICIDIALE tutto in continuum spaccando il primo livello di forza 17600/700 ed quindi accelerando (solo apparentemente in modo anomalo) con un close a +3% e fischia in area 17900 risultando il miglior indice euro. Francamente avevamo dato operatività long solo in area 17000 per via della presenza di un turbo long, che aveva leva 60 quando il mercato batteva Gann Level 17225, e che era molto probabile fosse "segato prima di ripartire", quindi non ci sentivamo di dare operatività "in anticipo", anche se quella cercavamo oggi. Onestamente in questi casi dovremmo dare anche indicazioni di merito per profili "super-trading" (tipo provarci a 17250 con SL 50 punti sotto) e non "limitarci" a cercare di dare segnali caratterizzati da affidabilità (es evitare lo SL, procedere a rialzo dopo ingresso ecc...). Non ci biasimiamo, ad ogni buon conto, perchè superato il livello il mercato ha comunque fatto altri 300 punti, però la gioia di coloro che oggi, come il COMBATTENTE Napoletano Nicola, si sono fatto il +70% con il turbolong a strike 17000 è una bella emozione che per alcuni profili (high risk) va comunque offerta. Detto questo si è attuata a pieno l'ipotesi di crescita dopo lo stacco dei dividendi, view che avevamo rafforzato nell'ultimo periodo per il proliferare di sollecitazioni della serie "Sell on May and Go Away", con i soliti grafici del cazzo di analisi Tecnica/Grafica che servono solo a pagare chi li fa per colpa dei coglioni chi li seguono. Motivo del rialzo non si è ben capito, diciamo un so' n'cazzo di ritrovata fiducia sul settore bancario europeo, rafforzato da apertura USA positiva e netta e tenuta del Crude sul quale insiste un debole segnale bearish. Fra tutti BMPS a +10% perchè pagherà lo Stato con azioni, anzichè con il contante, ed ovviamente ciò è bello nel breve ma aggrava moltissimo l'outlook sul paese Italia quando finirà il QE BCE. Ovviamente non c'è un motivo specifico per andare a rialzo, quando le cose si sono già decise a priori... ![]()

Rapidissimo commento per via di impegni logistici.

Rapidissimo commento per via di impegni logistici. ![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()